Melhor que o Tesouro Direto? Este investimento desconhecido tende a bater o CDI, protege da inflação e ainda paga menos imposto de renda

ETFs de renda fixa são mais eficientes, do ponto de vista tributário, que a compra direta de títulos públicos; e este ainda oferece boa proteção contra a inflação

Uma estratégia muito utilizada por investidores pessoas físicas para se proteger da inflação é a compra de títulos públicos Tesouro IPCA+ (NTN-B) no Tesouro Direto. Com remuneração indexada ao IPCA, esses papéis garantem, no vencimento, um retorno real, isto é, acima da inflação oficial.

Mas existe outra maneira de se proteger da inflação e potencialmente vencer o CDI pagando, em certos casos, menos imposto de renda do que no Tesouro Direto: expondo-se ao IMA-B 5, índice de renda fixa que replica o desempenho de uma cesta de títulos Tesouro IPCA+ de curto prazo, isto é, com vencimentos de até cinco anos.

Esse indicador acompanha a variação dos preços desses títulos públicos no mercado, com as suas eventuais valorizações e desvalorizações de acordo com a perspectiva para os juros e a inflação.

A volatilidade dos papéis curtos, no entanto, costuma ser menor que a dos títulos públicos de prazo mais longo, cujo desempenho está menos atrelado à inflação e aos juros de curto prazo e mais ligado ao risco-país.

A maneira mais eficiente de obter um retorno similar ao do IMA-B 5, sob o ponto de vista dos custos, é por meio da compra de cotas de um ETF que reproduza o desempenho deste indicador.

ETFs são fundos de índice, isto é, fundos de investimento fechados que seguem a variação de algum índice de mercado e cujas cotas são negociadas em bolsa, como se fossem ações.

Leia Também

Atualmente, existem dez ETFs de renda fixa na bolsa brasileira, sendo que oito deles replicam o desempenho de índices de títulos públicos. Mas apenas um é atrelado especificamente ao IMA-B 5: o B5P211, do Itaú, um fundo pouco conhecido, com apenas 4.500 cotistas e patrimônio de R$ 361,6 milhões.

IMA-B 5 venceu o CDI e a inflação pelo IPCA nos últimos dez anos

Note que comprar um ETF para se expor ao IMA-B 5 é uma estratégia diferente de comprar um Tesouro IPCA+ de prazo curto e ficar com ele até o vencimento.

Em ambos os casos, o investidor fica exposto à flutuação dos preços de mercado dos títulos, que pode ser para cima ou para baixo.

Mas no caso do Tesouro IPCA+, o investidor pode, em última análise, carregá-lo ao vencimento e embolsar exatamente o retorno contratado na hora da compra. Eventuais lucros ou prejuízos com a variação de preços só ocorrem caso o papel seja vendido antes do vencimento.

Já no caso do ETF atrelado ao IMA-B 5, não há essa opção de levar ao vencimento. Os títulos da carteira vão vencendo e dando lugar a outros papéis com prazos inferiores a cinco anos, de forma perpétua. Na hora da venda das cotas para reaver o dinheiro, o investidor pode ter tido ganhos ou perdas, a depender do momento de mercado.

Mas um estudo recente da Itaú Asset, administradora de vários outros ETFs além do próprio B5P211, mostra que o IMA-B 5 tem sido capaz de superar o IPCA e o CDI na maior parte do tempo, sobretudo em prazos maiores.

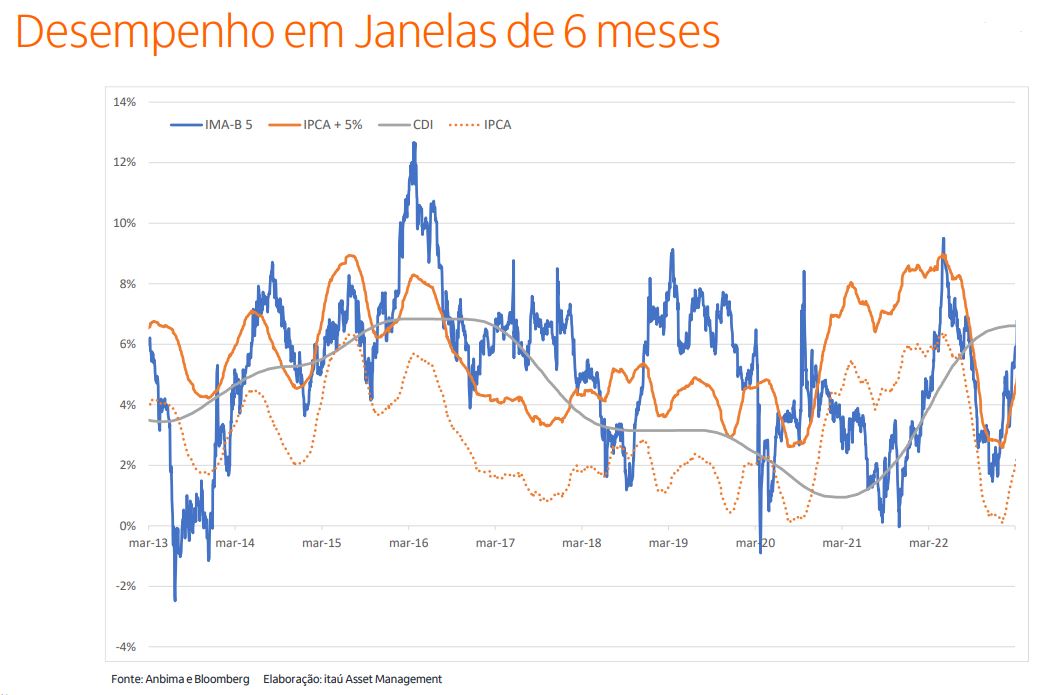

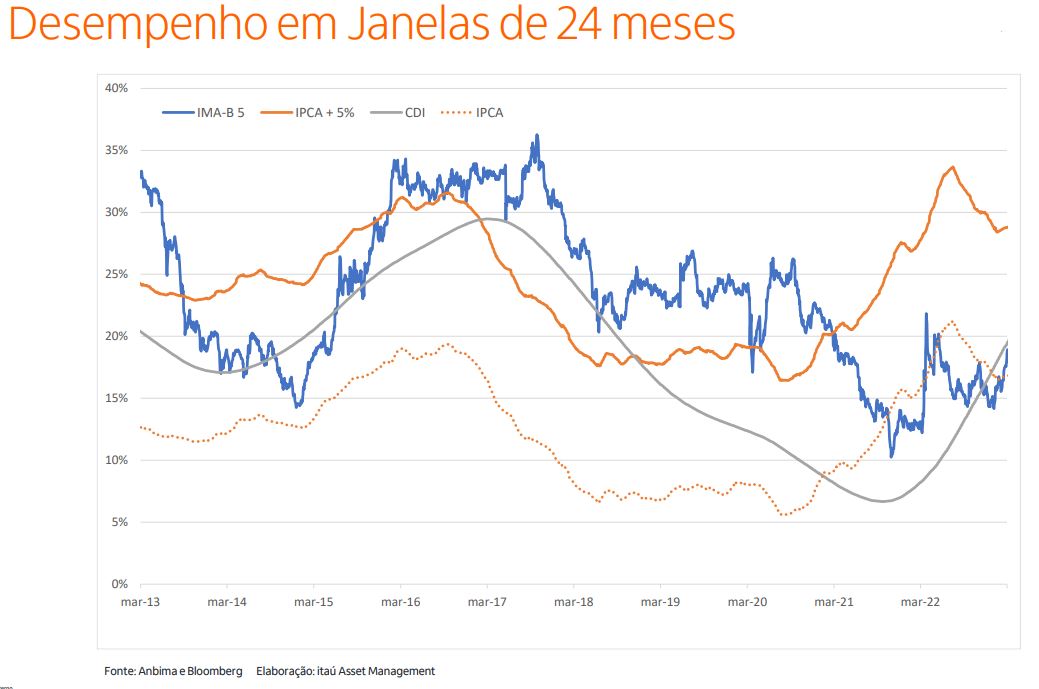

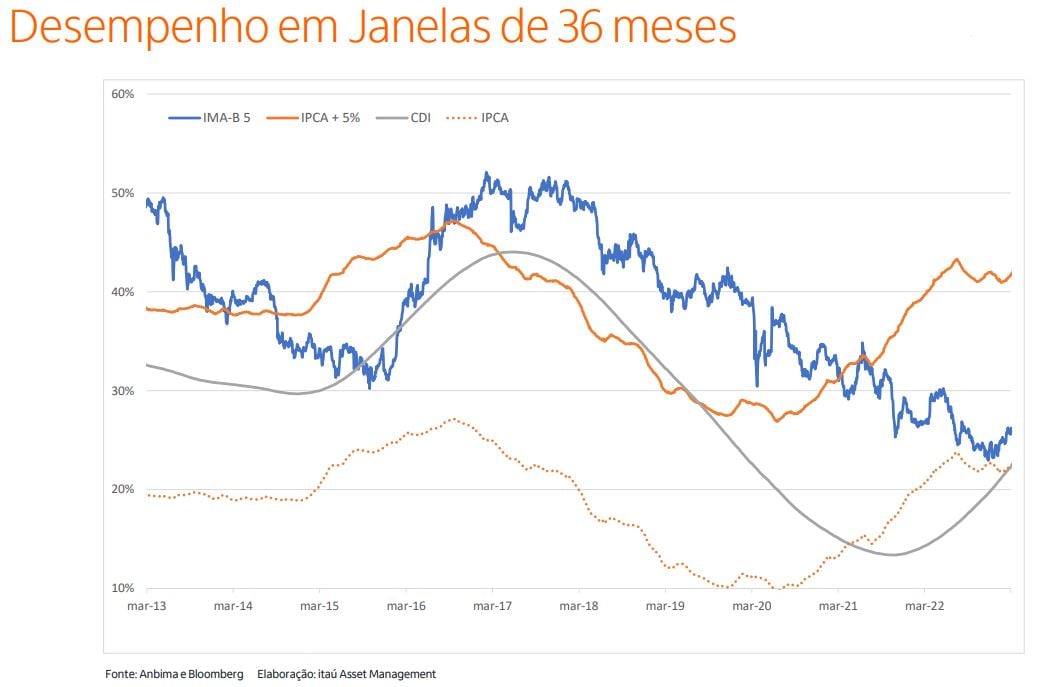

Foram analisadas diferentes janelas de tempo – de seis, 12, 24 e 36 meses – em um período de dez anos, de 1o de março de 2013 a 28 de fevereiro de 2023, totalizando 2.512 observações para cada horizonte.

Elas mostram que o desempenho do IMA-B 5 foi quase sempre positivo e também melhor que o CDI na maioria das vezes, principalmente nos prazos de mais de dois ou três anos. Veja:

| Período | Percentual das observações em que o desempenho foi positivo | Percentual das observações em que o desempenho superou o CDI |

| Janela 6 meses | 98% | 66% |

| Janela 12 meses | 100% | 78% |

| Janela 24 meses | 100% | 89% |

| Janela 36 meses | 100% | 96% |

Elaboração: Itaú Asset Management

Observe também que, nas quatro janelas de tempo, o IMA-B 5 (linha azul) venceu o IPCA (linha pontilhada) na maior parte do tempo, sobretudo nas janelas maiores:

O B5P211, especificamente, foi lançado em novembro de 2020 e desde então apresenta um rendimento ligeiramente inferior ao CDI (24,39% vs. 24,98% da taxa de juros, já descontada a taxa de administração, mas sem descontar o IR). Já a inflação, de novembro de 2020 a maio de 2023, foi de 22,57%.

Vantagens dos ETFs em relação à compra de títulos públicos via Tesouro Direto

Mas por que investir num ETF de títulos públicos pode ser mais eficiente do que comprar os papéis diretamente no Tesouro Direto? Porque, nos ETFs, o investidor paga menos imposto de renda em algumas situações.

Como outros fundos de investimento, os ETFs também cobram taxa de administração. Mas, no caso dos ETFs que seguem índices de títulos públicos, a preferência tem sido por cobrar não mais que 0,20% ao ano, que é o mesmo valor da taxa de custódia obrigatória do Tesouro Direto – então ficam meio que elas por elas.

A tributação, porém, é bem diferente. ETFs de renda fixa são tributados apenas em 15% independentemente do prazo, enquanto no Tesouro Direto, a tributação se dá conforme a tabela regressiva do imposto de renda, cujas alíquotas variam de 22,5% a 15%, a depender do prazo:

| Prazo do investimento | Alíquota |

| Até 180 dias (Até 6 meses) | 22,5% |

| De 181 a 360 dias (De 6 meses a 1 ano) | 20,0% |

| De 361 a 720 dias (De 1 a 2 anos) | 17,5% |

| Acima de 720 dias (2 anos) | 15,0% |

Investimentos que buscam proteção contra a inflação são tipicamente de médio/longo prazo, mas caso você precise, porventura, resgatar seu dinheiro antes de dois anos, pagará mais IR no Tesouro Direto do que num ETF. Fora que, no Tesouro Direto, também há incidência de IOF para aplicações de prazos inferiores a 30 dias.

Além disso, caso o investidor não esteja visando uma geração de renda, compensa mais investir em ETF do que em Tesouro IPCA+ com Juros Semestrais (NTN-B).

Nos ETFs, o reinvestimento dos juros pagos – os chamados cupons – é automático. Logo, você não paga IR sobre eles, pois os valores não chegam a cair na sua conta.

Já no Tesouro Direto, mesmo que você queira reinvestir os cupons, precisará pagar IR ao recebê-los, e as alíquotas também seguirão a tabela regressiva acima, de acordo com o prazo da aplicação.

Finalmente, os ETFs não sofrem a incidência de come-cotas, tributação semestral dos fundos abertos, aqueles oferecidos nas plataformas de investimento. Isso é uma vantagem, por exemplo, em relação aos fundos de renda fixa comuns indexados ao IMA-B 5, pois o come-cotas realmente sacrifica a rentabilidade do cotista.

Vale lembrar que essas características de tributação não são exclusivas do B5P211, sendo comuns a todos os ETFs de renda fixa negociados na B3.

Tesouro IPCA+ ou B5P211?

Por outro lado, a compra de títulos públicos pelo Tesouro Direto conta com a vantagem de o investidor poder levar o papel ao vencimento, evitando, assim, eventuais retornos negativos, como descrito anteriormente nesta matéria.

Assim, a compra direta de Tesouro IPCA+ pelo Tesouro Direto e o investimento em ETFs atrelados ao IMA-B, como o B5P211, são mais complementares do que excludentes.

Com a compra direta do título, o investidor perde em diversificação e eficiência tributária, além de precisar monitorar por conta própria os prazos, vencimentos e eventuais pagamentos de cupons, até para reinvestir os valores, se for o caso.

Porém, ganha em controle da carteira e liberdade para escolher entre vender antecipadamente ou levar ao vencimento.

Já com o ETF, além de pagar menos imposto de renda nas situações já indicadas, esse monitoramento fica integralmente por conta do gestor, o que pode ser mais interessante para quem quer praticidade e proteção contra a inflação de uma forma estrutural na carteira, de olho no longo prazo.

Importante ressaltar que, em matéria de acessibilidade e liquidez, as duas alternativas são similares. Tanto ETFs quanto o Tesouro Direto têm baixo valor de investimento inicial e alta liquidez.

Os títulos públicos têm garantia de recompra diária pelo próprio Tesouro Nacional, caso o investidor queira sair do investimento antes do fim do prazo; já os ETFs, mesmo os pequenos, como o B5P211, contam com formadores de mercado para absorver as demandas de venda das cotas.

VEJA TAMBÉM - VIVARA (VIVA3) DISPARANDO 40%: "É SÓ O COMEÇO" — HORA DE COMPRAR

Cuidados ao investir em ETF

Para finalizar, convém ressaltar apenas alguns pontos de atenção que o investidor deve ter ao investir em ETFs de maneira geral.

ETFs não são oferecidos na “prateleira” das corretoras, como os fundos de investimento abertos e mais conhecidos das pessoas físicas. Para adquiri-los, é preciso ter acesso ao home broker da sua corretora e comprar as cotas na bolsa.

Ao fazer a compra, o investidor pode estar sujeito a taxas de corretagem e custódia (muitas das principais corretoras zeram esses custos hoje em dia), além de precisar pagar os emolumentos à B3.

Caso queira sair do investimento ou recuperar parte do valor investido, o cotista não consegue fazer um resgate. Ele precisa vender suas cotas na bolsa para outro investidor, pelo preço de mercado do dia da venda, o que também deve ser feito via home broker.

No caso de ETFs de renda fixa, a tributação é feita na fonte na hora da venda das cotas, então o investidor não precisa se preocupar em calcular o IR devido e recolhê-lo, como ocorre com os ETFs de renda variável e outros investimentos de bolsa, como ações.

Mesmo assim, o investidor precisa manter um controle de quantas cotas comprou a cada aquisição e por qual preço, além de calcular o custo médio de aquisição dessas cotas, para poder declará-las corretamente no imposto de renda.

Diferentemente do que ocorre com os fundos de investimento abertos, as movimentações e os valores referentes a ETFs a serem informados na declaração de IR não constam em informe de rendimentos. Você encontra mais informações sobre como os ETFs são tributados e declarados nesta outra matéria.

CDB ou LCA: títulos mais rentáveis de junho diminuem taxas, mas valores máximos chegam a 105% do CDI com imposto e 13,2% ao ano isento de IR

Levantamento da Quantum Finance traz as emissões com taxas acima da média do mercado e mostra que os valores diminuíram em relação a maio

“Uma pena o Brasil ter entrado nessa indústria de isento”: por que Reinaldo Le Grazie, ex-BC, vê a taxação de títulos de renda fixa com bons olhos?

MP 1.303 reacende uma discussão positiva para a indústria, segundo o sócio da Panamby, que pode melhorar a alocação de capital no Brasil

Nem toda renda fixa, mas sempre a renda fixa: estas são as escolhas dos especialistas para investir no segundo semestre

Laís Costa, da Empiricus, Mariana Dreux, da Itaú Asset, e Reinaldo Le Grazie, da Panamby, indicam o caminho das pedras para garantir os maiores retornos na renda fixa em evento exclusivo do Seu Dinheiro

Crédito privado conquistou os investidores com promessas de alto retorno e menos volatilidade; saiba o que esperar daqui para frente

Ativos de crédito privado, como FIDCs e debêntures, passaram a ocupar lugar de destaque na carteira dos investidores; especialistas revelam oportunidades e previsões para o setor

Petrobras (PETR4) emite R$ 3 bilhões em debêntures, com taxas que pagam menos que os títulos públicos — mas são consideradas atrativas

A renda fixa da Petrobras, com isenção de imposto de renda, tem apelo significativo neste momento, segundo avaliação da Empiricus

Subiu mais um pouquinho: quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI com a Selic em 15%

Copom aumentou a taxa básica em mais 0,25 ponto percentual nesta quarta (18), elevando ainda mais o retorno das aplicações pós-fixadas; ajuste deve ser o último do ciclo de alta

Acabou a isenção: como as mudanças propostas no imposto de renda dos investimentos podem mexer com os mercados

Investidores podem esperar mudanças nas taxas, nos prazos e nos retornos se propostas da MP 1.303/25, que estabelece imposto de 5% para isentos e alíquota única de 17,5% para demais investimentos, forem aprovadas

LCI, LCA, CRI, CRA e debêntures incentivadas devem perder isenção de IR e passar a ser tributadas; veja regras completas

Governo publicou texto da Medida Provisória com novas regras de tributação para investimentos que inclui tributação de 5% para títulos de renda fixa antes isentos

Estratégia dos gestores: títulos AAA e agro ficam em segundo plano; pitada de risco é bem-vinda para melhorar retornos

Enquanto investidores colocam cada vez mais fichas no crédito privado, gestores enfrentam cenário mais difícil para retornos acima da curva

O que esperar da renda fixa com o fim das altas na Selic e a possível tributação de isentos, como LCI e LCA?

No Touros e Ursos desta semana, Ulisses Nehmi, CEO da gestora de renda fixa Sparta, fala sobre estratégias e riscos diante de um juro tão alto e ameaças de tributação

Renda fixa em junho: Tesouro IPCA+ e debênture da Sabesp são destaques; indicações incluem títulos isentos como CRIs, LCAs e a nova LCD

Veja o que BB Investimentos, BTG Pactual, Itaú BBA e XP recomendam comprar na renda fixa em junho

Não são só as LCIs e LCAs! CRI, CRA e debêntures incentivadas também devem perder isenção; demais investimentos terão alíquota única

Pacote de medidas para substituir o aumento do IOF propõe tributação de 5% em todos os títulos de renda fixa hoje isentos, além de alíquota única de 17,5% nas demais aplicações

Ainda vale a pena investir em LCI e LCA com o imposto de 5% proposto por Haddad? Fizemos as contas

Taxação mexe com um dos investimentos preferidos do investidor pessoa física; LCI e LCA hoje são isentas de imposto de renda

Neon lança CDB que rende até 150% do CDI, de olho em novos clientes; veja como investir

Os Certificados de Depósito Bancário tem aporte mínimo de R$ 100; promoção será válida por dois meses

Petrobras (PETR4) está considerando emitir R$ 3 bilhões em debêntures incentivadas, isentas de imposto de renda

Oferta da estatal seguiria outra oferta bilionária de dívida anunciada na semana passada, a da Vale

Vale (VALE3) anuncia emissão de R$ 6 bilhões em debêntures isentas de imposto de renda com retorno inferior ao dos títulos públicos

Com isenção, porém, papel deve se manter atrativo em relação aos títulos Tesouro IPCA+; oferta será restrita a investidores profissionais

CMN reduz prazo de carência de LCIs e LCAs de nove para seis meses, mas fecha um pouco mais o cerco a CRIs, CRAs e CDCAs

Órgão afrouxa restrição imposta em fevereiro de 2024 a LCIs e LCAs, mas aperta um pouco mais as regras para outros títulos isentos de imposto de renda

Vencimento de Tesouro IPCA+ paga R$ 153 bilhões nesta semana; quanto rende essa bolada se for reinvestida?

O Seu Dinheiro simulou o retorno do reinvestimento em novos títulos Tesouro IPCA+ e em outros papéis de renda fixa; confira

Retorno recorde nos títulos IPCA+ de um lado, spreads baixos e RJs do outro: o que é de fato risco e oportunidade na renda fixa privada hoje?

Em carta a investidores, gestora de renda fixa Sparta elenca os pontos positivos e negativos do mercado de crédito privado hoje

Retorno da renda fixa chegou ao topo? Quanto rendem R$ 100 mil na poupança, em Tesouro Selic, CDB e LCI com a Selic em 14,75%

Copom aumentou a taxa básica em mais 0,50 ponto percentual nesta quarta (7), elevando ainda mais o retorno das aplicações pós-fixadas; mas ajuste pode ser o último do ciclo de alta

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP