O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Quem tem recursos investidos em Fundos Mútuos de Privatização (FMPs) de uma única ação pode migrar para os FMPs Carteira Livre para minimizar os riscos; veja como fazer a portabilidade

A privatização da Eletrobras (ELET3) está prestes a completar 1 ano, e quem investiu parte do FGTS na oferta de ações concluída em 9 de junho de 2022 não deve estar muito satisfeito com o desempenho dos papéis da companhia na bolsa.

De lá para cá, eles acumulam queda da ordem dos 15%, além de terem passado por um bocado de volatilidade.

Os Fundos Mútuos de Privatização (FMPs) usados como veículos para possibilitar aos trabalhadores investir parte do seu fundo de garantia na oferta têm perdas de magnitude semelhante, apenas um pouco maiores por conta da taxa de administração que cobram.

De fato, esse retorno negativo é pior do que a parca rentabilidade do FGTS de 3% ao ano mais Taxa Referencial (TR), e se lembrarmos que todo ano o fundo ainda faz uma distribuição de lucros, o que eleva sua remuneração, o cenário parece ainda pior.

Ao investir recursos do FGTS em ações da companhia via FMPs, os investidores ficaram impedidos de resgatá-los e devolvê-los ao fundo de garantia por 12 meses, mas este prazo está prestes a expirar.

Assim, quem investiu na oferta e se arrependeu poderá, nos próximos dias, resgatar seu FMP Eletrobras.

Leia Também

Porém, ao fazer esta opção, o trabalhador devolve o dinheiro para o FGTS, pois este só pode ser sacado caso o trabalhador passe a se enquadrar em um dos critérios para saque do fundo de garantia, como demissão sem justa causa, aposentadoria ou compra de imóvel (veja todos aqui).

Uma outra possibilidade, porém, é fazer a portabilidade desses recursos para outro tipo de FMP, os Fundos Mútuos de Privatização - Carteira Livre.

Trata-se de fundos de ações diversificados, criados por instituições financeiras especialmente para receber os recursos de trabalhadores que investiram parte do seu fundo de garantia em FMPs destinados a outras ofertas de ações de estatais ou ex-estatais, como as de Vale e Petrobras, no início dos anos 2000, e agora a privatização da Eletrobras.

Diferentemente dos FMPs Eletrobras, esses fundos não se concentram em um único ativo – a ação de uma só empresa.

A diversificação da carteira por múltiplas ações minimiza os riscos e mantém a possibilidade de o investidor obter uma rentabilidade superior à do FGTS, e até mesmo bater a inflação ou aplicações conservadoras, como a poupança, no longo prazo.

É importante salientar que um ano é muito pouco para se avaliar o desempenho de uma ação. O mercado de ações é volátil e ativos podem se valorizar ou desvalorizar muito em pouco tempo.

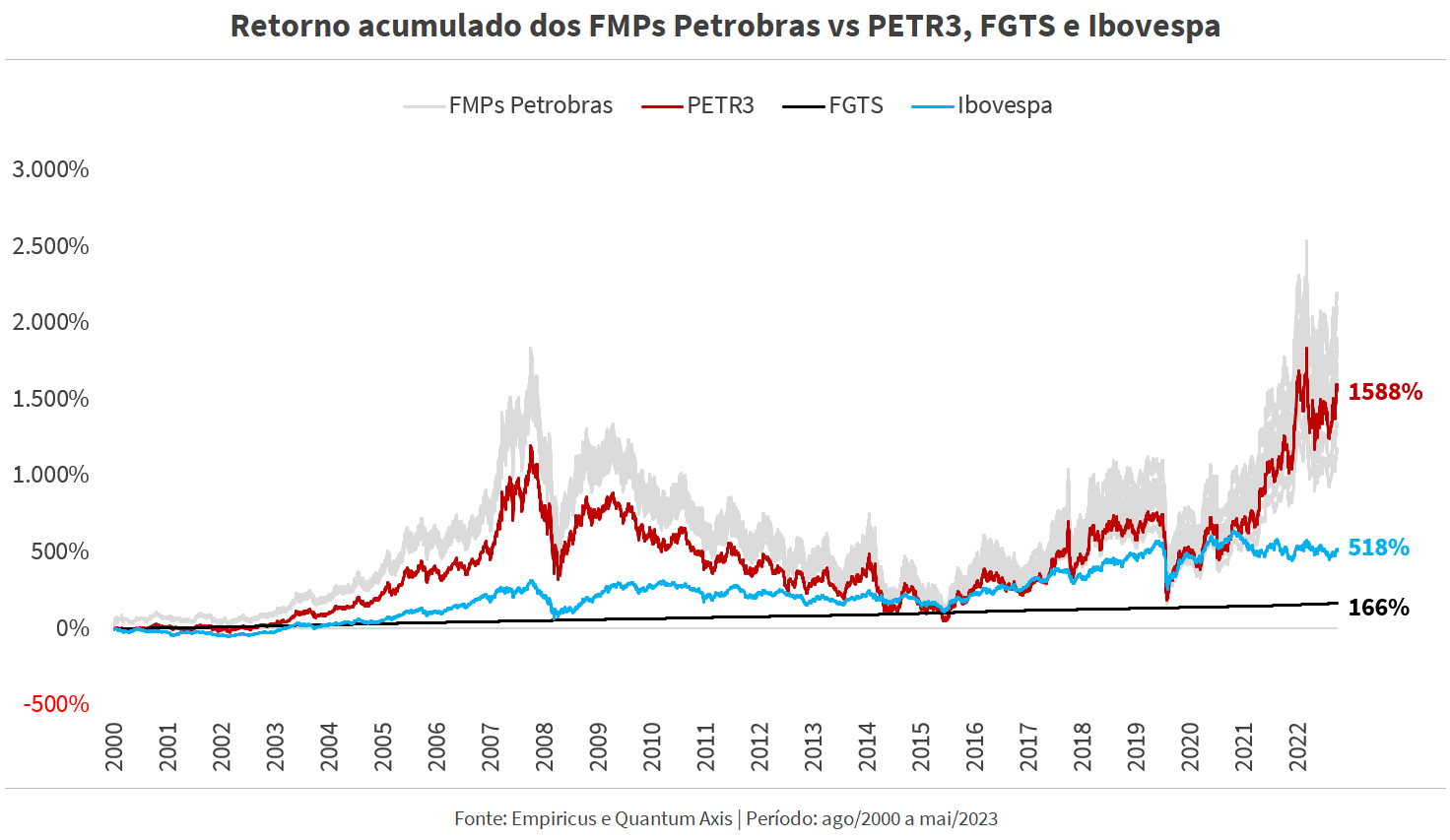

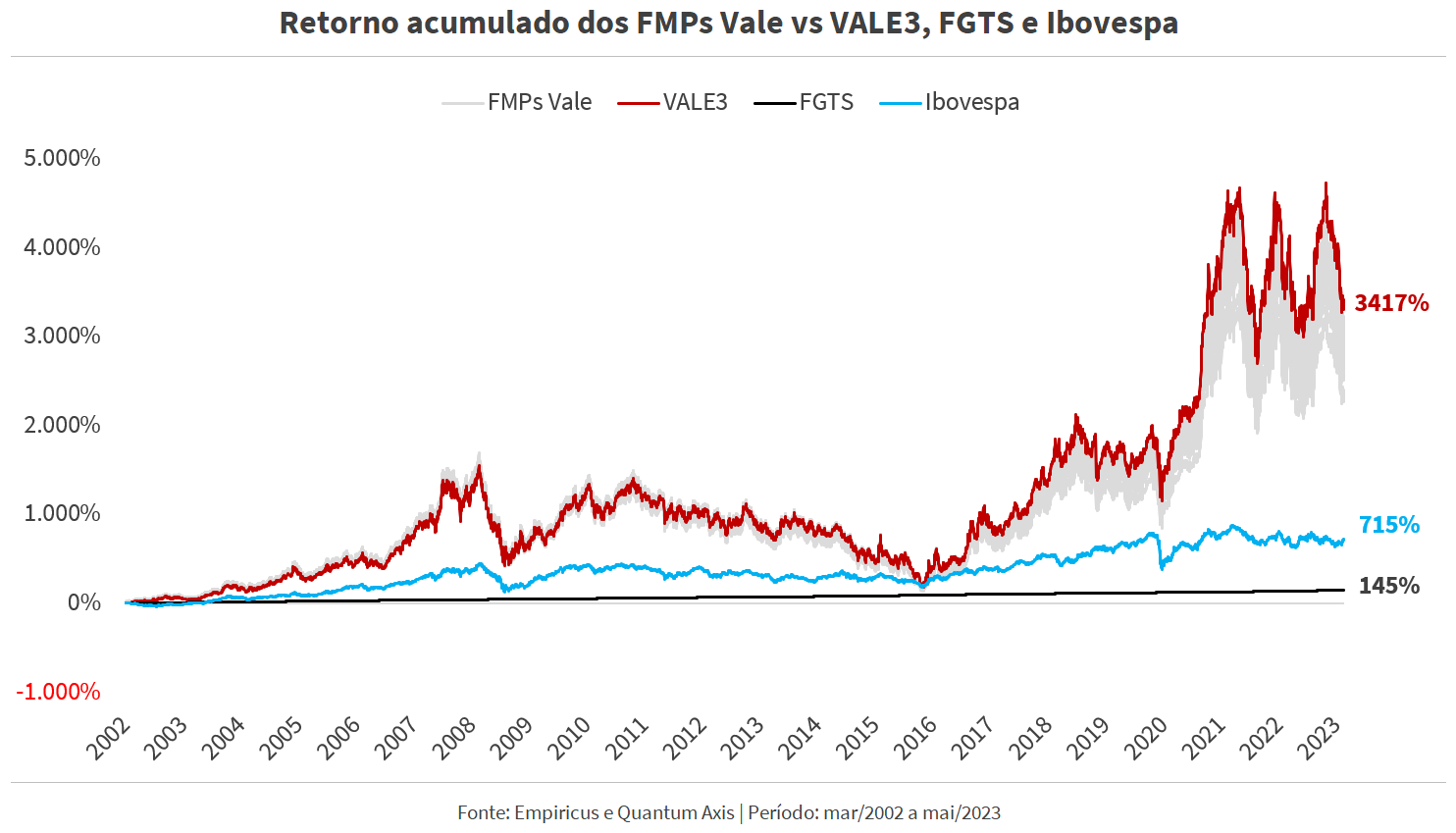

No longo prazo, porém, ações podem trazer ganhos formidáveis à carteira do investidor. Que o digam os desempenhos dos FMPs Petrobras e Vale lá do início dos anos 2000:

No caso do FGTS, os recursos do fundo podem ficar impedidos de serem sacados pelo trabalhador por muitos anos. Ou seja, quem tem vida profissional mais estável e não tem perspectivas de se aposentar ou comprar imóvel num futuro próximo tem TEMPO para usar esses recursos num investimento de longo prazo.

Além disso, apenas uma parte (no máximo a metade) dos recursos do FGTS podiam ser destinados aos FMPs Eletrobras, então não é todo o seu fundo de garantia que está em risco.

No caso da Eletrobras, particularmente, as perspectivas para a empresa são boas, e analistas e gestores de fundos estão otimistas com a ação no longo prazo, como mostramos nesta outra matéria e nesta coluna.

Seja como for, é inegável que o risco de se investir numa única ação é maior, e a forma de se mitigar os riscos é justamente por meio da diversificação. Desta forma, a migração para um FMP Carteira Livre pode sim ser uma ótima pedida.

Essa possibilidade já está disponível desde que a oferta de ações da Eletrobras completou seis meses, isto é, desde dezembro do ano passado. É possível migrar para os FMPs Carteira Livre tanto recursos aplicados em FMPs Eletrobras, destinados à privatização da ex-estatal, como recursos ainda alocados nos antigos FMPs Petrobras e Vale.

Caso a instituição financeira que gere o seu FMP Eletrobras disponha de um FMP Carteira Livre, você pode fazer a portabilidade ali mesmo. Mas você também pode migrar do FMP Eletrobras de uma instituição para o FMP Carteira Livre de outra.

Para isso, entre em contato com as instituições gestoras dos fundos de origem (o FMP no qual seus recursos estão no momento) e de destino (o FMP Carteira Livre escolhido) e pedir a portabilidade. Após este contato, as duas administradoras irão alinhar o processo de migração do investidor e comunicar à Caixa, gestora do FGTS.

Essa flexibilidade para migrar para qualquer FMP Carteira Livre é ótima, pois neste caso, não apenas as taxas de administração podem variar, como também a composição e a estratégia do fundo em si.

O FMP Carteira Livre do Banco do Brasil, por exemplo, se limita a investir em Tesouro Selic (título público com remuneração atrelada à Selic) e em um fundo que replica o desempenho do Ibovespa, o principal índice da bolsa brasileira. E ainda cobra 1% ao ano de taxa de administração por isso.

Outros fundos, porém, têm carteiras mais “ativas”, isto é, cujas ações foram escolhidas por um gestor profissional e seguem uma estratégia, algo que pode justificar melhor a taxa de administração cobrada.

Veja a seguir uma lista de FMPs Carteira Livre abertos recentemente para receber recursos de outros FMPs:

| Fundo | Início | Retorno desde o início | Taxa de administração (a.a.) |

| XP Balanceado Carteira Livre FMP FGTS | 28/11/2022 | 2,50%* | 1,5% |

| XP Investor Carteira Livre FMP FGTS | 25/11/2022 | 2,37%* | 2,0% |

| BTG Pactual Absoluto Moderado Carteira Livre FMP FGTS | 08/02/2023 | Não disponível | 1,5% |

| BTG Pactual Absoluto Carteira Livre FMP FGTS | 08/02/2023 | Não disponível | 2,0% |

| Itaú Balanceado Ativo Carteira Livre FMP FGTS | 15/02/2023 | Não disponível | 1,5% |

| Santander Carteira Livre FMP FGTS | 16/03/2023 | Não disponível | 1,5% |

| BB Diversificação Carteira Livre FMP FGTS | 17/02/2023 | Não disponível | 1,0% |

| Genial Balanceado Carteira Livre FMP FGTS | 20/03/2023 | Não disponível | 1,5% |

| Genial Carteira Livre FMP FGTS | 20/03/2023 | Não disponível | 1,5% |

Repare que algumas instituições financeiras dispõem de duas versões de FMPs Carteira Livre. Aqueles chamados de “Balanceado” ou “Moderado” são mais conservadores, mantendo mais ou menos metade da carteira em renda fixa. Para quem quer se expor mais a uma estratégia de ações, melhor ficar com as versões mais arrojadas.

Perceba também que eles cobram taxas de administração em geral maiores que as dos FMP Eletrobras. Isto se deve ao fato de a maioria deles ter uma gestão mais ativa, seguindo as estratégias de renda variável das suas respectivas gestoras, que contam com uma escolha de ações profissional.

Uma vantagem, porém, é que ao menos nenhum deles tem taxa de performance, cobrada quando o gestor consegue superar o índice de referência do fundo – no caso dos fundos de ações, geralmente o Ibovespa.

Dos fundos listados na tabela, alguns seguem estratégias de fundos de ações tradicionais das respectivas gestoras, que já têm, portanto, um histórico de desempenho no qual o investidor pode se basear. Veja as características de cada um deles:

XP Investor Carteira Livre FMP: segue a filosofia de gestão adotada no fundo XP Investor FIA, que já rendeu quase 700% desde seu início, em 2006. O fundo opera apenas comprado (aposta na alta das ações da carteira) e busca superar o Ibovespa. Sua carteira tem em média de 15 a 20 ativos, com diferentes percentuais de participação, mas exposição máxima de 20% do portfólio do fundo.

XP Balanceado Carteira Livre FMP: uma opção mais conservadora ao XP Investor Carteira Livre FMP, com 51% do portfólio de acordo com a carteira do XP Investor FIA e 49% em ativos de renda fixa. Opção para investidores que buscam reduzir a volatilidade da carteira sem abrir mão da parcela de gestão ativa em ações.

BTG Pactual Absoluto Carteira Livre FMP FGTS: replica a estratégia do fundo de ações BTG Pactual Absoluto, que já rendeu 260% desde a sua criação, em 2010, contra 84% do Ibovespa. A carteira tem 95% da composição em ações de companhias de diversos segmentos, e 5% em títulos públicos.

BTG Pactual Absoluto Moderado Carteira Livre FMP FGTS: também segue a estratégia do BTG Pactual Absoluto, porém para um perfil mais conservador. Apenas 60% da carteira está em renda variável, sendo os 40% restantes destinados a títulos públicos.

Itaú Balanceado Ativo Carteira Livre FMP FGTS: destina 55% da carteira à renda variável e 45% à renda fixa, o que inclui crédito privado. Na parcela de renda variável, a estratégia adotada é a mesma do fundo Asgard, da Itaú Asset, que tem como objetivo superar o Ibovespa. Desde julho de 2020, quando foi criado, o Asgard rendeu 21,46%, contra 19,48% do Ibovespa.

Santander Carteira Livre FMP FGTS: tem por objetivo aplicar seus recursos em uma carteira diversificada que alocará, no mínimo, 51% em renda variável e o restante em ativos de renda fixa.

BB Diversificação Carteira Livre FMP FGTS: como já foi dito anteriormente nesta matéria, atualmente, o fundo do Banco do Brasil investe quase todo seu patrimônio em BOVA11, um ETF (fundo de índice), que replica a carteira do Ibovespa. O restante fica investido em Tesouro Selic.

Genial Balanceado Carteira Livre FMP FGTS: deve manter até 51% da carteira em renda variável e o restante em títulos de renda fixa.

Genial Carteira Livre FMP FGTS: pode manter até 100% do patrimônio em renda variável e até 49% em títulos de renda fixa.

Em coluna recente publicada no Seu Dinheiro, Alexandre Alvarenga, analista da Empiricus que atua na equipe da série Os Melhores Fundos de Investimento, compartilhou a carteira de abril da maioria desses fundos e elegeu, ao menos à primeira vista, os do BTG Pactual e da XP como os mais alinhados com a estratégia de diversificação com uma gestão ativa. Ele também manifestou sua preferência pelas versões mais arrojadas dos fundos.

Além da vantagem da diversificação com mitigação de riscos sem a necessidade de retornar os recursos ao FGTS, a portabilidade para FMPs Carteira Livre tem a vantagem de não ser necessário pagar qualquer imposto (IOF ou IR) para migrar os recursos, dado que não se trata de um resgate. Ou seja, o capital do trabalhador fica totalmente preservado e continua rendendo.

A principal desvantagem, porém, é o fato de que o investidor não vai se livrar totalmente da volatilidade. Os preços das ações sobem e descem, então desempenhos negativos continuam sendo possíveis. A equipe de gestão pode, por exemplo, errar na estratégia.

Enfim, rentabilidades passadas não são garantia de retornos futuros, assim como migrar os recursos das ações da Eletrobras para um FMP Carteira Livre não é garantia de que o desempenho do novo fundo será melhor.

Pelo menos, caso se arrependa, o trabalhador pode pedir portabilidade novamente, desta vez para outro FMP Carteira Livre, num prazo de seis meses após a última migração. E, caso queira, também pode resgatar os recursos de volta para o fundo de garantia após uma carência de 12 meses.

*Matéria atualizada às 15h30 de 06/06/2023 para corrigir informação sobre procedimento de portabilidade.

Nova tributação enquadra a locação por temporada como prestação de serviços e amplia a incidência de impostos sobre o faturamento

Alguns estados já permitem carro automático na prova prática da CNH e dispensam a baliza enquanto o Contran define regras nacionais.

As regras incluem um prazo de 90 dias corridos para reivindicar o prêmio, seja da Lotofácil, da Quina, da Mega-Sena ou de qualquer outra loteria da Caixa

Atualização dos sistemas da Dataprev vai interromper o atendimento nas agências do INSS e deixar canais digitais indisponíveis por três dias

INSS passou a confirmar a prova de vida de forma automática por meio do cruzamento de dados; medida reduz a necessidade de comparecimento a agências, mas exige atenção aos prazos

Veja quando a cobrança é legal, quando é golpe e como denunciar se seus direitos forem violados

Liquidação extrajudicial do Will Bank não perdoa dívidas; clientes com cartão, empréstimo ou saldo precisam entender como funciona o processo

Pesquisas em universidades e centros tecnológicos mostram avanços reais na transmissão de energia sem fio, mas ainda restritos a aplicações experimentais

Mesmo com cenário político mais desafiador, investimentos em projetos ambientais, transição climática e infraestrutura digital sustentam o mercado

Com mais de 10 mil metros quadrados de área construída, a mansão safra, no Morumbi, soma mais de 10 mil metros quadrados de área edificada

Dataprev atribui falhas à disparada na demanda; sistemas do INSS ficarão indisponíveis durante manutenção entre 27 e 30 de janeiro

Fictor estampa as costas das camisas dos times de futebol masculino e feminino do Palmeiras desde o fim de março do ano passado

Problemas no sistema do Banco Central afetaram transferências e pagamentos nesta segunda (19), com usuários de Nubank, Itaú, Santander e outros bancos

A lista de finalistas do World Car Awards mostra que a eletrificação virou regra global, mas ainda há espaço para motores que fazem o coração bater mais forte

Investidores entraram em uma oferta irregular, que não é valor mobiliário como ações ou fundos de investimento; CVM investiga o caso

Musk projeta um mundo sem salários e sem dinheiro; sua IA, a Grok, responde com mais cautela: a abundância ajuda, mas a escassez não some

Vítima do golpe do falso concurso compartilhou dados pessoais e pagou taxa de R$ 82,14 aos golpistas

Segundo o banco, o ajuste priorizou empresas com perspectivas mais claras de crescimento e eficiência operacional ao longo de 2026

Mudanças na base de cálculo e no cruzamento de dados devem elevar o rigor fiscal

Diferença nas alíquotas do IPVA 2026 faz o imposto de um mesmo carro variar em milhares de reais entre os estados, com Amazonas no piso e São Paulo, Rio e Minas no topo