O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

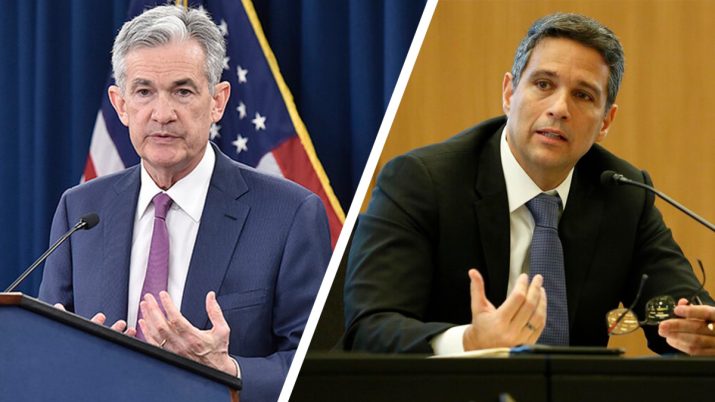

Ciclo de redução de juros já começou no Brasil; EUA estão na fase de ajuste fino e podem começar a cortar taxas dentro de um ano

Aqui estamos diante de mais uma das tão conhecidas "Super Quartas".

O termo encapsula a tendência intrínseca dos brasileiros de focar nos investimentos.

Um dia que inclui reuniões de política monetária tanto no Brasil quanto nos EUA? Bem, por que não chamar esse evento de "Super Quarta"?

Independentemente do nome, é inegável a relevância desta quarta-feira (20).

Na verdade, a semana toda está repleta de encontros de autoridades monetárias.

Começamos com EUA e Brasil na quarta-feira, seguimos para o Reino Unido na quinta-feira e encerramos a semana com o Japão na sexta-feira. Essa sequência de reuniões sucede a realizada pela Zona do Euro na semana passada.

Leia Também

Fonte: Bloomberg.

Apesar da proximidade das datas, o Comitê de Política Monetária (Copom) do Brasil está em uma posição distinta em comparação com outros lugares.

Aqui, espera-se mais uma redução de 50 pontos-base na Selic, levando a taxa a 12,75% ao ano. A incerteza recai sobre o comunicado que acompanhará a decisão.

Por enquanto, o cenário predominante é manter a linguagem atual, antecipando mais cortes de 50 pontos até o final de 2023, resultando em uma taxa básica de juros de 11,75% ao ano.

Contudo, dependendo dos dados nos próximos meses até dezembro, pode haver uma aceleração no ritmo de queda.

Por exemplo, se tivermos mais dados de inflação semelhantes a agosto, quando os números ficaram no limite inferior das estimativas e apresentaram qualidade favorável, um corte de 75 pontos em dezembro pode ser uma possibilidade. Isso colocaria a Selic em 11,50% no final de 2023, o que seria bastante interessante.

Os céticos quanto à mudança na linguagem do BC para acelerar a queda dos juros baseiam sua posição no fato de que as expectativas de inflação estão acima das metas, a economia continua a mostrar um crescimento resiliente e o mercado de trabalho permanece apertado. Nesse sentido, é necessário exercer prudência.

Sobre o segundo ponto, a escalada nos preços do petróleo introduziu o risco de novos reajustes da gasolina e do diesel.

Essa nova dinâmica na balança de riscos diminui as chances de uma queda de 75 pontos-base em dezembro.

Portanto, mantenho minha visão de mais cortes de 50 pontos até o final do ano como cenário predominante.

Uma aceleração até dezembro não é impossível, mas é menos provável. Em 2024, essa possibilidade aumenta.

Até o fim do ano que vem, devemos nos encaminhar para uma Selic de um dígito, podendo encerrar o ano entre 8,5% e 9,5%, dependendo dos dados da economia brasileira nos próximos 12 meses.

Enquanto isso, nos EUA, a situação é um pouco distinta.

Espera-se que o banco central mantenha as taxas estáveis na quarta-feira, entre 5,25% e 5,50%, mas o foco dos mercados estará no chamado gráfico de pontos do Fed, que ilustra as projeções das autoridades sobre as taxas.

Na última vez, em junho, o documento mostrou mais dois aumentos de taxas em 2023, sendo que já tivemos um deles em julho.

Uma questão crucial é se o Federal Reserve (Fed) irá aumentar as taxas novamente antes do fim do ano – o mercado não acredita que isso ocorrerá – e quando começará a reduzi-las.

Embora o gráfico de projeções seja informativo até certo ponto, o Fed está condicionado aos dados, e, portanto, a trajetória futura das taxas pode mudar rapidamente.

Eu considero bastante provável que haja mais um aumento residual de 25 pontos-base até o final do ano antes de encerrar o ciclo de aperto monetário, ao contrário do que ocorreu na reunião do Banco Central Europeu (BCE) na semana passada, quando provavelmente testemunhamos o final do ciclo de aperto monetário na região, chegando a 4% ao ano.

Os dados de inflação, especialmente, estarão no cerne das considerações das autoridades – o índice de preços ao consumidor subiu para um ritmo anual de 3,7% em agosto, em comparação com os 3,2% de julho.

No entanto, não se resume apenas aos dados principais. Outros fatores estão alimentando a inflação que o Fed vai monitorar enquanto busca atingir sua meta de 2%.

O custo da energia é uma consideração, assim como os aumentos salariais. A última parte da batalha contra a inflação para o Fed será sempre a mais desafiadora, e está se tornando mais difícil a cada dia.

Com a inflação significativamente acima da meta de 2% e uma atividade econômica robusta, o Fed pode preferir manter a porta aberta para mais aumentos, em vez de declarar imediatamente o fim do ciclo de aperto monetário, correndo o risco de surpresas.

Fundamentalmente, o comportamento das taxas de juros é o que determina o ciclo de mercado. Essa taxa de juros está apenas começando a cair no Brasil agora.

Nos Estados Unidos, por outro lado, mesmo que haja debate circunstancial sobre um possível aumento adicional ou não na taxa básica de juros até o final do ano, estamos claramente na fase de ajuste fino. Em um ano, é provável que o Fed já tenha iniciado seu ciclo de redução da taxa básica.

Com mais de 30 anos de experiência profissional, em períodos sem recessão ou crises severas, os ciclos de redução de juros estão associados a uma valorização acentuada dos ativos de risco.

Portanto, vejo com otimismo o investimento em ativos de risco no Brasil neste momento.

É claro que isso deve ser feito com a devida adequação das posições, de acordo com o perfil de risco, e uma diversificação apropriada da carteira, acompanhada das proteções correspondentes.

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia