O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os sedutores rankings elencam tão facilmente os “melhores fundos de investimento”, mas causam uma grave distorção na análise do investidor

Muito prazer! Sou o Pedro Claudino e é ótimo estar aqui com você compartilhando algumas reflexões nesta coluna de fundos. Hoje, fui gentilmente convidado pelo Alê e pela Rafa, idealizadores do Linha D’Água, a conduzir esta edição.

Tenho 20 anos, curso Ciências Econômicas na UNIFESP e faço parte da equipe de fundos de investimentos da Empiricus Research.

“Rentabilidade passada não é garantia de retorno futuro” é uma frase que você muito provavelmente encontrará em qualquer material de divulgação de fundos de investimentos.

Trata-se de uma diretriz de boas práticas da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), que oferece uma mensagem valiosíssima. Não é porque um gestor ganhou muito dinheiro para seus cotistas no passado que ele vai necessariamente repetir o feito no futuro.

Isso me lembra de uma velha analogia usada no mercado financeiro sobre a importância de não dirigir um carro olhando apenas para o retrovisor.

Se um fundo de sucesso no passado trouxe mudanças relevantes na equipe, como a saída do próprio gestor, suas chances de manter a boa performance são alteradas – se para melhor ou pior, só saberemos no futuro.

Leia Também

Similarmente, se a estratégia sofreu alguma alteração na política de investimentos ou de riscos, analisar o seu histórico seria como avaliar um fundo que não existe mais.

Agora imagine que, além de dirigir focado no retrovisor, durante o trajeto há um caminhão enorme à sua frente, aumentando a quantidade de pontos cegos da visão. Você que dirige com certeza já passou por esse desconforto.

É isso o que acontece quando você avalia os famosos “rankings de fundos”, especialmente aqueles que premiam os bons desempenhos de curto prazo.

Ao olhar as maiores rentabilidades da indústria em um recorte muito específico no tempo, o investidor está propositalmente colocando um obstáculo em seu campo de visão. Um bom desempenho de curto prazo não significa necessariamente que o fundo é bom. Nem mesmo que ele é ruim.

Na verdade, essa avaliação do desempenho em janelas curtas diz pouquíssimo sobre ele.

Esse é um dos principais motivos pelo qual nós, da equipe Os Melhores Fundos de Investimento, nunca fizemos – ou faremos – um ranking dos “melhores fundos do ano” ou dos “melhores fundos para o próximo trimestre”.

No caso de um desempenho positivo, um gestor pode ter surfado a onda de um mercado muito favorável à classe, ter se exposto a um risco exagerado para o retorno obtido ou simplesmente ter sido abençoado com a sorte (acontece com mais frequência do que você imagina).

O mesmo pode acontecer com aquele que ficou em posição de menor destaque no tão aclamado “ranking de fundos”, e que acaba sofrendo com eventuais resgates por conta disso. Apesar do período aparentemente ruim, vale entender se o resultado é derivado de um momento de mercado difícil.

Mas, no longo prazo, o mercado sempre consegue separar o “joio do trigo”. Um gestor que toma risco de forma irresponsável eventualmente pode quebrar a cara, pois a sorte uma hora acaba.

É por isso que a análise de um fundo vai muito além de seu desempenho. As métricas de consistência, risco e controle do passivo – todas em janelas longas e equivalentes à estratégia – são tão importantes quanto.

Um fundo que bateu o benchmark (índice de referência) consistentemente durante uma década tem muito mais probabilidade de repetir o desempenho do que aquele acabou de nascer e possui dois bons anos.

Mais ainda se a equipe que trouxe esse sucesso aos cotistas se mantém, com boa sinergia e bem remunerada – importante, para reter talentos.

Desconsiderar o fator “tempo” é apenas um dos problemas que a maioria dos rankings de fundos cometem.

Um ranking de fundos compara os resultados com o restante da indústria. Mas não adianta comparar “banana com laranja”, pois você com certeza irá tirar conclusões erradas.

Você já deve ter ido ao mercado e, no momento da escolha de uma laranja, a apertou para sentir sua consistência, compara com as outras e procura a de melhor qualidade do cesto.

Mas e se todas as frutas estivessem jogadas em um único recipiente? Seria muito mais difícil procurar aquela laranja docinha, concorda?

Você já deve saber que não adianta comparar um fundo de ações com um de renda fixa. Muito menos um fundo multimercado com um de criptomoedas – acredite, acontece.

Entretanto, é comum que um ranking de fundos compare estratégias de diferentes classes entre si, ainda que cada categoria de fundos exija métricas específicas na análise.

Por exemplo, em um fundo de gestão passiva, aquele cujo objetivo é acompanhar o desempenho de um índice, será importante avaliar seus custos e sua aderência ao índice frente aos demais candidatos. Enquanto isso, em um fundo de gestão ativa, cujo objetivo é superar esse índice, o processo será outro.

Também existem grandes diferenças entre estratégias dentro de uma mesma categoria, como a renda fixa, onde há os fundos de crédito privado, que compram títulos de dívida de empresas privadas, e os de renda fixa ativa, que operam juros e inflação (sem crédito).

Um fundo de crédito privado high grade (que compra títulos de maior qualidade de empresas) é diferente de um fundo de crédito privado high yield (que compra títulos de maior risco, porém com prêmios maiores). Ambos possuem perspectivas de retorno diferentes e isso deve ser levado em consideração na análise.

Percebe como são muitos fatores e que, ao colocar todos na mesma cesta, você terá uma conclusão imprecisa?

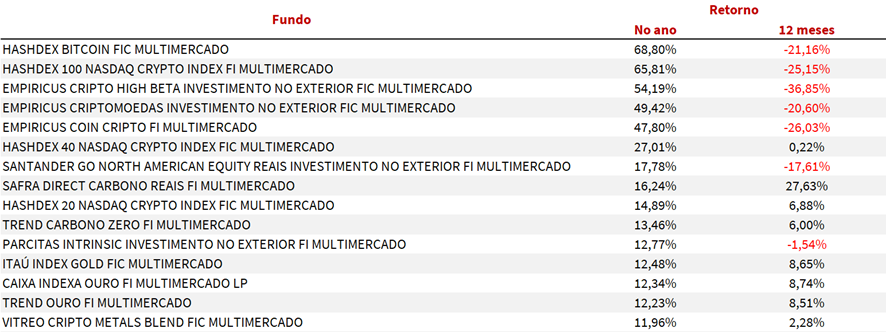

Separei um grupo de fundos classificados como multimercados a partir de alguns filtros básicos. Retirei fundos exclusivos, espelhos, com patrimônio líquido muito pequeno e os destinados a investidores profissionais (aqueles com mais de R$ 10 milhões investidores e atestado por escrito) – filtros bem comuns em plataformas.

Classifiquei os 631 veículos encontrados de acordo com a maior rentabilidade de 2023 e dos últimos 12 meses, e os 15 maiores retornos foram estes:

Pelo nome de vários deles você deve ter percebido qual seria o problema de classificá-los como “os melhores fundos multimercados de 2023”.

Muitos são fundos que investem somente em criptomoedas, indústria que está com um desempenho muito expressivo em 2023. Outros, são fundos atrelados ao ouro ou temáticos de carbono.

Provavelmente, ao buscar pela comparação de fundos “multimercados”, o investidor na verdade esperava encontrar os multimercados macros, aqueles mais semelhantes às estratégias das aclamadas gestoras Verde e SPX, por exemplo, estes que – veja só – estavam posicionados só na metade do grupo.

Não há nada contra fundos de criptomoedas. O ponto é que eles não deveriam ser colocados na mesma caixa que os demais multimercados. Estratégias diferentes exigem processos de avaliação distintos e, definitivamente, não devem ser comparados em recortes de curto prazo.

Observe também que, estendendo o retorno para o período de 12 meses, que ainda não é uma janela de longo prazo (mas já é melhor que “no ano”), a rentabilidade desses fundos varia bastante. Alguns ficam no negativo e outros até melhoram.

Ainda há muito trabalho a ser feito para educar o investidor – e, principalmente, as próprias plataformas – sobre a avaliação justa de um investimento que irá receber seu tão suado dinheiro.

Como dizem, ter um mapa errado é pior do que não ter mapa. Nossa missão, portanto, é te apresentar o GPS que te direcionará corretamente.

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje