O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mesmo com um começo de ano difícil, a desaceleração da inflação e as perspectivas de queda de juros fizeram com que esse segmento disparassem, superando (e muito) o desempenho do Ibovespa nos dois últimos meses do semestre

Se tem uma coisa que costuma dar muito, mas muito errado mesmo no mundo dos investimentos é investir de acordo com rentabilidades passadas.

Sabe como é, o sujeito quer investir, entra no homebroker, ordena os fundos ou as ações por maiores retornos e escolhe aquele com a maior variação no ano ou nos últimos 12 meses.

Mas essa "análise" simplista costuma se transformar numa enorme armadilha, porque o que importa para o investidor não é o retorno dos últimos 12 meses, é o quanto o ativo vai render dali para frente.

Por exemplo, nos últimos 12 meses, o Tesouro Selic foi um dos melhores investimentos do mercado. Logo, continua atraindo uma leva de investidores, sedentos pelos rendimentos "elevados" e sem risco.

Mas estamos prestes a ver a Selic começar a cair. Será que ela continuará a ser o ativo com a melhor performance daqui para frente?

Por isso, antes de investir em algum veículo que performou muito bem no passado, é importante entender como ele chegou lá e se as condições continuarão propícias para ele.

Leia Também

Analisando a conjuntura de mercado, você verá que muitos investimentos que foram excelentes no passado não necessariamente tem boas perspectivas para o futuro.

Mas existem casos em que um veículo com ótimo retorno passado ainda possui uma conjuntura favorável pela frente para repetir o bom desempenho.

Esse é o caso do SMAL11, o ETF que investe em ações de baixa capitalização de mercado e que superou com folga os retornos do Ibovespa e do Tesouro Selic no primeiro semestre, e conta com boas perspectivas para continuar aproveitando a melhora no segundo semestre.

O ETF SMAL11 valorizou 13% no primeiro semestre. Mesmo com um começo de ano difícil para o mercado brasileiro, a queda da inflação e as perspectivas de queda de juros a partir de maio fizeram com que as companhias menores disparassem, superando (e muito) o desempenho do Ibovespa nos dois últimos meses do semestre.

Esse desempenho não deveria ser uma surpresa, já que as companhias menores normalmente são mais sensíveis à conjuntura macro e, especialmente, à taxa Selic.

Além de estarem mais expostas ao mercado doméstico, elas têm um menor poder de barganha na captação de empréstimos, o que potencializa as variações da taxa de juros.

O resultado disso é que as ações dessas empresas tendem a ir muito mal quando as coisas vão mal, mas muito bem quando as coisas melhoram, como no fim do primeiro semestre.

A melhor parte nessa história é que o segundo semestre tem chances de trazer uma evolução ainda melhor nas condições de mercado.

Ao que tudo indica, a Selic deve começar a cair a partir de agosto, podendo fechar o ano abaixo dos 12%. Lembre-se que, apesar de o mercado ter subido, todo o movimento foi baseado apenas em expectativas. A Selic nem se mexeu ainda.

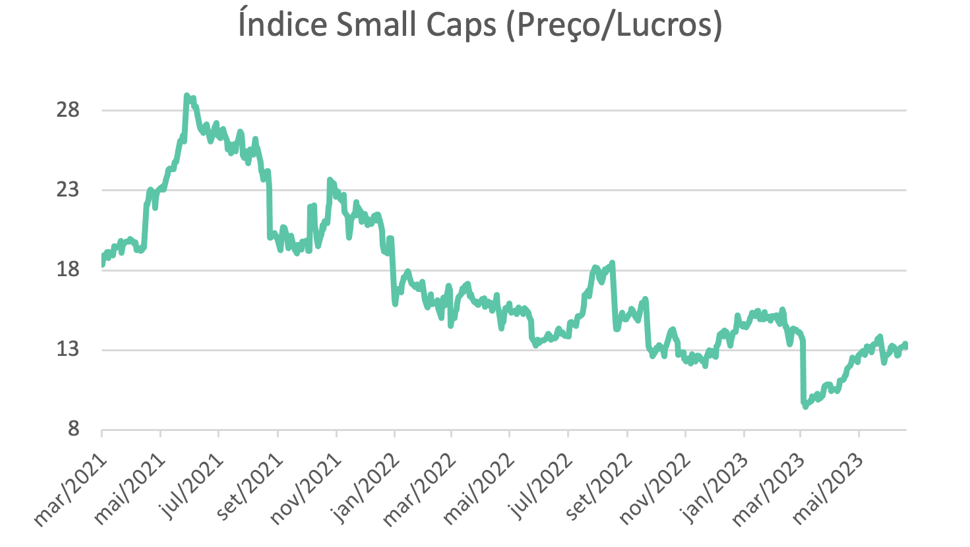

Com o arcabouço fiscal encaminhado, a inflação deixando de ser um problema e a queda da Selic finalmente começando a reduzir os custos de captação e o pagamento de juros, as microcaps e small caps tendem a continuar aproveitando a melhora, ainda mais levando em consideração que elas seguem com múltiplos descontados, mesmo depois da recuperação recente.

Mas é importante lembrar que nem todas as small caps e microcaps podem ser consideradas bons investimentos, mesmo se o cenário melhorar. Várias delas seguem extremamente endividadas, com resultados ruins e algumas não necessariamente estão em setores que serão beneficiados pela queda dos juros.

Se quiser investir através do ETF SMAL11 e diversificar esse risco, tudo bem. Agora, se quiser comprar apenas algumas, é preciso ter muito cuidado, para não acabar comprando um mico.

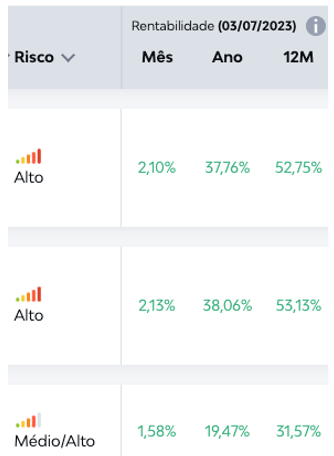

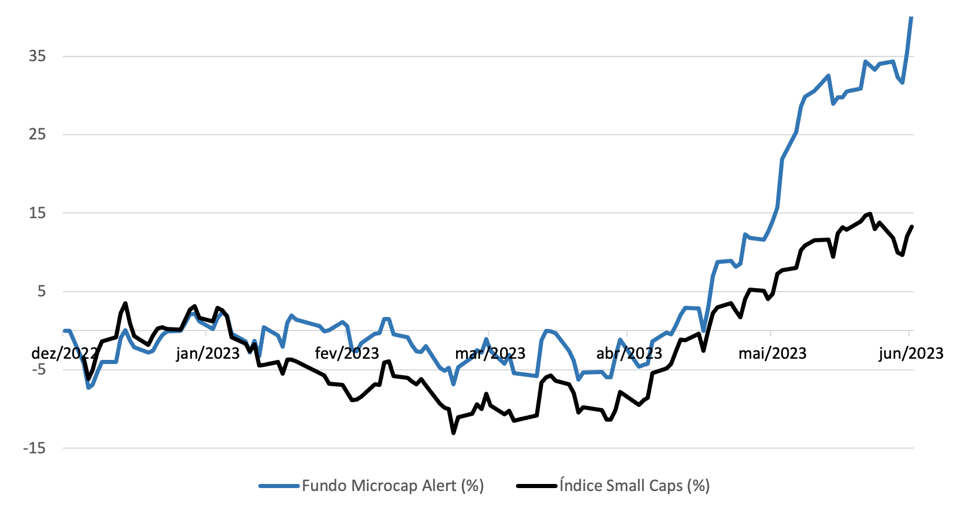

Uma outra alternativa é investir em fundos focados em escolher as melhores empresas pequenas da Bolsa. O Microcap Alert foi o melhor fundo de small caps do mercado brasileiro no primeiro semestre de 2023, com uma valorização de 40%, muito acima dos 13% alcançados pelo índice Small Caps no mesmo período.

Mesmo com um começo de ano difícil para o mercado brasileiro, com vários ruídos políticos e receios fiscais, o fundo adotou uma abordagem defensiva, com papéis menos dependentes das condições macro e com nível de endividamento bastante baixo.

Essa abordagem fez com que o fundo passasse os três primeiros meses do ano andando praticamente de lado, o que na verdade foi ótimo dado o contexto difícil de mercado.

Quando as coisas começaram a melhorar a partir de maio, o fundo resolveu "agressivar" a carteira, reduzindo o peso de teses defensivas e aumentando a exposição a histórias mais sensíveis à evolução macro.

VEJA TAMBÉM - POR QUE A ALTA DE 10% DO IBOVESPA PODE SER SÓ O COMEÇO E QUAIS SÃO AS 10 AÇÕES PARA COMPRAR AGORA

Como você pode conferir na disparada do fundo a partir de maio, essa estratégia deu bastante certo e levou o fundo a fechar o semestre em primeiro lugar entre aqueles 100% investidos em small caps.

Dado que as perspectivas futuras seguem favoráveis, faz sentido manter uma exposição do seu portfólio em ações de baixo valor de mercado e que ainda guardam um grande potencial de valorização caso as coisas realmente continuem evoluindo.

Você pode se expor a essa possível evolução no segundo semestre através do Fundo Microcap Alert, que investe nas melhores pequenas empresas da Bolsa.

Mas atenção, porque o fundo fecha para captação nesta sexta (07), às 16h, sem previsão de reabertura.

Se quiser saber mais sobre o Microcap Alert e como investir antes do fechamento, você pode conferir aqui.

Um grande abraço e até a semana que vem!

Ruy

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais