O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Diante do momento de recuperação, os fundos de tijolos se tornam veículos evidentes para captura de valor; saiba qual se destaca dentro dessa categoria

Antes de tudo, gostaria de desejar um ótimo período de festas a todos.

O ano de 2023 foi repleto de emoções (dentro e fora do mercado financeiro), mas tenho a sensação de que encerramos o período com mais alegrias do que tristezas – o Ibovespa alcançando um novo recorde histórico certamente contribui para essa percepção.

Com um final de ano pujante para os ativos de risco, fica bem nítido o otimismo do mercado para 2024. Em poucos meses, tivemos diversas situações que retomaram a confiança dos investidores. Em especial, destaco a perspectiva de encerramento do ciclo de aperto monetário ao redor do mundo.

No Brasil, o afrouxamento monetário já começou, mas a Taxa Selic segue em patamar elevado (11,75% ao ano). Considerando tendência de queda dos juros e o histórico do mercado – a relação inversa entre os FIIs e o CDI é bem nítida – trata-se de um momento interessante para os ativos imobiliários.

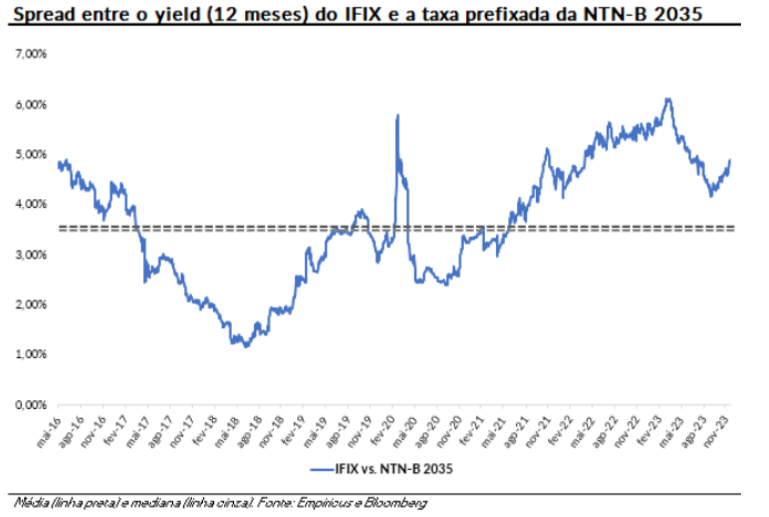

Além disso, o spread (diferencial) entre o dividend yield do Ifix e a taxa real da NTN-B 2035 (principal referencial do mercado), permanece próximo de 5%, acima da média histórica. Se fizermos um exercício com a manutenção do nível de rendimentos do índice e da remuneração dos títulos públicos, o índice de fundos imobiliários deveria valorizar cerca de 15% para atingir a média dos últimos 7 anos.

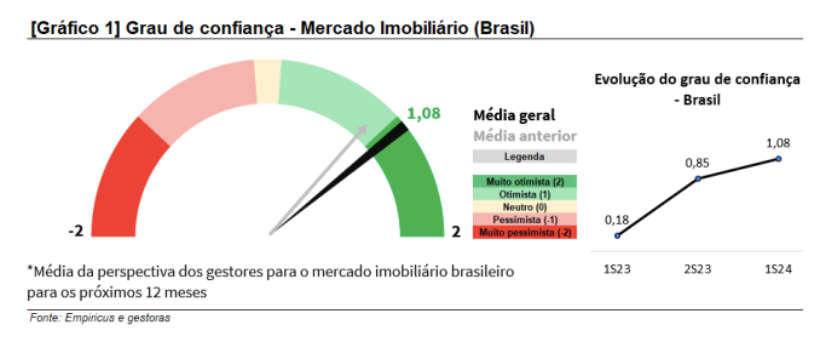

Essa projeção favorável é compartilhada pelos integrantes do mercado. De acordo com a última Pesquisa com gestores de FIIs da Empiricus, o grau de confiança das casas segue crescendo para o mercado local, atingindo o campo "muito otimista", inclusive.

Leia Também

Entre os motivos dessa avaliação, a perspectiva de redução da taxa de juros se mantém como o principal fundamento para crescimento da indústria, com praticamente metade dos votos totais.

Diante do momento de recuperação, os fundos de tijolos se tornam veículos evidentes para captura de valor. Os shoppings, segmento de melhor performance em 2023, devem continuar dominando o setor em 2024, conforme explicamos na seção abaixo.

Adicionalmente, a agenda de emissões de cotas da categoria já começou e deve acelerar ao longo de 2024. Fundos que negociam com prêmio devem encabeçar os maiores cheques novamente. Aqui, existe um potencial de aquisição de ativos a preços convidativos e/ou de readequação da estrutura de capital dos fundos.

Contudo, certamente serei mais diligente na análise de ofertas no próximo ano. Em momentos de empolgação do mercado, é provável que tenhamos propostas menos atrativas para os investidores.

Após ser duramente impactado ao longo da pandemia, o setor de shopping centers voltou a chamar a atenção dos investidores. Em média, os principais FIIs do segmento acumulam retorno de 25% no ano, considerando a variação das cotas e os rendimentos distribuídos.

O apetite dos investidores por esses fundos é evidente, refletido em números expressivos de captação em ofertas encerradas nos últimos seis meses. Enquanto outros setores enfrentam desafios de levantar capital em suas emissões, os fundos de shopping centers não apenas atingiram, mas chegaram a superar os montantes iniciais pretendidos. Até o momento, os FIIs do setor captaram mais de R$ 2,2 bilhões no ano.

Essa demanda significativa tem permitido aos gestores ajustarem a estrutura de capital dos fundos, além de os direcionar para novas transações no setor. Em nosso levantamento, encontramos mais de 30 transações no ano para o segmento, sendo que a grande maioria conta com fundos imobiliários na ponta compradora.

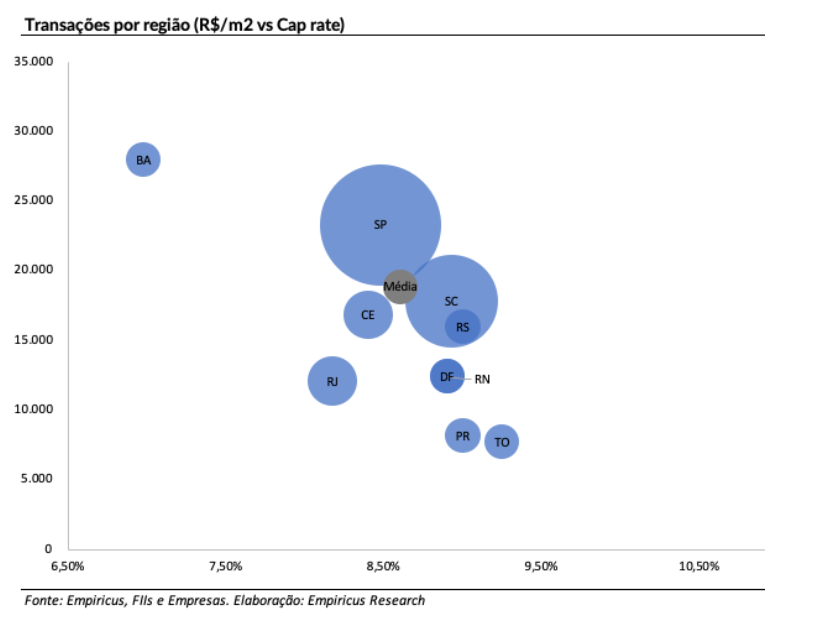

Em meio ao movimento de expansão do setor, processos de M&A têm se mostrado bem aquecidos, com ativos sendo negociados a cap rates próximos de 9% ao ano e um valor por metro quadrado médio de R$ 18 mil, patamar competitivo em relação aos custos de reposição – não à toa, o desenvolvimento de novos ativos (greenfield) segue fora do radar do mercado.

Diante do fechamento da curva de juros, que tende a trazer maior fluxo de capital para ativos de risco, espero que as cotações dos FIIs se aproximem dos patamares do período pré-pandemia, época em que tais veículos eram negociados acima da sua cota patrimonial (em torno de 8%) – atualmente, a média P/VP dos fundos é quase zero.

Neste cenário, o ritmo de captação deve continuar intenso e, consequentemente, o mercado de M&As deve continuar aquecido. Tal ambiente abre espaço para a reciclagem de portfólio e ajuste de endividamento em alguns players.

No entanto, o próximo ano terá uma base comparativa mais sólida, portanto, as estimativas de crescimento operacional são mais discretas. Além disso, o ambiente das varejistas ainda pode influenciar negativamente a performance dos imóveis, especialmente quando avaliamos a inadimplência.

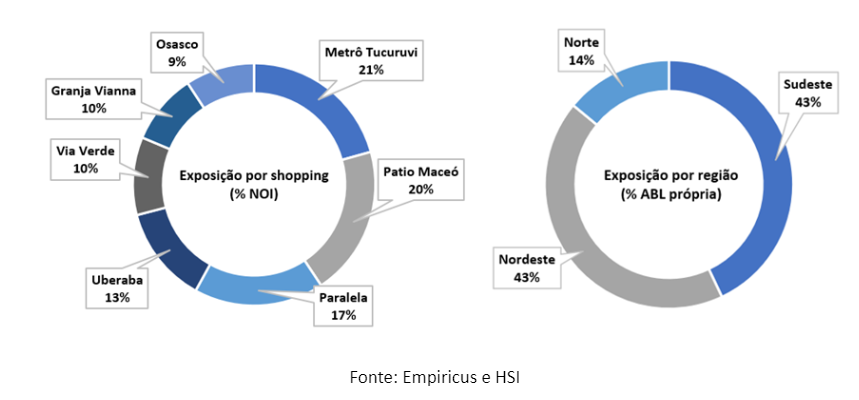

O HSML11 conta com um portfólio bem diversificado, atualmente com sete ativos que somam cerca de 194 mil metros quadrados de área bruta locável (ABL), distribuídos em cinco estados, localizados nas regiões Norte, Nordeste e Sudeste – todos empreendimentos maduros, com mais de dez anos de funcionamento.

Em termos de localização, o fundo conta com quatro empreendimentos no Sudeste do país (43% da ABL), sendo três deles no estado de São Paulo, que se mostra como uma região de destaque economicamente.

Ao longo de 2022, o fundo adicionou dois novos ativos ao seu portfólio, o Shopping Paralela, localizado em Salvador (BA), e o Shopping Uberaba, localizado na cidade de mesmo nome, em Minas Gerais.

Vale mencionar que o Shopping Uberaba é o destaque do portfólio do fundo em termos de resultado operacional líquido (NOI) acumulado em 2023, com elevação de 43% na comparação anual, bem acima da média dos seus pares – cenário similar ao visto no Shopping Paralela em seu primeiro ano no portfólio do HSML11. Esse incremento reflete a forte capacidade da gestão de implementar melhorias nos ativos adquiridos.

Para realizar as aquisições acima, a HSI optou por estruturar operações de securitização de recebíveis, elevando a dívida do fundo para o patamar de R$ 936,6 milhões, equivalente a um loan to value (LTV) de 37,7% – nível elevado e que merece ser observado com atenção.

Para 2024, o HSML11 deve manter suas distribuições em um patamar elevado, enquanto a gestão ganha tempo para estudar a melhor maneira de lidar com a alavancagem do fundo, seja por meio de emissão de cotas ou desinvestimento de ativos – ambos os cenários possuem perspectivas favoráveis para o próximo ano, conforme citei na seção anterior.

Em nossos modelos, identificamos que as cotas do fundo têm upside potencial de 8%, além de uma capacidade de geração de renda de 10% para os próximos 12 meses. Tais perspectivas colocam o HSML11 como uma das principais apostas para o segmento de shoppings para 2024.

Além do HSI Malls, trarei na série Empiricus Renda Imobiliária meus outros dois FIIs preferidos para 2024 nesta terça-feira (26). Nossa última seleção ("três ativos para 2023)" superou com folga o benchmark.

Além disso, a versão completa da Pesquisa com Gestores de FIIs (2S24), a principal pesquisa do mercado de fundos imobiliários, já está disponível na área do assinante.

Caso tenha interesse em conhecer, tenho mais um presente: degustação de 30 dias por apenas R$ 1,00. Basta acessar este link para ter acesso à assinatura e conferir todos as recomendações de FIIs!

Boas festas,

Caio

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia