O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Não sou do tipo que torce contra os mercados, mas mesmo querendo um “final feliz”, sempre recomendo cerca de 1% do portfólio investido em opções contra catástrofes

Depois de um longo período de bonança e condições frouxas no sistema financeiro, o ano começou com alguns sinais de "rachadura" na estrutura dos mercados.

Apesar de a grande maioria dos investidores nem ter percebido, os mais espertos começaram a reduzir exposição aos ativos de risco e os mais arrojados até passaram a apostar contra.

Janeiro terminou sem grandes problemas; fevereiro também. Infelizmente, março não teve o mesmo desfecho. A quebra de um banco norte-americano escancarou toda a verdade.

No mês de março, finalmente caiu a primeira pedra de dominó.

O que ninguém sabia ainda é que a bolsa ainda cairia mais 50% nos meses seguintes.

Não, eu não estou falando da quebra do Silicon Valey Bank (SVB), que teve sua falência decretada nos últimos dias.

Leia Também

Na verdade, essa história aconteceu em 2008, quando o Bear Sterns quebrou e começou a mostrar para o mundo financeiro que o "buraco era bem mais embaixo".

Neste momento, a pergunta que surge é: será que estamos diante de uma nova crise financeira?

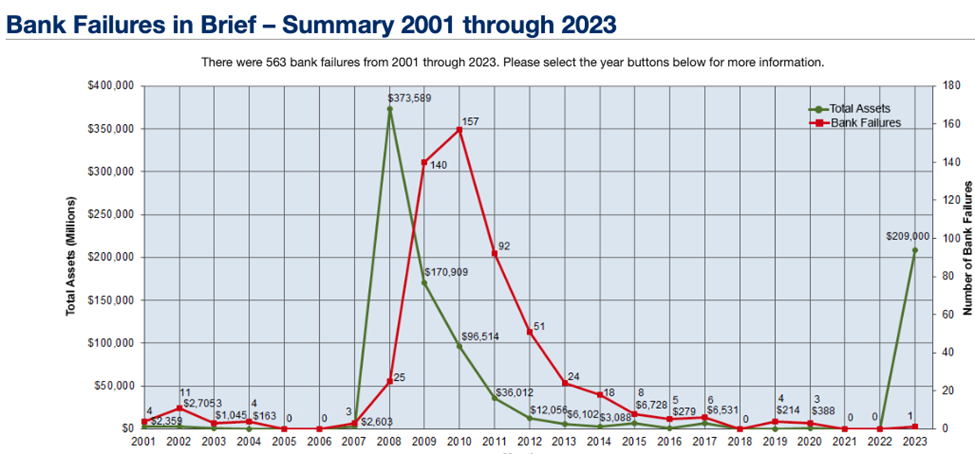

Em alguns aspectos, o ano de 2023 começou de maneira similar ao de 2008. A crise financeira de 2008 foi precedida de anos de bonança e valorização dos imóveis, que permitiram ao sistema financeiro "afrouxar" seus padrões de rigidez de crédito, e deu no que deu.

Os anos de 2020, 2021 e 2022 foram marcados por juros ridiculamente baixos e um enorme apetite por empréstimos.

Com os juros subindo no mundo inteiro, o mercado agora começa a se perguntar se o SVB é um caso isolado ou se será apenas o primeiro de muitos, assim como foi com o Bear Sterns em 2008.

Para ser sincero, nem eu, nem você, nem ninguém sabe se o SVB foi apenas o primeiro de muitos. O que eu sei é que as coisas ainda podem piorar bastante e, neste momento, eu preferiria ter uma exposição pequena (ou nula) em ações de empresas muito endividadas e muito cíclicas (varejo de moda, eletrônicos, educacionais).

Apesar dos receios com bancos após a quebra do SVB, ainda vemos atratividade nos bancos brasileiros, mas preferimos o Itaú com um balanço muito sólido para atravessar qualquer tempestade.

Mais uma vez, não temos como saber se a quebra do SVB será apenas uma nota de rodapé nos cursos de finanças ou se será um daqueles eventos imortalizados em algum filme (como foi o caso do Bear Sterns em "A Grande Aposta").

No primeiro caso, os mercados teriam bons motivos para se recuperar, e é por isso que eu sugiro manter exposição às ações, ainda que as preocupações tenham aumentado.

Sabe como é, né? Você vende as suas ações preocupado com uma crise financeira lá fora, mas nada de ruim acontece e aqui dentro ainda temos uma ótima solução para os problemas fiscais. As ações se valorizam em poucos dias mais do que subiram nos últimos três anos combinados e a única coisa que você vai poder fazer é se lamentar por ter vendido.

Por isso, eu insisto que a melhor maneira de encarar esse momento é com ações de perfil mais defensivo, como a Vaca Leiteira Itaú, ou as outras ações da série que costumam pagar bons dividendos mesmo nos cenários adversos.

Por outro lado, se a coisa "azedar" de vez, os ativos vão sofrer bastante, e é por isso que eu sugiro sempre carregar alguns seguros no portfólio.

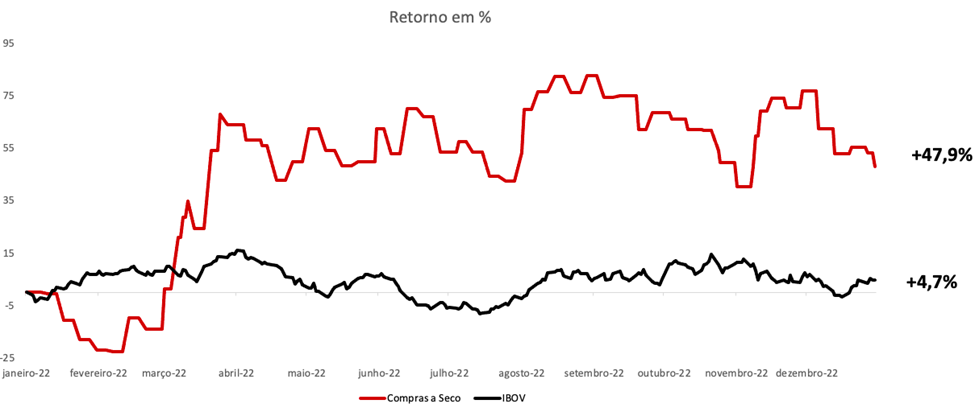

Aliás, a carteira semanal de seguros com opções recomendada na minha série, Flash Trader, se valorizou quase 80% em uma semana, ajudada pelos temores recentes.

Não sou do tipo que torce contra os mercados, mas mesmo querendo um "final feliz", eu sempre recomendo cerca de 1% do portfólio investido em opções contra catástrofes. Como diz aquele ditado antigo, "mané prevenido é malandro duas vezes".

Se o SVB for apenas o primeiro de uma longa sequência de dominós a cair, a carteira semanal de seguros do Flash Trader pode ter um 2023 ainda melhor do que foi no ano passado, quando se valorizou 47,9%.

Caso queira conferir a minha série focada em opções, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Powered by Empiricus Investimentos

O alerta foi acendido por SVB e o temor sobre o futuro do sistema financeiro se tornou inevitável.

Ainda assim, existe um "bancão" brasileiro que continua valendo o investimento - especialmente por sua resiliência histórica e seu potencial de valorização de até 42%, mesmo no cenário atual.

Clique aqui para conhecer a ação gratuitamente.

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados

Mudanças no ITBI e no ITCMD reforçam a fiscalização; PF também fez bloqueio de bens de aproximadamente R$ 5,7 bilhões; veja o que mais você precisa saber para investir hoje

Entenda o que acontece com as ações da Azul, que vivem uma forte volatilidade na bolsa, e qual a nova investida de Trump contra o Fed, banco central norte-americano