Chegou a hora de abandonar a Petrobras (PETR4) e as ações de óleo e gás?

A estatal não é o investimento mais seguro que existe, especialmente após tantas críticas do novo governo e do aumento da possibilidade de interferências políticas. Por outro lado, os papéis seguem muito baratos – saiba o que fazer

As últimas semanas têm sido caóticas para quem acompanha ou investe nas empresas de petróleo brasileiras. De um dia para o outro o setor acordou com taxação para exportações e congelamento na venda de ativos da Petrobras (PETR4).

Falando em Petrobras, nesta semana os acionistas da estatal ainda ficaram sabendo de um plano de investimentos de quase R$ 300 bilhões (!!!) em energia eólica, o que poderia impactar bastante os dividendos e, consequentemente, a grande tese de investimento na companhia.

Obviamente, nenhuma dessas novidades é boa para as companhias nem para os investidores.

No entanto, isso não significa que não vale mais a pena investir no setor. Ainda vemos atratividade em algumas companhias, mesmo depois dessa chuva de notícias ruins.

Como cada uma é afetada

O primeiro grande impacto para o setor foi a taxação de 9,2% no petróleo cru exportado.

Dentre as empresas que acompanhamos, a PetroRio (PRIO3) é a mais afetada, por exportar a totalidade da sua produção.

Leia Também

Ditados, superstições e preceitos da Rua

Feijão com arroz: Ibovespa busca recuperação em dia de payroll com Wall Street nas máximas

O prazo original para a taxação é de quatro meses, e para que ela continue além desse prazo, será preciso que o Congresso aprove, o que não nos parece muito provável, dada a pressão de setores relevantes do país.

Além disso, nomes importantes do setor (Shell, TotalEnergies, Equinor, etc) já entraram na Justiça para rever a taxação.

Para fechar, é possível que em quatro meses a oneração de combustíveis volte a ser como era antes, reduzindo a necessidade de o governo buscar outras áreas para "pagar as contas".

Ainda assim, esse risco existe e, mesmo gostando bastante de PRIO3, preferimos ficar de fora dos papéis, ainda que eles tenham caído 20% recentemente.

As outras juniores

Para a 3R Petroleum (RRRP3) e PetroRecôncavo (RECV3), a taxação sobre as exportações atrapalha menos, já que elas vendem sua produção internamente.

Há o risco de impactos indiretos, como a queda do petróleo no mercado interno para "acomodar" os novos impostos nos preços finais e ainda permitir um preço de óleo competitivo lá fora. Mas isso só deveria acontecer se a taxação durar muito mais do que os quatro meses, o que é improvável em nossa visão.

O grande impacto vem de outra medida: a paralisação nos processos de venda de ativos da Petrobras.

As duas têm planos de crescer através de aquisições de campos vendidos justamente pela estatal, e como o Ministério de Minas e Energia (MME) pediu a interrupção desses processos, a perspectiva de crescimento das duas foi bastante impactada.

No caso da PetroRecôncavo, a companhia estava em negociações para adquirir o polo Bahia-Terra, mas ainda não tinha chegado a um acordo.

O caso da 3R é um pouco mais dramático, porque ela já tinha chegado a um acordo com a Petrobras para adquirir o polo Potiguar. Faltava apenas a licença ambiental para ela passar a operar o ativo, que tem capacidade para dobrar a sua produção diária.

Entendemos que os riscos de a 3R não ficar com Potiguar aumentaram, mas ao mesmo tempo esse não é um ativo de grande relevância para a Petrobras, e o cancelamento da venda pode acarretar em uma série de inseguranças jurídicas que trarão muito mais "dor de cabeça" do que benefícios para o governo.

Apesar dos problemas recentes, continuamos gostando das duas, especialmente por causa dos múltiplos já bastante descontados. A 3R segue sendo a nossa preferida, por causa do grande desconto para as pares já descontadas.

A Petrobras

Por incrível que pareça, das medidas mencionadas, a Petrobras é a menos afetada. Na verdade, o que preocupa mais no caso da estatal é a notícia de que ela estaria estudando construir sete projetos de geração eólica em alto-mar, em parceria com a Equinor.

Com base em alguns dados disponíveis da Empresa de Pesquisas Energéticas (EPE) e estudos da Iberdrola, o Capex total ficaria em torno de US$ 50 bilhões diluídos entre 7 e 11 anos de construção, o que ainda seria dividido entre Petrobras e Equinor, de acordo com as participações de cada empresa nos projetos – em uma conta simplista, seriam investidos US$ 2,5 bilhões por cada uma por ano, assumindo 50% de participação e investimentos iguais em 10 anos de construção.

O montante não é um grande absurdo para a Petrobras. Para se ter uma base de comparação, o plano estratégico da estatal (divulgado pela administração anterior) prevê investimentos anuais da ordem de US$ 15 bilhões, dos quais US$ 12 bilhões seriam destinados para exploração e produção de petróleo.

Ainda assim, pensando apenas em termos de alocação de capital, é óbvio que para os acionistas a melhor alternativa seria a petroleira investir apenas no pré-sal e distribuir os enormes dividendos que ele proporciona. Mas já sabíamos que isso não aconteceria, dadas as sinalizações recentes do novo governo.

Neste momento, o grande ponto para nós é: com um Ebitda de mais US$ 40 bilhões esperado por ano com a cotação do petróleo nos níveis atuais, serão necessários muitos novos projetos e criatividade para secar os dividendos dos acionistas.

Além disso, é importante mencionar que, após uma repercussão negativa, o CEO da Petrobras, Jean Paul Prates, tratou de tranquilizar os investidores ao dizer que os projetos eólicos são apenas um estudo preliminar, e que a companhia não vai deixar de fazer grandes investimentos em Exploração e Produção de petróleo.

É óbvio que a Petrobras não é o investimento mais seguro que existe, especialmente após tantas críticas do novo governo e do aumento da possibilidade de interferências políticas.

Por outro lado, os papéis seguem muito baratos: a Petrobras negocia por duas vezes o seu Ebitda, com dividendos muito polpudos. Em minha visão, isso ajuda a amenizar boa parte das notícias negativas. Por exemplo, mesmo com tudo isso acontecendo, PETR4 ainda sobe 5% no ano.

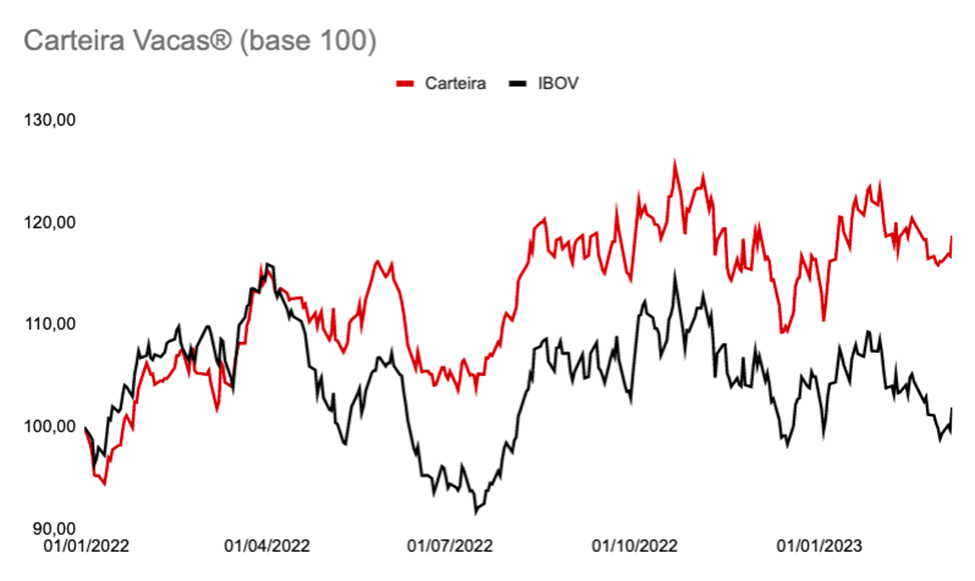

Por isso, dado o valuation atual e os elevados níveis de dividend yield, PETR4 segue na série Vacas Leiteiras, que tem se aproveitado do momento de incertezas para abrir cada vez mais vantagem sobre o Ibovespa.

Se quiser conferir a carteira completa com as melhores ações pagadoras de dividendos da bolsa brasileira, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Rumo a 2026 com a máquina enguiçada e o cofre furado

Com a aproximação do calendário eleitoral, cresce a percepção de que o pêndulo político está prestes a mudar de direção — e, com ele, toda a correlação de forças no país — o problema é o intervalo até lá

Tony Volpon: Mercado sobrevive a mais um susto… e as bolsas americanas batem nas máximas do ano

O “sangue frio” coletivo também é uma evidência de força dos mercados acionários em geral, que depois do cessar-fogo, atingiram novas máximas no ano e novas máximas históricas

Tudo sob controle: Ibovespa precisa de uma leve alta para fechar junho no azul, mas não depende só de si

Ibovespa vem de três altas mensais consecutivas, mas as turbulências de junho colocam a sequência em risco

Ser CLT virou ofensa? O que há por trás do medo da geração Z pela carteira assinada

De símbolo de estabilidade a motivo de piada nas redes sociais: o que esse movimento diz sobre o mundo do trabalho — e sobre a forma como estamos lidando com ele?

Atenção aos sinais: Bolsas internacionais sobem com notícia de acordo EUA-China; Ibovespa acompanha desemprego e PCE

Ibovespa tenta manter o bom momento enquanto governo busca meio de contornar derrubada do aumento do IOF

Siga na bolsa mesmo com a Selic em 15%: os sinais dizem que chegou a hora de comprar ações

A elevação do juro no Brasil não significa que chegou a hora de abandonar a renda variável de vez e mergulhar na super renda fixa brasileira — e eu te explico os motivos

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

Olhando para cima: Ibovespa busca recuperação, mas Trump e Super Quarta limitam o fôlego

Enquanto Copom e Fed preparam nova decisão de juros, Trump cogita envolver os EUA diretamente na guerra

Do alçapão ao sótão: Ibovespa repercute andamento da guerra aérea entre Israel e Irã e disputa sobre o IOF

Um dia depois de subir 1,49%, Ibovespa se prepara para queimar a gordura depois de Trump abandonar antecipadamente o G-7

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP