SVB, Credit Suisse: o que fazer se estivermos diante de uma nova crise financeira?

Não sou do tipo que torce contra os mercados, mas mesmo querendo um “final feliz”, sempre recomendo cerca de 1% do portfólio investido em opções contra catástrofes

Depois de um longo período de bonança e condições frouxas no sistema financeiro, o ano começou com alguns sinais de "rachadura" na estrutura dos mercados.

Apesar de a grande maioria dos investidores nem ter percebido, os mais espertos começaram a reduzir exposição aos ativos de risco e os mais arrojados até passaram a apostar contra.

Janeiro terminou sem grandes problemas; fevereiro também. Infelizmente, março não teve o mesmo desfecho. A quebra de um banco norte-americano escancarou toda a verdade.

No mês de março, finalmente caiu a primeira pedra de dominó.

O que ninguém sabia ainda é que a bolsa ainda cairia mais 50% nos meses seguintes.

Não, eu não estou falando da quebra do Silicon Valey Bank (SVB), que teve sua falência decretada nos últimos dias.

Leia Também

Na verdade, essa história aconteceu em 2008, quando o Bear Sterns quebrou e começou a mostrar para o mundo financeiro que o "buraco era bem mais embaixo".

Neste momento, a pergunta que surge é: será que estamos diante de uma nova crise financeira?

Diferente (mas nem tanto)

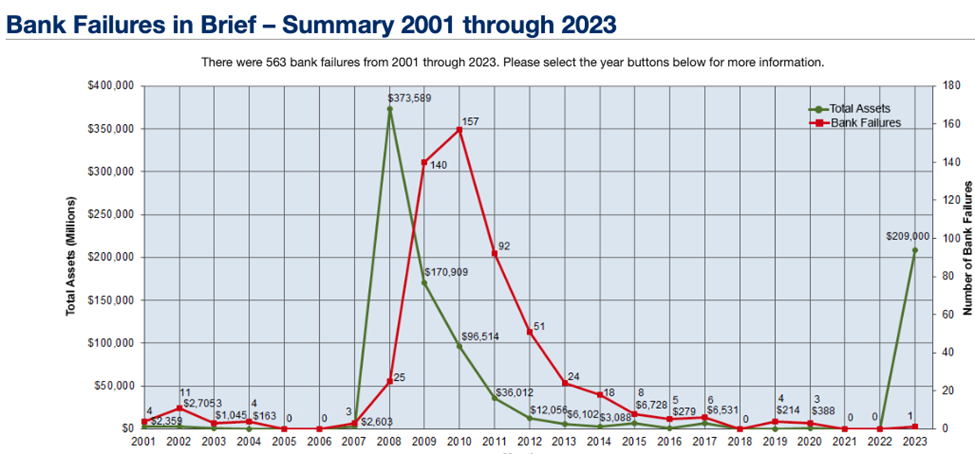

Em alguns aspectos, o ano de 2023 começou de maneira similar ao de 2008. A crise financeira de 2008 foi precedida de anos de bonança e valorização dos imóveis, que permitiram ao sistema financeiro "afrouxar" seus padrões de rigidez de crédito, e deu no que deu.

Os anos de 2020, 2021 e 2022 foram marcados por juros ridiculamente baixos e um enorme apetite por empréstimos.

Com os juros subindo no mundo inteiro, o mercado agora começa a se perguntar se o SVB é um caso isolado ou se será apenas o primeiro de muitos, assim como foi com o Bear Sterns em 2008.

Para ser sincero, nem eu, nem você, nem ninguém sabe se o SVB foi apenas o primeiro de muitos. O que eu sei é que as coisas ainda podem piorar bastante e, neste momento, eu preferiria ter uma exposição pequena (ou nula) em ações de empresas muito endividadas e muito cíclicas (varejo de moda, eletrônicos, educacionais).

Apesar dos receios com bancos após a quebra do SVB, ainda vemos atratividade nos bancos brasileiros, mas preferimos o Itaú com um balanço muito sólido para atravessar qualquer tempestade.

- Imposto de Renda sem complicações: não passe perrengue na hora de declarar o seu IR em 2023. Baixe de forma GRATUITA o guia completo que Seu Dinheiro preparou com todas as orientações que você precisa para fazer sua declaração à Receita sozinho. [É SÓ CLICAR AQUI]

Sempre carregue alguns seguros

Mais uma vez, não temos como saber se a quebra do SVB será apenas uma nota de rodapé nos cursos de finanças ou se será um daqueles eventos imortalizados em algum filme (como foi o caso do Bear Sterns em "A Grande Aposta").

No primeiro caso, os mercados teriam bons motivos para se recuperar, e é por isso que eu sugiro manter exposição às ações, ainda que as preocupações tenham aumentado.

Sabe como é, né? Você vende as suas ações preocupado com uma crise financeira lá fora, mas nada de ruim acontece e aqui dentro ainda temos uma ótima solução para os problemas fiscais. As ações se valorizam em poucos dias mais do que subiram nos últimos três anos combinados e a única coisa que você vai poder fazer é se lamentar por ter vendido.

Por isso, eu insisto que a melhor maneira de encarar esse momento é com ações de perfil mais defensivo, como a Vaca Leiteira Itaú, ou as outras ações da série que costumam pagar bons dividendos mesmo nos cenários adversos.

Por outro lado, se a coisa "azedar" de vez, os ativos vão sofrer bastante, e é por isso que eu sugiro sempre carregar alguns seguros no portfólio.

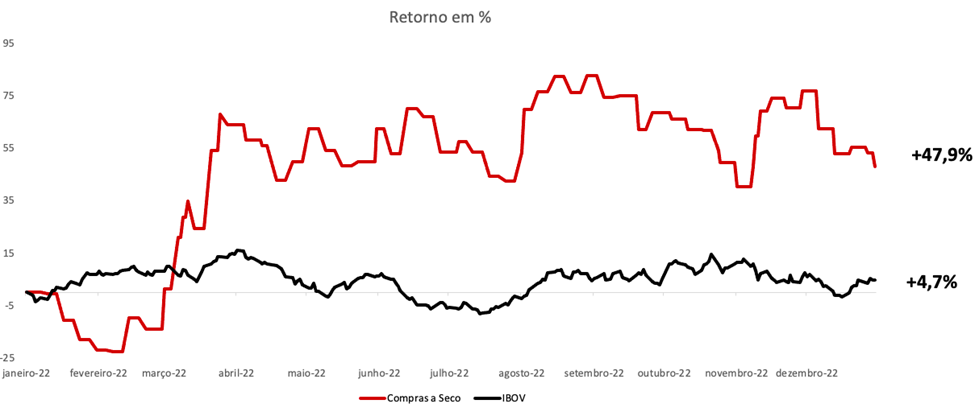

Aliás, a carteira semanal de seguros com opções recomendada na minha série, Flash Trader, se valorizou quase 80% em uma semana, ajudada pelos temores recentes.

Não sou do tipo que torce contra os mercados, mas mesmo querendo um "final feliz", eu sempre recomendo cerca de 1% do portfólio investido em opções contra catástrofes. Como diz aquele ditado antigo, "mané prevenido é malandro duas vezes".

Se o SVB for apenas o primeiro de uma longa sequência de dominós a cair, a carteira semanal de seguros do Flash Trader pode ter um 2023 ainda melhor do que foi no ano passado, quando se valorizou 47,9%.

Caso queira conferir a minha série focada em opções, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Powered by Empiricus Investimentos

O alerta foi acendido por SVB e o temor sobre o futuro do sistema financeiro se tornou inevitável.

Ainda assim, existe um "bancão" brasileiro que continua valendo o investimento - especialmente por sua resiliência histórica e seu potencial de valorização de até 42%, mesmo no cenário atual.

Clique aqui para conhecer a ação gratuitamente.

Trocando as lentes: Ibovespa repercute derrubada de ajuste do IOF pelo Congresso, IPCA-15 de junho e PIB final dos EUA

Os investidores também monitoram entrevista coletiva de Galípolo após divulgação de Relatório de Política Monetária

Rodolfo Amstalden: Não existem níveis seguros para a oferta de segurança

Em tese, o forward guidance é tanto mais necessário quanto menos crível for a atitude da autoridade monetária. Se o seu cônjuge precisa prometer que vai voltar cedo toda vez que sai sozinho de casa, provavelmente há um ou mais motivos para isso.

É melhor ter um plano: Ibovespa busca manter tom positivo em dia de agenda fraca e Powell no Senado dos EUA

Bolsas internacionais seguem no azul, ainda repercutindo a trégua na guerra entre Israel e o Irã

Um longo caminho: Ibovespa monitora cessar-fogo enquanto investidores repercutem ata do Copom e testemunho de Powell

Trégua anunciada por Donald Trump impulsiona ativos de risco nos mercados internacionais e pode ajudar o Ibovespa

Um frágil cessar-fogo antes do tiro no pé que o Irã não vai querer dar

Cessar-fogo em guerra contra o Irã traz alívio, mas não resolve impasse estrutural. Trégua será duradoura ou apenas mais uma pausa antes do próximo ato?

Felipe Miranda: Precisamos (re)conversar sobre Méliuz (CASH3)

Depois de ter queimado a largada quase literalmente, Méliuz pode vir a ser uma opção, sobretudo àqueles interessados em uma alternativa para se expor a criptomoedas

Nem todo mundo em pânico: Ibovespa busca recuperação em meio a reação morna dos investidores a ataque dos EUA ao Irã

Por ordem de Trump, EUA bombardearam instalações nucleares do Irã na passagem do sábado para o domingo

É tempo de festa junina para os FIIs

Alguns elementos clássicos das festas juninas se encaixam perfeitamente na dinâmica dos FIIs, com paralelos divertidos (e úteis) entre as brincadeiras e a realidade do mercado

Tambores da guerra: Ibovespa volta do feriado repercutindo alta dos juros e temores de que Trump ordene ataques ao Irã

Enquanto Trump avalia a possibilidade de envolver diretamente os EUA na guerra, investidores reagem à alta da taxa de juros a 15% ao ano no Brasil

Conflito entre Israel e Irã abre oportunidade para mais dividendos da Petrobras (PETR4) — e ainda dá tempo de pegar carona nos ganhos

É claro que a alta do petróleo é positiva para a Petrobras, afinal isso implica em aumento das receitas. Mas há um outro detalhe ainda mais importante nesse movimento recente.

Não foi por falta de aviso: Copom encontra um sótão para subir os juros, mas repercussão no Ibovespa fica para amanhã

Investidores terão um dia inteiro para digerir as decisões de juros da Super Quarta devido a feriados que mantêm as bolsas fechadas no Brasil e nos Estados Unidos

Rodolfo Amstalden: São tudo pequenas coisas de 25 bps, e tudo deve passar

Vimos um build up da Selic terminal para 15,00%, de modo que a aposta em manutenção na reunião de hoje virou zebra (!). E aí, qual é a Selic de equilíbrio para o contexto atual? E qual deveria ser?

Olhando para cima: Ibovespa busca recuperação, mas Trump e Super Quarta limitam o fôlego

Enquanto Copom e Fed preparam nova decisão de juros, Trump cogita envolver os EUA diretamente na guerra

Do alçapão ao sótão: Ibovespa repercute andamento da guerra aérea entre Israel e Irã e disputa sobre o IOF

Um dia depois de subir 1,49%, Ibovespa se prepara para queimar a gordura depois de Trump abandonar antecipadamente o G-7

Acima do teto tem um sótão? Copom chega para mais uma Super Quarta mirando fim do ciclo de alta dos juros

Maioria dos participantes do mercado financeiro espera uma alta residual da taxa de juros pelo Copom na quarta-feira, mas início de cortes pode vir antes do que se imagina

Felipe Miranda: O fim do Dollar Smile?

Agora o ouro, e não mais o dólar ou os Treasuries, representa o ativo livre de risco no imaginário das pessoas

17 X 0 na bolsa brasileira e o que esperar dos mercados hoje, com disputa entre Israel e Irã no radar

Desdobramentos do conflito que começou na sexta-feira (13) segue ditando o humor dos mercados, em semana de Super Quarta

Sexta-feira, 13: Israel ataca Irã e, no Brasil, mercado digere o pacote do governo federal

Mercados globais operam em queda, com ouro e petróleo em alta com aumento da aversão ao risco

Labubu x Vale (VALE3): quem sai de moda primeiro?

Se fosse para colocar o meu suado dinheirinho na fabricante do Labubu ou na mineradora, escolho aquela cujas ações, no longo prazo, acompanham o fundamento da empresa

Novo pacote, velhos vícios: arrecadar, arrecadar, arrecadar

O episódio do IOF não é a raiz do problema, mas apenas mais uma manifestação dos sintomas de uma doença crônica

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP