O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

As ações da Petrobras (PETR4) foram afetadas pela cautela do mercado com o início do governo Lula. Mas, agora, a tendência começa a virar

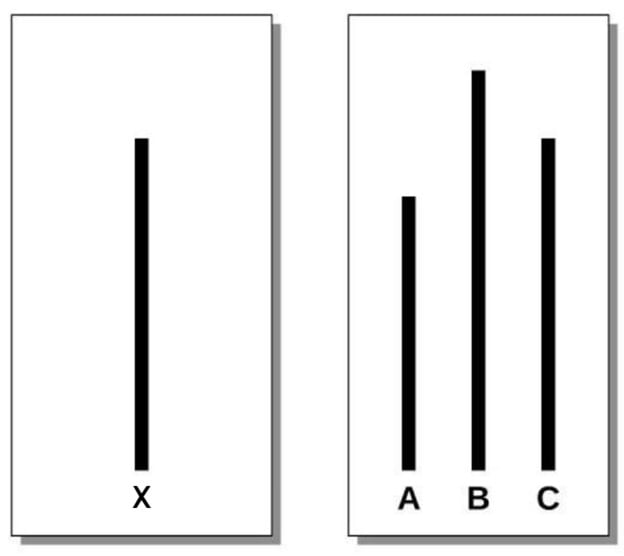

Sim, a coluna desta sexta-feira (16) é sobre a Petrobras (PETR4). Mas, antes, observe bem a figura abaixo e responda: qual das barras da direita (A, B ou C) tem o mesmo tamanho que a barra X?

Esse parece um desafio tosco — e, na verdade, ele é mesmo. E é justamente por isso que o experimento de Solomon Asch é tão impressionante.

Obviamente, a resposta correta é "C", mas Asch notou que a pressão social levava as pessoas a preferirem errar com a maioria do que serem as únicas no grupo a escolher a resposta correta.

Por exemplo: se todas ao seu redor escolhessem a letra "A", o indivíduo tinha grandes chances de fazer a mesma escolha, mesmo sabendo que essa era a resposta errada.

Esse experimento descreve o que é conhecido como "viés de conformidade" mas eu prefiro chamá-lo de "Maria vai com as outras" — e ele acontece todos os dias no mercado financeiro. Na verdade, ele está ocorrendo neste exato momento com as ações da Petrobras (PETR3; PETR4), e você pode se aproveitar dele para lucrar com os papéis.

Suponha que você é analista de uma determinada empresa e precisa dar uma recomendação para os seus clientes: comprar a ação, vendê-la ou não fazer nada com ela (neutro).

Leia Também

Depois de muita análise, você conclui que a ação está cara demais, e que neste momento a relação entre risco e retorno já não vale mais a pena. Isso faz com que você queira dar uma recomendação de venda, mas há um problema: todos os outros nove analistas que cobrem a empresa têm recomendação de compra para as ações.

Se a ação cair, você pode até ganhar um "parabéns", afinal, será o único a ter acertado. Mas, e se você errar? Será que os seus clientes vão continuar com você? Será que o seu chefe vai bancar "o único analista que errou a direção da ação"?

Ir contra o bando não é trivial e, na maioria das vezes, recorremos aos mesmos instintos de sobrevivência que nos trouxeram até aqui. Cinco mil anos atrás, quando ainda vivíamos em tribos, quem não corresse quando alguém gritava "leão" tinha grandes riscos de virar a janta.

É melhor correr junto com o bando, mesmo que seja um alarme falso, do que ser do contra e correr o risco de estar errado sozinho. Para a nossa espécie, pensar diferente era um problema, e carregamos traços dessa forma de agir em nossos genes até hoje.

A Petrobras vem entregando retornos muito interessantes aos seus acionistas há anos, mas 2023 prometia ser um período mais difícil por causa do governo PT e seu histórico de intervenções que quase destruíram a estatal na década passada.

Para se blindar desse problema, vimos uma onda de revisões negativas para as ações da Petrobras desde o fim de 2022. Os papéis até estavam baratos (muito baratos), negociando por menos de três vezes lucros, e eu tenho certeza que muitos analistas enxergavam atratividade na empresa.

Mas, nessa altura, surge o viés de conformidade: é difícil manter a recomendação de compra quando a maioria dos analistas já "subiu em cima do muro". O que é melhor: perder a alta do papel junto com todos os outros analistas ou ter que explicar para o seu chefe o motivo de você ser o único analista recomendando PETR4 caso o governo interfira na empresa?

Bom, se os analistas de banco têm o rabo preso e estão mais interessados em seus empregos do que no lucro dos clientes, você pode se aproveitar desse viés comprando ações rejeitadas por preços bastante convidativos.

Foi exatamente isso o que fizemos na série Vacas Leiteiras. Rodolfo Amstalden, Richard Camargo e eu não somos do tipo que perdemos boas oportunidades por preocupações com as nossas reputações. Para nós, o importante é que o risco valha a pena e que a ação pague ótimos dividendos — exatamente o que aconteceu com PETR4 desde que compramos o papel, em abril de 2022.

Sabe qual é a melhor parte? Depois de terem perdido mais de 40% de valorização de PETR4 no ano, alguns analistas finalmente começaram a virar a mão, passando a recomendar a compra de Petrobras nas últimas semanas. É só clicar nas imagens abaixo para ler as notícias completas:

Dados os múltiplos ainda muito baixos, o dividend yield de quase 20% e uma interferência bem menos intensa do que se esperava do governo Lula, é provável que teremos mais bancos revisando para cima suas recomendações de PETR4, o que vai ajudar a trazer ainda mais fluxo positivo para as ações.

Mas o mais interessante de tudo isso é que, em breve, o viés "Maria vai com as outras" começará a afetar quem continuou neutro nas ações — ou você acha que algum analista vai gostar de ser questionado pelo chefe por que é "o único a ter perdido a valorização e os dividendos de Petrobras"?

Em algum momento, esse viés pode levar o otimismo para um patamar exagerado onde o risco versus retorno não valerá mais a pena. E, quando isso acontecer, recomendaremos a venda dos papéis.

No entanto, esse momento ainda está distante e a Petrobras segue na carteira da série Vacas Leiteiras, que conta com outras ótimas pagadoras de dividendos.

Um grande abraço e até a semana que vem!

Ruy

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos