O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mesmo que a desinflação esteja ocorrendo de forma gradual, existem fatores positivos à frente e Copom tem espaço para discutir corte nos juros

As últimas semanas foram frutíferas para as projeções sobre a economia brasileira. Mais recentemente, foi a prévia da inflação oficial de maio, o IPCA-15 do IBGE, que surpreendeu positivamente os investidores.

O índice apresentou uma alta de 0,51% no mês, abaixo da mediana das expectativas, que apontava para uma alta de 0,65% no período, e 0,06 ponto percentual abaixo da taxa de abril (0,57%).

Não foi só na comparação mensal que tivemos uma desaceleração. No ano, o IPCA-15 acumula alta de 3,12% e, em 12 meses, de 4,07%, abaixo dos 4,16% registrados nos 12 meses finalizados em abril. Se há menos inflação, temos como consequência menos juros também.

A perspectiva de inflação e juros mais baixos impulsiona setores como consumo, construção civil e bancos no Ibovespa.

Mais do que a simples desaceleração, o dado foi mais saudável também. O núcleo, que exclui os itens mais voláteis, como combustíveis e alimentos, desacelerou de 0,45% em abril para 0,42% em maio.

A difusão, por sua vez, que mede quanto a alta está se espalhando pelos preços, ficou próxima da estabilidade, em 64% — sete dos nove grupos de produtos e serviços tiveram alta no mês.

Leia Também

No mês em análise, os grupos de "saúde e cuidados pessoais", com um aumento de 1,49%, e "alimentação e bebidas", com um aumento de 0,94%, tiveram um impacto significativo no índice.

Cada um desses grupos contribuiu com 0,20 ponto percentual para o dado geral. Logo em seguida, o grupo de "habitação" apresentou um aumento de 0,43%, contribuindo com 0,07 ponto percentual.

No entanto, houve também dois grupos que registraram quedas nos preços. O grupo de "artigos de residência" apresentou uma queda de 0,28%, enquanto o grupo de "transportes" teve uma pequena queda de 0,04%. Essas variações negativas também tiveram um impacto leve no índice geral.

Com isso, nossa leitura é de que a maior parte do impacto na inflação foi impulsionada por itens voláteis ou regulamentados, como combustíveis e passagens aéreas, e houve uma desaceleração nos bens duráveis (parcialmente compensado pelo aumento no segmento de alimentos em casa e nos bens não duráveis e semiduráveis).

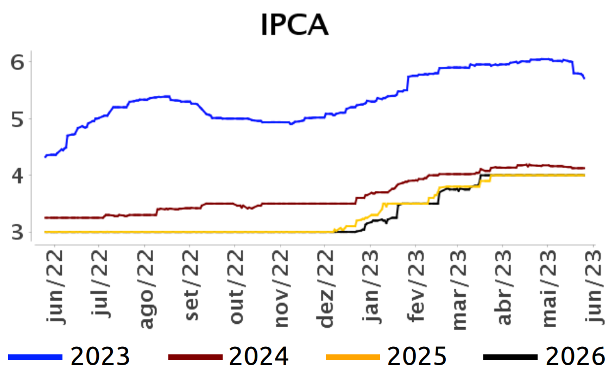

Resumidamente, a divulgação dos dados mostrou surpresas em diversos setores. Como resultado desses dados, o mercado seguiu revisando as projeções de inflação para o IPCA de 2023 de 5,8% para 5,7% no último Boletim Focus, enquanto a estimativa para 2024 foi mantida em 4,1%.

Como podemos ver abaixo, o aprimoramento nas expectativas para o IPCA acumulado nos respectivos anos tem sido considerável mais recentemente.

Não vai demorar muito para que os agentes de mercado comecem a projetar uma inflação abaixo de 5,5% em 2023.

Vale lembrar que os preços devem voltar a acelerar no acumulado de 12 meses a partir da segunda metade do ano por causa da base de comparação, mas a média dos núcleos deve continuar a cair.

Sim, a situação ainda é preocupante (as medidas subjacentes e centrais seguem muito acima da meta de inflação), sem dúvida; contudo, a trajetória é cada vez mais positiva — vemos progresso na formação de expectativas de inflação no longo prazo, apesar de permanecerem elevadas devido ao debate sobre a meta e as incertezas fiscais. Sem dúvidas, o novo arcabouço fiscal tem ajudado bastante nesse processo.

Além disso, a redução nos preços dos combustíveis pela Petrobras nos próximos meses terá um impacto adicional na queda esperada para o primeiro semestre, além de suavizar a alta a partir do segundo semestre.

Em outras palavras, o IPCA-15 trouxe otimismo de volta ao mostrar uma desaceleração no núcleo da inflação e na inflação subjacente.

Os dados indicam que estamos retornando à trajetória de descompressão que observamos em março, o que possibilita tom construtivo sobre a trajetória dos juros.

Não só da Selic, mas da curva como um todo; afinal, a redução considerável em alguns segmentos da inflação pode trazer um alívio positivo para o cenário do Banco Central na condução da política monetária, embora a inflação ainda esteja acima do desejado.

Espero que o Comitê de Política Monetária (Copom) mantenha a taxa Selic no nível atual de 13,75% em sua próxima reunião em junho, porém abre-se uma possibilidade de iniciar discussões sobre possíveis cortes em breve, muito provavelmente no terceiro trimestre, em agosto ou setembro, com uma redução de 25 pontos-base. Será um começo de flexibilização importante para a política monetária.

Pouco importa o mês de início do ciclo de cortes. O que importa é a tendência de queda dos juros, que impulsiona os ativos de risco, como aconteceu entre 2016 e 2019, no último grande bull market (mercado de alta) brasileiro.

Podemos observar essa tendência até mesmo no otimismo do presidente da autoridade monetária. Segundo Roberto Campos Neto, pela primeira vez, a inflação está em queda no Brasil, enquanto nos países comparáveis ela se mantém estável em níveis mais elevados. Nesse sentido, o IPCA-15 apresentou resultados positivos, com uma surpresa significativa em serviços e uma melhora nos indicadores de núcleo.

Embora a desinflação esteja ocorrendo de forma mais lenta do que o esperado, observamos fatores positivos em perspectiva.

A queda dos juros se dará de forma gradual, sim, mas para o mercado o que interessa é a trajetória. Claro, quanto maior for a amplitude do ajuste nos juros, maior poderá ser o efeito. Ainda assim, diante dos valuations atuais, poucas variações já podem resultar em grandes valorizações.

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana