O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Enquanto alguns devem sofrer com essa piora do cenário, é justamente o “patinho feio” do setor que deve conseguir atravessar a tempestade sem grandes sustos

A temporada de resultados do primeiro trimestre de 2023 está só começando, mas eu já estou um pouco preocupado com um segmento em particular, o dos bancos.

Nos últimos dias começaram a "pipocar" notícias sobre o aumento da inadimplência dos brasileiros no mês de março, e isso afeta os bancos listados em nossa bolsa.

Mas enquanto alguns devem sofrer com essa piora do cenário, é justamente o "patinho feio" do setor que deve conseguir atravessar a tempestade sem grandes sustos.

Não é novidade para ninguém que as condições para deixar as contas em dia têm ficado cada vez mais difíceis nos últimos trimestres.

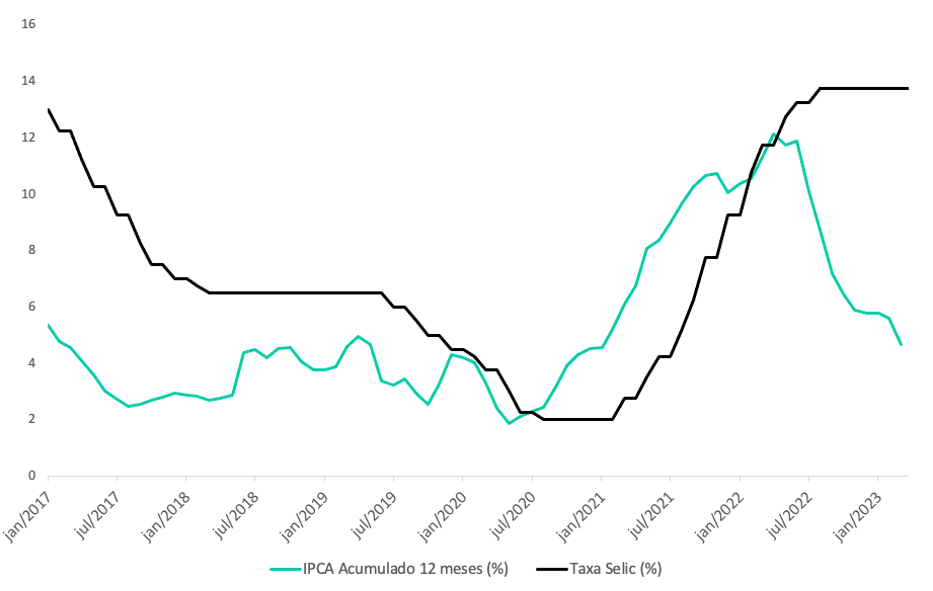

A inflação global fez o preço de quase tudo subir, enquanto a recente alta da Selic catapultou os juros dos empréstimos e limitou ainda mais a capacidade dos brasileiros de quitarem suas dívidas.

Esse cenário está empurrando a inadimplência para cima e colocando uma pulga atrás da orelha dos investidores dos bancos, já que os lucros tendem a ser pressionados.

Leia Também

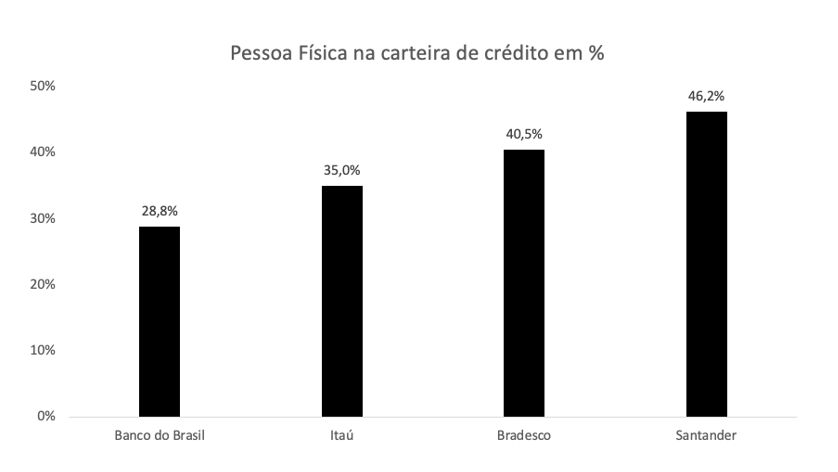

Na verdade, isso já está acontecendo nos últimos trimestres com Santander e Bradesco. Por que essas duas instituições têm sofrido mais? O gráfico abaixo ajuda a responder:

Santander e Bradesco têm uma exposição maior aos empréstimos para pessoas físicas e pequenas empresas.

Na bonança, esses nichos trazem margens mais elevadas e têm um crescimento mais acelerado, o que ajuda a impulsionar os lucros.

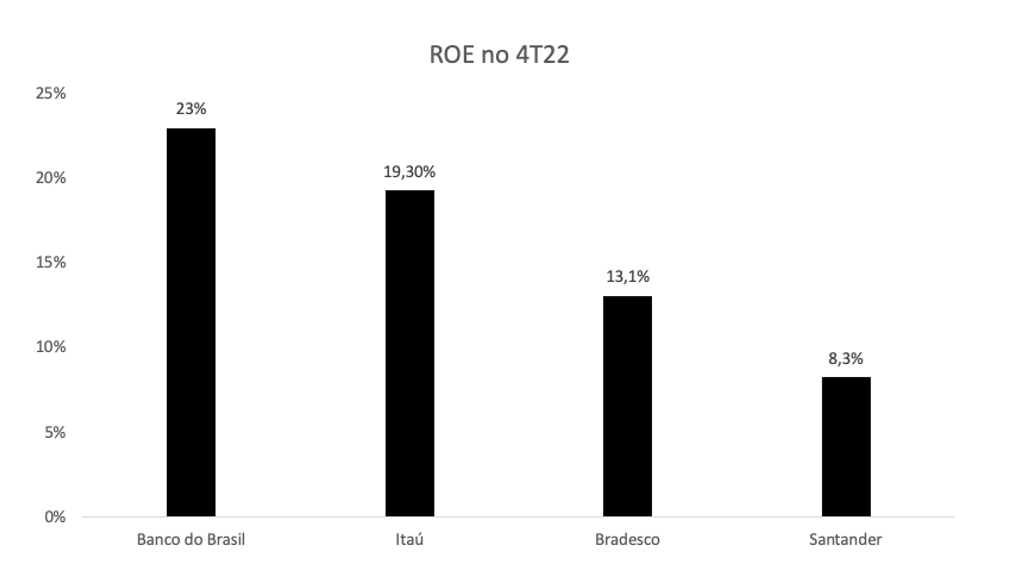

O problema é que quando a economia desacelera e as dificuldades para pagar os empréstimos aumentam, esses segmentos são os mais afetados também. O Retorno Sobre o Patrimônio Líquido (ROE) anualizado do 4T22 dos quatro bancões deixa isso muito claro.

Importante notar que esses números também contemplam os impactos negativos da Americanas, mas já ajudam a mostrar os efeitos da piora da economia em cada um dos bancos.

Por esses motivos, não recomendamos as ações do Santander e nem do Bradesco neste momento, já que ambos devem continuar sofrendo no curto prazo, dadas as características de suas carteiras de crédito.

O Itaú, por sua vez, até tem uma exposição razoável ao segmento de pessoa física. Mas historicamente possui uma disciplina maior na concessão de crédito do que os outros dois pares privados, além de ter uma maior quantidade de clientes de alta renda, que costumam ser menos sensíveis aos ciclos econômicos.

Por esse motivo, gostamos do Itaú, que faz parte de algumas séries da Empiricus.

Mas fica claro que entre todos os bancões, o menos sensível a esses problemas é justamente o Banco do Brasil, que tem menos exposição às pessoas físicas e mais participação do crédito rural em seus resultados. Mas não se trata apenas de uma carteira de crédito mais resiliente neste momento.

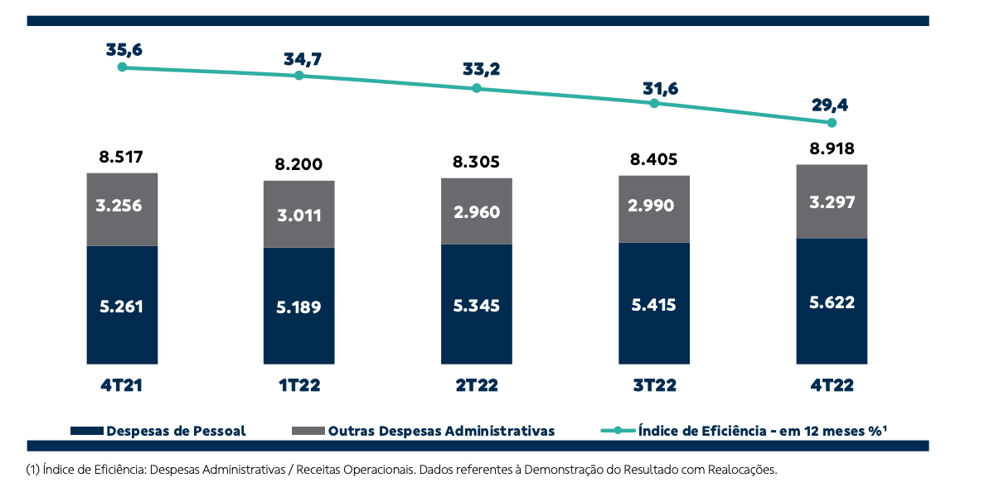

O Banco do Brasil tem trabalhado bastante no controle de gastos. Isso fica claro quando observamos o Índice de Eficiência, que mede a relação Despesas Administrativas sobre Receitas Operacionais, e que atingiu 29,4% no 4T22, o melhor nível da história do banco.

Todos esses efeitos positivos fizeram o BB apresentar o maior lucro entre os bancões no 4T22, o que deve se repetir no 1T23.

Mesmo que o cenário de crédito ainda se mostre difícil no primeiro trimestre de 2023, o Banco do Brasil nos parece muito bem posicionado para enfrentar essa possível turbulência.

Mesmo depois da alta de 28% em 2023, o banco ainda negocia por menos de 4 vezes lucros, com um dividend yield esperado de 11% no ano de 2023, o que em nossa visão, ainda guarda um bom potencial de valorização, mesmo com os riscos políticos associados a essa história.

Por esses motivos, o Banco do Brasil está na carteira da série Vacas Leiteiras , focada em dividendos.

Se quiser conferir a carteira completa, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje