O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Período pós-pandemia e de abertura de juros no mundo tem sido desafiador para assets brasileiras, especialmente as mais novas; veja todos os novos participantes da indústria de fundos e o destino já definido de alguns deles

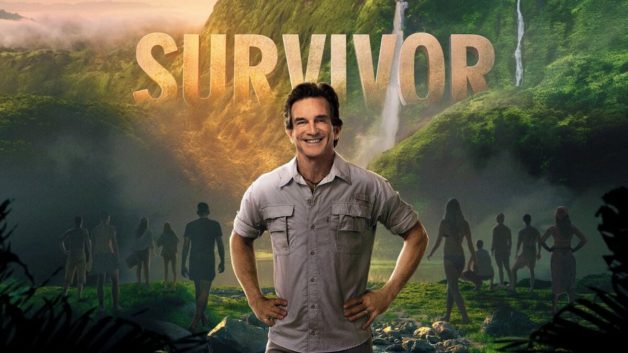

Me perdoem os fãs do BBB – e a Rafaela Ribas –, mas existe um reality show muito mais interessante e que mostra verdadeiramente a natureza humana e sua capacidade de superação, o Survivor.

Antes, um disclaimer: não vale associá-lo ao “No limite”, adaptação brasileira do reality. André Marques fica longe de representar Jeff Probst, apresentador da versão original — apesar de que Fernando Fernandes fez um ótimo trabalho na última temporada.

No programa, entre 16 e 20 pessoas são (literalmente) largadas em uma ilha remota durante 39 dias, utilizando suas próprias habilidades e o ambiente ao redor para sobreviver. O último participante é coroado como o “Sobrevivente”, embolsando um prêmio milionário.

Imagine você, como um participante da série, lançado em uma ilha remota, com poucos recursos.

Você precisa usar sua astúcia, habilidades de equipe e criatividade para resistir aos desafios da natureza — e a outros concorrentes —, buscando maneiras de prosperar e ser visto (e bem-quisto) pelo público.

É uma luta constante para alcançar o sucesso — ou, simplesmente, fugir do fracasso.

Leia Também

Agora, imagine essa ilha como o mercado financeiro brasileiro em que, em vez de sobreviver na selva, isso precisa ser feito em um ambiente de juros altos, baixo crescimento e acesso restrito a crédito. Como se não bastasse, as incertezas políticas e econômicas estão sempre à espreita, esperando o melhor momento para derrubá-lo.

É justamente nesse ambiente que as assets (gestoras) brasileiras têm buscado se manter vivas desde o pós-pandemia e a abertura de juros no Brasil e no mundo.

Em meados de 2020, diante de uma necessidade de injeção de liquidez na economia e pacotes fiscais bilionários com o surgimento da Covid-19, as taxas de juros caíram para os menores patamares históricos já vistos — a Selic, taxa básica de juros brasileira, chegou a atingir 2% no seu momento mais baixo.

Aproveitando o ambiente de juros baixos e Bolsa em tendência de alta da época, muitas assets novas surgiram, chegando ao mercado na tentativa de prosperar e oferecer mais uma opção aos investidores.

Essa euforia, no entanto, foi passageira.

Com a inflação nas alturas, superando os dois dígitos em pouquíssimo tempo, o Banco Central (BC) foi forçado a realizar um aperto monetário em ritmo mais duro, realizando, por exemplo, ajustes positivos de 1,5% em três reuniões seguidas ao fim de 2021.

Veja como ocorreu essa dinâmica entre juros e inflação (representada pelo IPCA) no período e sua comparação com os patamares dos últimos dez anos:

Repare que estamos, hoje, em níveis monetários similares aos do governo Dilma, em que o Brasil teve o terceiro pior desempenho econômico dos últimos 133 anos, desde a Proclamação da República.

Pelo menos, como pode ver, a Selic alta tem feito seu trabalho, com a inflação apresentando sinais de arrefecimento ao longo de 2022.

Essas condições apertadas, entretanto, se mantidas por muito tempo — o mais provável, dado que a última projeção do relatório Focus, do BC, é de fecharmos o ano com uma Selic de 12,5% —, podem levar o país a uma recessão grave, sendo que hoje já são sentidos efeitos nas empresas.

É o caso dos (ultimamente bastante comuns) “lay offs”, ou “demissões em massa” no bom português, em empresas brasileiras como o QuintoAndar, XP, Buser e, mais recentemente, o C6 Bank. Nem as gigantes lá fora, como Amazon, Google e Meta (dona do Facebook e Instagram), escaparam desse fenômeno.

Na indústria de fundos, com esse custo de oportunidade alto, naturalmente ocorreu uma migração forte do investidor — pessoa física e institucional — de ativos de risco para o conservadorismo da renda fixa entre 2021 e 2022, em nível ainda mais intenso do que na época Dilma:

Aqui vale um comentário: para fundos multimercados, entretanto, esse movimento é até contraintuitivo, pois há uma concepção errada de que eles têm dificuldade em gerar alfa (retorno acima do CDI) em um cenário de alta de juros.

É exatamente o contrário. Esse é o momento que eles conseguem operar o que, normalmente, a pessoa física não consegue: venda de Bolsa (local e globais), tomados em juros (apostando na alta da taxa) ao redor do mundo, operações com moedas de diversas regiões e compra e venda de commodities.

Os multimercados são aqueles com mais ferramentas para sobreviverem nesse ambiente. Fundos como o Mar Absoluto (CDI + 22,3% em 2022), SPX Raptor (CDI + 19,5%), Vinland Macro Plus (CDI + 18,3%) ou Legacy (CDI + 11,2%) foram destaque em toda a indústria, justamente ganhando dinheiro com essas operações.

Mas, claro, essa “selva” recheada de riscos que assustam os investidores cria um cenário difícil para as gestoras novatas.

Em um ambiente desafiador como o atual, aquelas assets com menor “tempo de casa” — ainda que com gestores experientes — possuem um cenário ainda mais difícil à frente, enquanto as maiores assets buscam estocar e diversificar seus “alimentos” (patrimônio), colhidos de épocas anteriores.

Veja a lista com algumas das novas gestoras que surgiram nos últimos quatro anos (em ordem cronológica):

Você deve ter reparado a presença de nomes como o Mar Absoluto, destaque do ano passado. Essa é, inclusive, uma das gestoras recomendadas na série Melhores Fundos e ex-integrante da carteira Melhores Fundos Novais Ideias, portfólio que reúne 14 novas assets (ou novas estratégias de gestoras antigas), tendo sido promovido para a carteira de maior potencial de retorno da série por conta do seu destaque positivo, o Melhores Fundos Retorno Absoluto.

Infelizmente para alguns, não é incomum a necessidade de um ajuste de rota diante de um cenário tão difícil como o atual. E, se você já andou na selva, sabe como é difícil manter o seu senso de direção em meio a uma mata densa.

O exemplo mais recente é o da Macro Capital, que anunciou nos últimos dias o seu encerramento pela dificuldade de captação, patrimônio insuficiente para manter a estrutura (R$ 80 milhões) e desempenho aquém desde sua criação — o que também dificulta esse interesse dos investidores e a possibilidade de uma recuperação.

Outros movimentos que ocorreram foram as incorporações da Grou pela Ace Capital e da Greenbay pela BlueLine, que aproveitaram suas sinergias para se tornarem mais fortes juntas.

É aqui que entra o “risco empresarial”. Para gestoras novas, com patrimônio em ascensão e que tiveram dificuldade de gerar performance no seu mercado atuante (principalmente se é apenas um), as chances de sobrevivência diminuem.

Por isso, também é importante que uma gestora seja entendida como um negócio e, além de diversificar o portfólio de investimentos de seu flagship (estratégia principal), também é interessante a diversificação entre classes oferecidas aos investidores.

Temos visto, por exemplo, o movimento de diversas casas, inicialmente focadas em uma única estratégia (multimercados ou ações principalmente), criando áreas de crédito para surfar o interesse do mercado na classe em juros altos, como Absolute, Legacy, Trígono e Real Investor.

Isso é importante para que, independentemente do ambiente, elas sejam capazes de captar recursos, remunerar bem suas equipe e se manterem vivas no jogo de longo prazo.

Outras “feras” maiores conseguem se aproveitar desse ambiente para reforçar sua base de negócios, como o BTG, que adquiriu parcela minoritária em assets como a Absolute, Perfin e Clave; ou a XP, que fez o mesmo processo com a Augme, Encore, Grimper, AZ Quest, Giant Steps, Jive, Capitânia e Vista.

O Itaú também foi inovador nesse processo, com o seu programa “Rising Stars”, que investe nas gestoras Ace, BlueLine, Tenax e Vinland, além de aproveitar parte da receita (top-line) gerada pelas casas — assim como os investidores do FoF Melhores Fundos, que aplica no Itaú Rising Stars, que recebem indiretamente esse retorno.

E você, o que acha? Qual asset pode ser a próxima a ser “mandada para casa” e qual será aquela que tem mais chances de buscar o “prêmio milionário”?

Um abraço,

Alê Alvarenga

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno