O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Algumas conclusões me fazem acreditar que o mercado está excessivamente pessimista com a empresa

Até onde o preço influencia uma decisão de investimento? Nas últimas semanas tenho pensado muito sobre isso e essa newsletter me ajudará a organizar os meus próprios pensamentos.

Aliás, uma constatação: muitas das minhas newsletters – se não todas – são escritas com o objetivo de enraizar um aprendizado que pode ser útil a você e a mim em nossas jornadas como investidores.

Sabe aquele sentimento ruim de comprar uma ação que entra em uma espiral negativa de preços? Pois é, esse sentimento só passa a ser ruim de verdade quando você contesta os argumentos que te fizeram comprar aquela ação.

Se você sabe tudo sobre a empresa e tem conforto com a tese, por que não comprar mais?

No mundo teórico parece ser fácil comprar mais à medida que o preço da ação cai sem que os fundamentos tenham se deteriorado, mas no mundo real é muito difícil fazer isso consistentemente.

Chega uma hora que o preço da ação pode cair tanto que se torna inevitável não achar que alguém sabe mais do que você.

É nesse momento difícil, no qual o mercado vai contra a sua tese, que você passa a revisitar toda a sua expectativa sobre o futuro da empresa.

O lucro de R$ 200 milhões que você tinha convicção que a empresa entregaria, talvez fique na casa dos R$ 100 – com possibilidade de até cair para a casa dos R$ 50 milhões.

Será que o investimento ‘errado’ foi puro efeito Dunning-Kruger (leia mais sobre ele aqui), ou seja, você sabia menos sobre a empresa do que inicialmente previa; ou será que o próprio efeito de queda de preço da ação te faz ficar pessimista com o caso a ponto de querer vender ao invés de comprar mais?

Leia Também

Os dois efeitos acontecem diariamente na vida de um investidor, mas o segundo é um clássico evento produzido pelo Sr. Mercado: quanto mais triste o investidor estiver com um investimento, mais pessimista será a sua estimativa sobre o futuro dele.

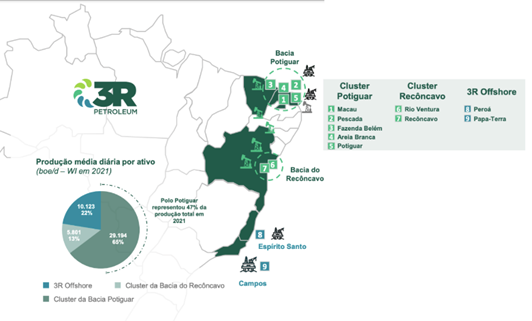

Para tornar o entendimento mais claro, vou citar o exemplo da 3R Petroleum (RRRP3), empresa júnior do setor de Óleo e Gás.

O foco da empresa está na produção de óleo e gás em campos já maduros com reservas provadas de petróleo e gás localizados em terra (“onshore”) e em águas rasas (“offshore”).

Campos maduros de petróleo são aqueles que já passaram pelo pico de produção e estão em fase de declínio.

Com investimentos, a 3R faz com que a viabilidade econômica desses campos seja ampliada. O nome “3R”, inclusive, deriva exatamente do que ela se propõe a realizar nos campos em que atua: Redesenvolver, Revitalizar e Repensar.

Diferentemente da Petrobras, o modelo de negócios da 3R não contempla investimentos em projetos em fase de exploração, o que reduz o risco de perdas com campanhas exploratórias mal sucedidas.

A 3R entra em campo onde já se sabe que tem petróleo e onde a produção já acontece há muitos anos.

Ao adquirir campos que possuem reservas de óleo e gás provadas, a estratégia da 3R passa a ser a de incrementar a produção desses campos, diferentemente da Petrobras, que não tinha interesse econômico em fazer isso.

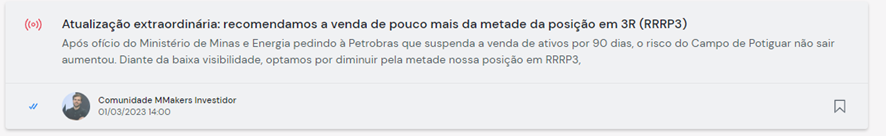

A 3R está na Carteira Market Makers desde o day one da carteira, em 29 de setembro de 2022. No período, a contribuição dela na performance é negativa em 1 ponto percentual.

Apesar de hoje ser uma participação pequena, até fevereiro era uma posição relevante: optamos por diminuí-la pela metade quando a Petrobras suspendeu a venda de ativos no início de março.

Naquele momento tínhamos pouca visibilidade sobre o futuro do campo de Potiguar, que até então era reconhecido como o futuro ativo mais valioso da 3R.

Como o risco de o negócio não sair aumentou naquela ocasião, nossa justificativa foi que as ações poderiam cair com a deterioração dos fundamentos da tese.

De lá para cá muita coisa aconteceu:

Diante dos novos acontecimentos, o sell side revisou para baixo as expectativas de lucro da empresa (linha vermelha) para 2023:

Será que foi o preço que gerou essa mudança de expectativa ou a frustração do mercado com a 3R fez com que ela merecesse essa revisão? Minha opinião é que foi um pouco dos dois.

Existe motivo sim para uma revisão para baixo das expectativas, mas algumas conclusões me fazem acreditar que o mercado está excessivamente pessimista com a empresa:

A Petrobras sempre carregou o estigma de ser uma empresa ineficiente. O campo de Potiguar, inclusive, estava praticamente esquecido pela estatal, que preferiu focar seus investimentos no pré-sal.

Além disso, a transição do ativo da Petrobras para a 3R durou 17 meses, tempo mais que suficiente para a 3R ter um diagnóstico completo sobre a produtividade do campo, sendo que é válido acreditar em uma curva de aprendizado obtido nos outros campos em que a 3R teve problemas de operação.

A Petrobras foi para o pré-sal porque é um ativo muito melhor, não porque o onshore é ruim.

Portanto, não me parece fazer sentido acreditar que a 3R entregará uma produção pior em Potiguar do que quando o ativo era operado pela estatal. Pois é isso o que o preço da ação parece refletir.

Se a empresa executar e entregar produção, deveremos ver uma revisão para cima dos números.

Enquanto no passado o fato de a empresa operar em três clusters diferentes (Rio Grande do Norte, Bahia e Espírito Santo/Rio de Janeiro) trazia conforto para a tese por conta da diversificação, hoje o mercado entende que operar em quatro estados aumenta a complexidade da operação.

Fonte: RI da 3R

Embora essa conclusão faça sentido hoje, no passado a narrativa era outra. Portanto, qualquer surpresa positiva nesse sentido será incorporada no preço das ações, enquanto a negativa já parece precificada.

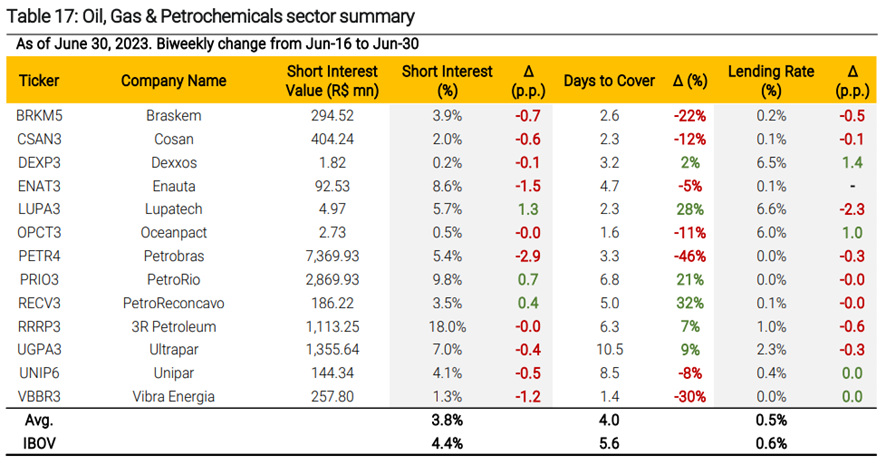

Hoje, 3R é o maior short do setor de óleo e gás e um dos maiores da bolsa.

Qualquer surpresa positiva, ainda que seja o próprio preço do petróleo, pode ser um gatilho para a alta das ações: 18% do total de ações em circulação estão shorteadas.

Fonte: XP Investimentos

Apesar de 3R ainda ser uma posição pequena dentro da nossa carteira, me parece factível acreditar que o pior ficou para trás.

Não à toa nos provocamos diariamente para saber qual o melhor momento para aumentar a posição.

Semana passada estivemos com Guilherme Affonso Ferreira, conselheiro da 3R, com passagens em outros conselhos, incluindo o da Petrobras, que nos contou no episódio #52 alguns dos desafios que a empresa vem enfrentando.

Apesar de todos os desafios e da quebra de expectativa gerada após os acontecimentos que eu comentei, nenhuma outra frase me lembra tanto a 3R do que a frase que a Bia disse no episódio #51:

A opinião impacta o preço, mas o contrário também é verdade. O preço impacta opinião. A gente vai ver que as mesmas coisas são interpretadas de maneira completamente diferentes dependendo do nível de preços.

Quer ler o relatório completo de nossa tese de investimento em 3R? Clique aqui e faça parte da Comunidade Market Makers.

Um abraço,

Matheus Soares

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando