Getnet (GETT11) dispara 23% e se aproxima do preço que o Santander pretende pagar para tirar a empresa da B3 e da Nasdaq

Com o desempenho notável, as ações se aproximam do patamar de estreia e eliminam boa parte do prêmio oferecido pela empresa na oferta de cancelamento de registro

Se a intenção da Getnet (GETT11) era sair de fininho, deu errado. Mas a empresa de maquininhas não teve do que reclamar pois, nesta sexta-feira (20), um dia após revelar que o Santander pretende cancelar o registro de capital aberto na bolsa brasileira e na norte-americana Nasdaq apenas sete meses após a estreia, seus papéis dispararam na B3.

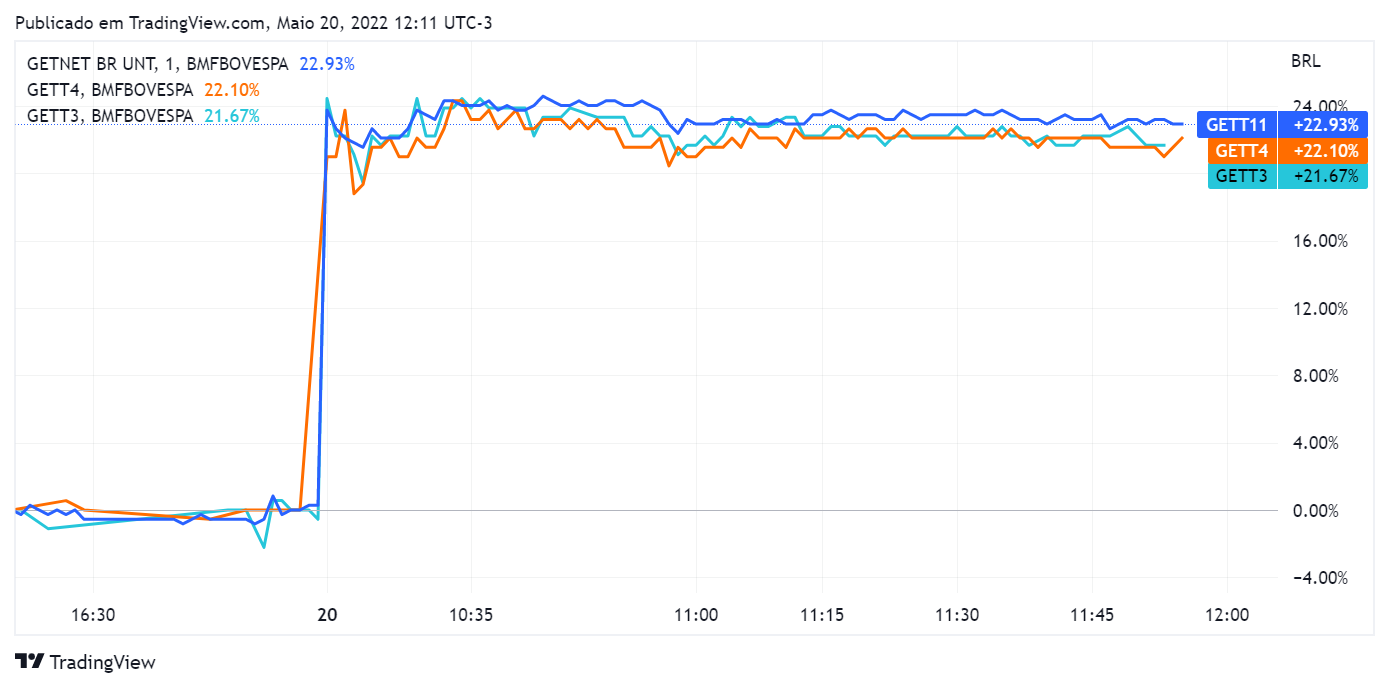

As units da empresa de maquininhas fecharam o pregão com um salto de 22,47%, negociadas a R$ 4,47. E elas chegaram a subir ainda mais durante o dia, confira abaixo as cotações por volta de 12h10:

Com o desempenho notável, os papéis GETT3 eliminam a queda de mais de 18% que haviam acumulado desde o início das negociações da companhia na B3, em outubro do ano passado. As ações GETT4 e GETT11 também se aproximam dos patamares da estreia.

Detalhes da oferta da Getnet (GETT11)

Ao fecharem a lacuna, as cotações se aproximam do preço oferecido pelo Santander na oferta de cancelamento de registro. Isso porque, na hora de definir o preço para retirar suas ações do mercado, a Getnet optou pelo valor resultante do leilão de abertura do início das negociações na B3, em 18 de outubro.

Veja quanto ela pagará por ação:

- GETT3: R$ 2,36

- GETT4: R$ 2,36

- GETT11: R$ 4,72

Já o preço das ADSs (Ações Depositárias Americanas, como são chamadas as partes de um lote de ADRs negociados nos EUA) será o equivalente em dólares americanos ao preço de duas Units (GETT11). Na conversão, valerá a taxa de câmbio do dia útil anterior à liquidação das ofertas.

Leia Também

Os acionistas da Getnet também receberão dividendos ou juros sobre o capital próprio (JCP) de R$ 0,42 por ativo até a liquidação da operação, segundo a companhia. A cifra equivale a 9% do preço da oferta.

O cronograma para a retirada da empresa da bolsa ainda não está disponível. A companhia convocará, nos próximos dias, uma Assembleia Geral Extraordinária (AGE) - a operação precisa ser aprovada por, no mínimo, dois terços dos acionistas minoritários - e uma reunião do conselho de administração para deliberar sobre o cancelamento do registro.

Por que partir?

Segundo o comunicado enviado à Comissão de Valores Mobiliários (CVM), a decisão partiu da PagoNxt Merchant, controladora direta da companhia e subsidiária do Santander. Vale relembrar que a Getnet iniciou as operações na B3 após uma aguardada cisão do banco.

Considerando o valuation atrativo das ações, o BTG já havia antecipado o movimento. Ainda assim, os analistas do banco de investimentos foram pegos de surpresa: "esperávamos que o Grupo Santander deslistasse a Getnet em algum momento, mas ficamos surpresos com a rapidez".

O documento não fala se há outros motivos por trás da rápida saída, mas uma breve análise do contexto macroeconômico e setorial pode fornecer várias pistas.

A entrada da companhia na bolsa foi seguida por um mau momento do setor de maquininhas que ainda afeta as cotações atuais do segmento. Com vários competidores surgindo e oferecendo novas soluções aos lojistas, até empresas mais famosas, como Cielo (CIEL3) e Stone (STOC31), sofreram com o cenário.

E com a Getnet não foi diferente. As ações ordinárias, preferenciais e units dispararam logo após o início das negociações, mas depois devolveram a alta e agora acumulam uma queda de até 28% desde outubro do ano passado.

Veja como era o desempenho dos papéis até pregão anterior ao anúncio da intenção de cancelamento dos registros aqui e nos Estados Unidos:

| Ação | Preço de estreia | Fechamento de 19/05 | Variação | Máxima |

| GETT11 | R$ 4,72 | R$ 3,63 | -23,09% | Acima de R$ 9,00 |

| GETT3 | R$ 2,21 | R$ 1,81 | -18,10% | Acima de R$ 6,50 |

| GETT4 | R$ 2,54 | R$ 1,81 | -28,74% | Acima de R$ 5,00 |

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

FIIs de papel são os preferidos do Santander para estratégia de renda passiva; confira a carteira completa de recomendação

Fundos listados pelo banco tem estimativas de rendimento com dividendos de até 14,7% em 12 meses

Mesmo com petroleiras ‘feridas’, Ibovespa sobe ao lado das bolsas globais; dólar avança a R$ 5,5189

Cessar-fogo entre Israel e Irã fez com que os preços da commodity recuassem 6% nesta terça-feira (24), arrastando as empresas do setor para o vermelho

Não é hora de comprar Minerva (BEEF3): BTG corta preço-alvo das ações, mas revela uma oportunidade ainda mais suculenta

Os analistas mantiveram recomendação neutra para as ações BEEF3, mas apontaram uma oportunidade intrigante que pode mexer com o jogo da Minerva

CVC (CVCB3) decola na B3: dólar ajuda, mas otimismo do mercado leva ação ao topo do Ibovespa

A recuperação do apetite ao risco, o fim das altas da Selic e os sinais de trégua no Oriente Médio renovam o fôlego das ações ligadas ao consumo

É hora do Brasil: investidores estrangeiros estão interessados em ações brasileiras — e estes 4 nomes entraram no radar

Vale ficou para trás nos debates, mas uma outra empresa que tem brilhado na bolsa brasileira mereceu uma menção honrosa

Ações da São Martinho (SMTO3) ficam entre as maiores quedas do Ibovespa após resultado fraco e guidance. É hora de pular fora?

Do lado do balanço, o lucro líquido da companhia encolheu 83,3% no quarto trimestre da safra 2024/2025 (4T25); veja o que dizem os analistas

Porto Seguro (PSSA3) e Grupo Mateus (GMAT3) vão distribuir mais de R$ 450 milhões em JCP; confira os detalhes

A seguradora ainda não tem data para o pagamento, já o Grupo Mateus deposita os proventos ainda neste ano, mas vai demorar

Retaliação: Irã lança mísseis contra bases dos EUA, e petróleo desaba no exterior; Petrobras (PETR4) cai na B3

Após a entrada dos EUA no conflito, o Irã lançou mísseis contra a base aérea norte-americana no Catar, segundo agências de notícias

Comprado em Brasil: UBS eleva recomendação para ações e vê país como segundo mercado mais atraente entre os emergentes; veja o porquê

Banco suíço considera as ações do Brasil “baratas” e vê gatilhos para recuperação dos múltiplos de avaliação à frente

Por que o mercado não se apavorou com o envolvimento dos EUA no conflito entre Irã e Israel? Veja como está a repercussão

Mesmo com envolvimento norte-americano no conflito e ameaça de fechamento do estreito de Ormuz, os mercados estão calmos. O que explica?

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP