O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conforme amplamente esperado por economistas e investidores, a Selic permaneceu estável em 13,75%; saiba mais sobre a decisão do Copom

O mercado não esperava grandes emoções na decisão de juros do Copom desta quarta-feira (26) — e, de fato, nenhum investidor pode se dizer surpreendido pela postura do Banco Central: a taxa Selic foi mantida em 13,75% pela segunda reunião seguida, num movimento amplamente esperado pelos economistas e analistas financeiros.

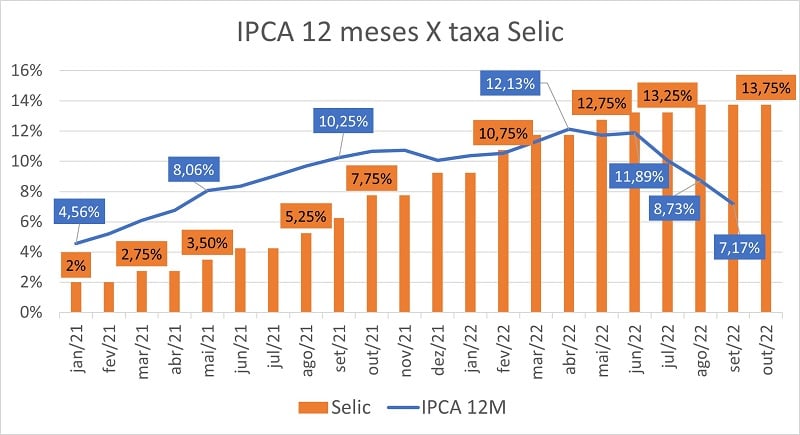

Afinal, com a inflação acumulada em 12 meses finalmente começando a ceder, já não há mais necessidade de elevar os juros para um patamar ainda mais alto — por outro lado, o consenso é o de que é preciso esperar mais para começar a cortar a Selic, dando tempo para que o processo deflacionário se consolide.

Entre outros pontos, o BC continuou mostrando-se vigilante quanto aos riscos externos e domésticos; especialmente a possibilidade de deterioração do cenário fiscal brasileiro em função dos gastos fora do teto de gastos.

E, ao que tudo indica, esses 13,75% devem permanecer por algum tempo, dado esse equilíbrio frágil entre otimismo e cautela quanto aos potenciais fatores de risco — uma balança cujos pratos parecem na iminência de se mexerem, embora permaneçam parados no curtíssimo prazo.

Se a decisão em si já era aguardada pelo mercado financeiro, os argumentos a serem utilizados pelo Copom na manutenção da Selic nos patamares atuais poderiam gerar alguns ruídos, a depender do tom utilizado pela autoridade monetária. E o BC se mostra preocupado com uma janela de tempo relativamente ampla.

"O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e de 2024", diz o comunicado.

Leia Também

E o que isso quer dizer? Bem, que o BC está preocupado com os inúmeros fatores de risco que ainda cercam a economia brasileira, e que a manutenção da Selic nos atuais 13,75% é vista como a melhor alternativa para neutralizar essas incertezas e conduzir a inflação de volta às metas nos próximos dois anos.

Portanto, o processo de baixa na inflação acumulada tende a ser gradual — uma queda abrupta no IPCA, de modo a reconduzir os preços para dentro das metas definidas pelo BC, parece fora de questão. Nesse sentido, o Copom emitiu sinalizações bastante parecidas com as vistas na última decisão, de setembro, fazendo questão de deixar claro que, se julgar necessário, poderá até mesmo retomar as altas na Selic.

O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADETrecho do comunicado de decisão de política monetária do Copom, em outubro de 2022.

Em termos de riscos, o Copom apresentou o seu tradicional balanço: tanto no exterior quanto no Brasil, há fatores positivos e negativos a serem considerados — e o saldo, por ora, é o de que não é preciso agir nos juros para compensar o peso excessivo de um dos lados.

No momento, o BC parece mais preocupado com a dinâmica global, classificando o ambiente externo como "adverso e volátil"; a inflação no mundo continua sob pressão, e o ciclo de alta de juros ainda em andamento nas principais economias do mundo pode trazer ainda mais desequilíbrio às condições financeiras.

Ainda no âmbito internacional, o Copom adicionou uma observação nova em seu comunicado de hoje, ressaltando uma preocupação extra com os fundamentos fiscais no mundo — inclusive nas economias centrais. "O Comitê avalia que ambos os desenvolvimentos inspiram maior atenção para países emergentes", diz o documento.

E o Brasil? Bem, por aqui, o Copom avalia que os últimos indicadores de atividade mostraram um ritmo mais moderado de crescimento, e que mesmo com a forte baixa nos combustíveis e em outros preços administrados, a inflação ao consumidor continua elevada.

Veja, em resumo, quais são os principais riscos de alta para a inflação no Brasil que estão sendo considerados pelo BC:

E confira também os riscos de baixa para o IPCA e os demais índices inflacionários

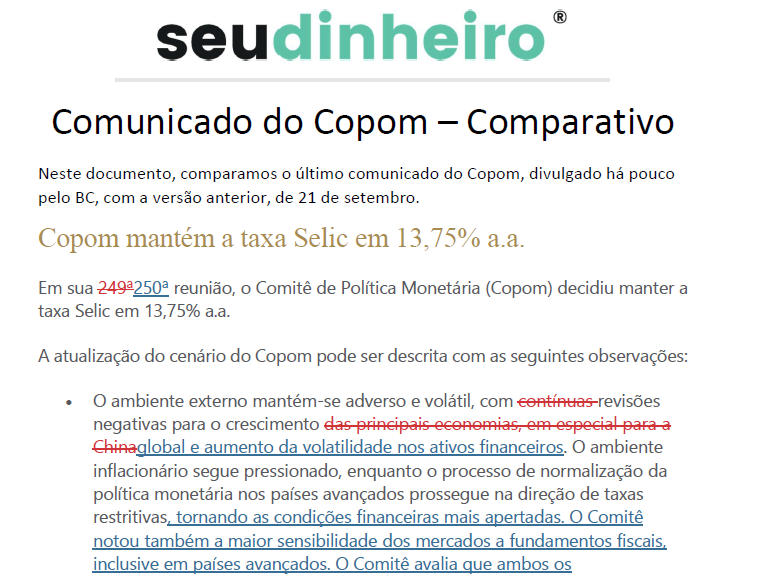

No documento abaixo, fizemos um comparativo entre o comunicado de hoje e a versão passada, de 3 de agosto — na ocasião, o BC elevou a Selic de 13,25% para 13,75% ao ano. Os trechos excluídos estão taxados em vermelho; os incluídos aparecem em negrito, na cor azul. Partes idênticas estão sem formatação. Para ter acesso à integra, basta clicar na imagem ou no link:

CLIQUE AQUI PARA FAZER O DOWNLOAD DO ARQUIVO

"A decisão de manter a estratégia intocada naturalmente reflete a continuidade da confiança do BC em relação às suas avaliações e previsões. O Copom estima que, na atual dose de aperto monetário, a inflação deve ir para perto do centro da meta no segundo trimestre de 204 (em 3,2%, para ser preciso). [...] Quanto ao nosso cenário, projetamos a Selic em 13,75% ao fim de 2022. [...] Projetamos cortes de juros apenas no segundo semestre de 2023, e vemos a Selic em 12% ao fim do próximo ano".

"A mensagem principal é de cautela, por dois motivos: primeiro, você tem um cenário econômico com uma incerteza atipicamente elevada. [...] Outro motivo de cautela é a necessidade de se assegurar um processo desinflacionário no Brasil, mas também uma convergência mais clara em direção às metas de 2023 e 2024. Considerando esse cenário, BC passou mensagem de cautela, o que faz com que a gente nao mude as projeções: 13.75% até junho do ano que vem".

"O destaque foi a menção aos fatores externos levados em consideração pela autoridade monetária em sua análise, onde não só foi apontado o papel do desenvolvimento da inflação nas economias avançadas, algo recorrente nas últimas comunicações, mas também a maior sensibilidade do mercado à condução da política fiscal nas economias ao redor do mundo, o que inclui os países desenvolvidos".

"Frente a estratégia de ‘manter juros altos por período longo para garantir a convergência da inflação à meta’, com um cenário de inflação ainda pressionada curto prazo e com o mercado ainda sinalizando inflação acima da meta no horizonte de política monetária, a melhor opção para o Copom, em nossa opinião, era manter a taxa Selic e adaptar o texto para o reforçar o compromisso do Copom com uma postura conservadora. E acreditamos que foi exatamente o que o Copom entregou. Seguimos com o cenário de taxa Selic em 13,75% até ago/23, quando esperamos que inicie o ciclo de corte. Para o fim de 2023, seguimos com 11,50%."

Pagamentos do abono salarial seguem mês de nascimento ou número de inscrição e vão até agosto

Pagamentos começam em 12 de fevereiro e seguem até o fim do mês conforme o final do NIS; benefício mínimo é de R$ 600

Mello chefia a Secretaria de Política Econômica do Ministério da Fazenda; economista tem atuado na defesa de cortes na taxa de juros, atualmente em 15%

O mercado de títulos de catástrofe, conhecido por oferecer retorno atrativos combinado com baixa volatilidade, está aquecido em 2026

Calendário de fevereiro 2026 mostra que o Carnaval não é feriado nacional, mas estados e municípios podem decretar folga para trabalhadores

Benefício assistencial começa hoje, seguindo o calendário do INSS e é pago conforme o número final do BPC

Aposentados e pensionistas já recebem com valores corrigidos pelo novo salário mínimo; depósitos seguem o número final do benefício

Crise com o will bank, apostas de bilionários e análises de mercado estiveram entre os assuntos mais lidos no Seu Dinheiro nos últimos dias

Flamengo, campeão do Brasileirão, e Corinthians, vencedor da Copa do Brasil, se enfrentam neste domingo (1º), no Mané Garrincha, para decidir a Supercopa d Brasil

Mega-Sena não teve ganhador no sorteio de sábado (31), e os resultados das demais loterias da Caixa também já estão disponíveis

Do Pé-de-Meia ao novo Gás do Povo, veja como ficam as datas e regras dos principais benefícios federais em fevereiro de 2026

Viação Garcia passa a operar cabine premium em ônibus de longa distância, com foco em conforto, silêncio e privacidade

Nova globalização será responsável por remodelar estruturalmente as próximas décadas, diz Matheus Spiess, economista pelo Insper, no programa Touros e Ursos

Investidores reagem à indicação de Kevin Warsh para o Fed e a dados de inflação acima do esperado nos EUA

Rede de hotéis de luxo associada à casal de bilionários terá primeira unidade no Brasil, no interior de São Paulo, com inauguração prevista para 2027 ou 2028

Apesar da tradição, o Carnaval não é feriado nacional em 2026; datas aparecem como ponto facultativo no calendário oficial

Enquanto o Congresso ainda discute o fim da escala 6×1, empresas de setores que operam no limite da jornada legal começam a antecipar mudanças e adotar modelos de trabalho com mais dias de descanso

Em suas redes sociais, Trump afirmou que não tem dúvidas de que Warsh será lembrado como um dos grandes presidentes do Fed

Enquanto a Quina roubou a cena da Lotofácil, a Mega-Sena acumulou de novo na quinta-feira (29) e o prêmio em jogo subiu para R$ 115 milhões.

Esta é a primeira revisão do banco suíço para a taxa básica desde março de 2025; projeção anterior era de 12% até o final do ano