O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A grande maioria das matérias sobre o que esperar da bolsa no ano são negativas e enchem o investidor de medo. Mas as previsões e a realidade nem sempre conversam entre si

Deixa eu adivinhar: você nem esperou terminar a primeira semana do ano e já foi procurar no Google "onde investir em 2022", não é?

Se você realmente fez isso, muito bem! Preocupação com as nossas finanças é algo que devemos ter o ano todo.

Apenas lembre-se de ter cuidado com o que você lê por aí.

Todo começo de ano é a mesma história. Não faltam matérias sobre as perspectivas para os investimentos no ano que acaba de começar.

Mas antes de sair por aí acreditando em qualquer previsão, vale a pena lembrar quais eram as perspectivas doze meses atrás.

Leia Também

Naquele momento, as Bolsas marcavam máximas, as taxas de juros estavam nas mínimas e o fluxo de investimentos dava toda a pinta de que iria continuar migrando para os emergentes, incluindo o Brasil.

O otimismo dominava, como você pode ver em algumas das manchetes que eu peguei daquela época:

"2021 será o ano da Bolsa e dos emergentes" (31/12/2020)

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

"Mercado financeiro projeta ano de recordes para a bolsa brasileira" (4/1/2021)

"Bolsa deve subir mais em 2021" (4/1/2021)

Doze meses depois, sabemos muito bem que nada disso aconteceu.

A inflação disparou, a Selic acompanhou e tudo isso ainda veio junto com a paralisação das reformas e do aumento dos riscos fiscais.

O resultado? A bolsa marcou uma queda de mais de 10% que não estava no cenário de ninguém antes de o ano começar.

Antes de mais nada, quero esclarecer que não tenho nada contra essas matérias. Elas sempre farão parte do mundo dos investimentos e, de certa forma, acabam nos ajudando a entender como está "a cabeça" dos investidores de maneira geral.

No entanto, esse exemplo relativamente recente nos mostra que a tarefa de fazer previsões é muito mais difícil do que parece.

Neste início de 2022, a grande maioria das matérias sobre o que esperar da bolsa no ano são negativas e, na maioria das vezes, enchem o investidor de medo.

É nestes momentos que devemos olhar para o passado e nos lembrar que as previsões e a realidade nem sempre conversam entre si.

Não é impossível que o ano que está começando cheio de receios termine de maneira positiva para os investidores.

Mas como podemos lidar com essa incapacidade de prever o futuro? Admitir a nossa incapacidade já é um ótimo começo.

Warren Buffett já disse várias vezes que nunca olhou previsões de PIB, inflação, juros, nem nada disso para comprar ações — que homem!

Ele limita o seu trabalho a escolher empresas boas, com uma gestão competente e que estão negociando por múltiplos atrativos, e capazes de atravessar qualquer que seja o cenário.

Negociando por apenas 10 vezes lucros e pagando ótimos dividendos, Hypera (HYPE3) é um nome que se encaixa nessa categoria e segue firme na série Vacas Leiteiras, focada em dividendos.

Ainda sobre os prognósticos para a Bolsa em 2022, você deve ter se deparado várias vezes com a palavra "volatilidade", principalmente por causa das eleições.

Mas o que isso significa em termos de retorno para os seus investimentos?

A resposta é nada! Absolutamente nada!

A volatilidade é apenas uma medida de movimento. Quanto maior a volatilidade, maior a quantidade de movimento dos ativos.

Mas esses movimentos podem ser tanto para cima quanto para baixo, e não indicam desvalorização das ações, como a maioria das reportagens dá a entender.

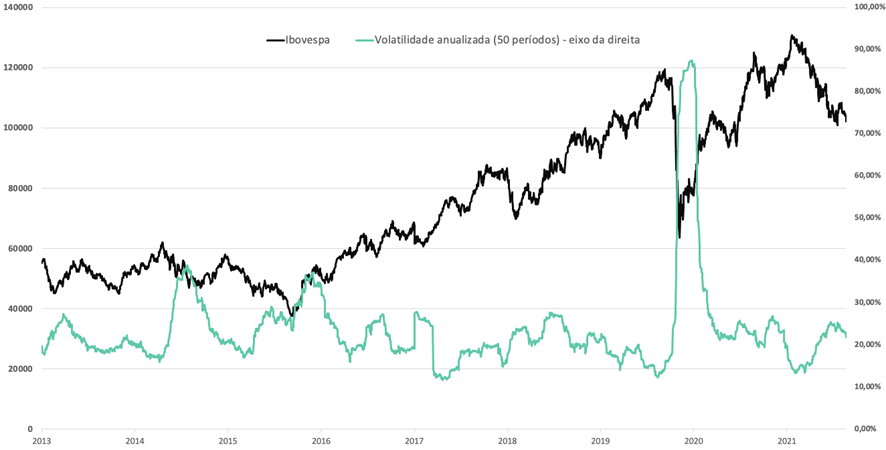

Pelo contrário. Como podemos ver abaixo, a volatilidade do Ibovespa atingiu níveis mais elevados em 2017, 2018 e 2020 do que no ano passado.

Ainda assim, o índice Ibovespa subiu em todos esses anos mais "turbulentos" e apresentou um desempenho pífio justamente no pouco volátil 2021.

| Ano | Retorno | Volatilidade Máxima |

| 2017 | +26,9% | 27,7% |

| 2018 | +15,0% | 27,6% |

| 2019 | +31,6% | 24,3% |

| 2020 | +2,9% | 87,4% |

| 2021 | -11,9% | 26,8% |

Ou seja, não se assuste com o fato de 2022 ser um ano de maiores movimentos, isso não é necessariamente negativo.

Mais importante do que a volatilidade em si é o fato de as ações estarem negociando por preços descontados, que já embutem um cenário bastante ruim e abrem espaço para grandes valorizações em caso de um resultado apenas menos ruim que o esperado.

Negociando por 3x lucros e em um momento operacional fantástico, a Petrobras (PETR4) guarda justamente esse perfil de risco vs retorno, e é por isso que faz parte da série Palavra do Estrategista..

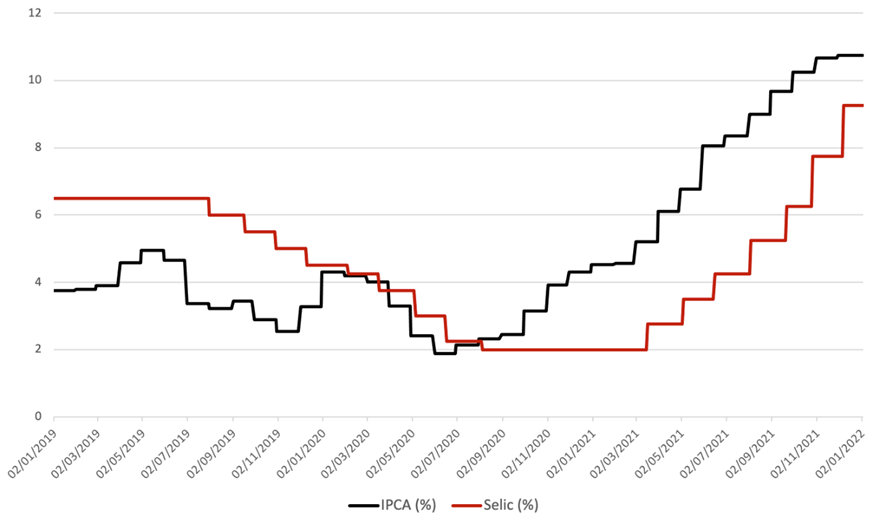

O ano começou cheio de incertezas, mas uma coisa é certa: a Selic vai ultrapassar os 10% em 2022.

O que ninguém sabe ainda é até quando ela vai permanecer naqueles níveis.

Isso porque o Banco Central do Brasil agiu rápido na subida de juros (linha vermelha) para conter a inflação (linha preta), que já começa a dar sinais de reversão.

O Super Renda Fixa, que já tem conseguido oferecer ótimos títulos semanalmente com a Selic nos níveis atuais, deve começar a ter oportunidades ainda melhores quando a taxa básica de juros superar os 10%.

O problema é que essa janela pode durar pouco tempo se a inflação começar a recuar rapidamente. Por isso, é bom estar preparado para quando essas oportunidades surgirem.

Apesar de começar mais difícil do que gostaríamos, 2022 deve ser um ano de grandes oportunidades, seja em ações, em renda fixa, fundos imobiliários, criptomoedas e por aí vai.

Sabe qual é a melhor parte? A partir de hoje, você não precisa mais escolher de qual desses ativos você prefere receber sugestões de investimento.

Com o Empiricus Pass, você tem acesso à todas as carteiras essenciais da Empiricus.

Você vai ter acesso a sugestões de investimento criptomoedas, ações locais, ações focadas em dividendos, ações internacionais, renda fixa, fundos imobiliários e muito mais!

Se quiser conferir essa oferta, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.