O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Temos uma oportunidade de entrada interessante em FIIs do segmento de escritórios, aproveitando este momento de retomada do trabalho presencial

O trânsito para chegar ao trabalho tem ficado cada vez mais intenso. Falta espaço nos restaurantes na hora do almoço e, em algumas ocasiões, no próprio escritório.

Quem mora em São Paulo deve saber do que estou falando: as pessoas estão voltando a trabalhar presencialmente. O modelo híbrido, no qual o colaborador reveza entre casa e escritório durante a semana, parece ser a bola da vez.

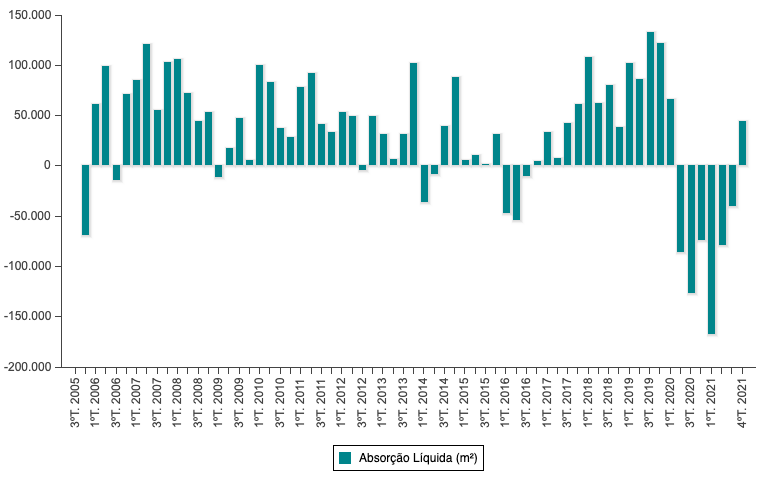

Aos poucos, observamos essa dinâmica nos números do setor. No segundo semestre de 2021 já verificamos uma absorção líquida (novas ocupações líquidas) positiva, algo que não acontecia desde o primeiro trimestre de 2020.

Mais recentemente, tivemos três locações de mais de 5 mil metros quadrados em escritórios de São Paulo. Uma delas é da Lojas Riachuelo (Guararapes), que locou 6,3 mil metros quadrados em um edifício no Butantã.

Como analista, percebo nas conversas com gestores e leituras de relatórios que o interesse das empresas pela desocupação tem arrefecido e surgem mais propostas pata locação de espaços.

À medida que os colaboradores retornam ao ambiente físico de trabalho, fica evidente a necessidade de área por algumas companhias, especialmente aquelas que cresceram desde 2019.

Leia Também

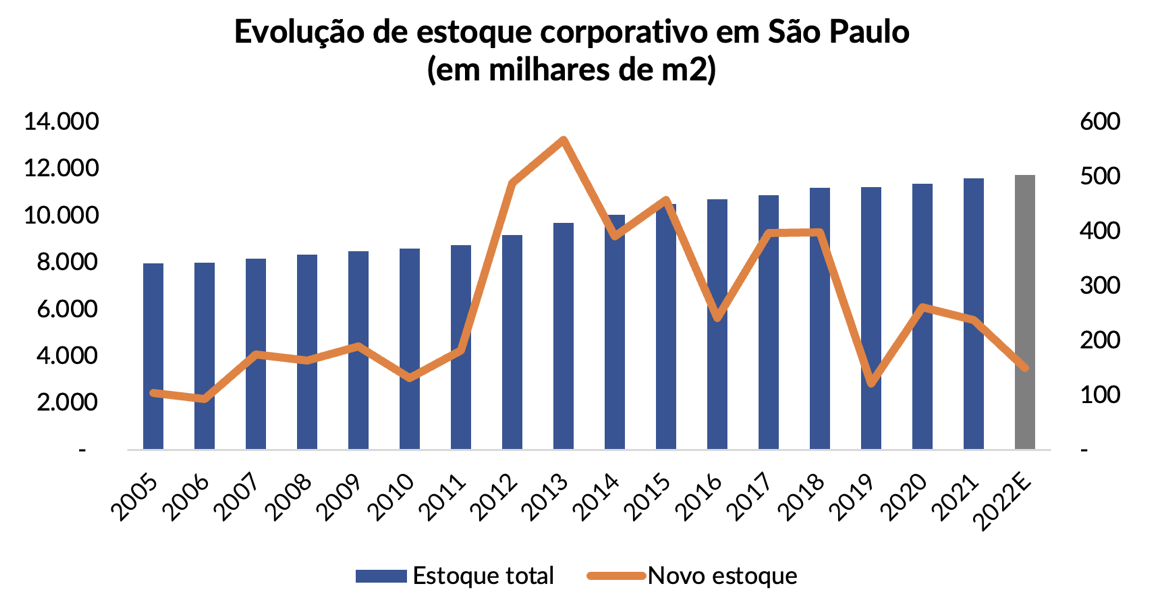

Outro ponto relevante em termos estruturais é a perspectiva de oferta e demanda neste ano. De acordo com a Buildings, a projeção de empreendimentos vagos em construção com entrega em 2022 é de aproximadamente 150 mil metros quadrados, o que seria o segundo menor estoque novo dos últimos 12 anos.

Mesmo somando a previsão de entrega para 2023 (cerca de 180 mil metros quadrados), estamos tratando de apenas 2,5% da ABL total da cidade de São Paulo.

Na minha visão, esses fatores representam um sinal claro de reversão do ciclo negativo de lajes corporativas, o que tende a agregar valor para os FIIs do setor.

Contudo, não é essa a realidade que enxergamos na Bolsa atualmente. Em média, a cesta de fundos de escritórios listados no Ifix cai aproximadamente 6,5% no ano, impactada pelos fatores macroeconômicos, principalmente.

É claro que a volatilidade do mercado irá perdurar no curtíssimo prazo, o que pode trazer novas oportunidades. Mas o desconto da categoria já me parece exagerado – estamos tratando de uma defasagem em torno de 20% sobre o valor patrimonial, historicamente elevada.

Se compararmos com o custo de reposição em São Paulo (que supera a casa dos R$ 30 mil/m2 em algumas regiões), o resultado é até espantoso.

Portanto, estimando uma recuperação dos mercados no médio prazo, sem grandes perspectivas otimistas na parte econômica, temos uma oportunidade de entrada interessante no segmento de escritórios, aproveitando este momento de retomada do trabalho presencial.

Nascido em novembro de 2019, o Vinci Offices (VINO11) atua no segmento de lajes corporativas e é gerido pela Vinci Partners.

Sua estratégia é concentrada em ativos geradores de renda, localizados em grandes centros, com destaque para projetos diferenciados e de médio porte – chamados de “boutique office”.

Atualmente, o portfólio do VINO11 é composto por dez imóveis, localizados nos estados de São Paulo (85%) e Rio de Janeiro (15%), totalizando 86 mil metros quadrados de área bruta locável (ABL) própria, dividida por cerca de 12 inquilinos.

| Ativo | Região | Área BOMA | Classificação Buildings | Vacância | Tipo de contrato | Locatários |

|---|---|---|---|---|---|---|

| BM 336 | RJ | 4.916 m² | B | 0% | Atípico | Vinci Partners e Austral |

| BMA Corporate | RJ | 8.264 m2 | A | 4% | Típico | BMA Advogados e CSSJ |

| Oscar Freire 585 | SP | 6.145 m² | B | 0% | Típico | WeWork e Vitacon |

| Vita Corá | SP | 6.450 m² | B | 0% | Típico | WeWork e Abril |

| BBS | SP | 5.379 m2 | A | 12% | Típico | Co.W e DHL |

| C&A | Alphaville (SP) | 7.910 m² | BB | 0% | Típico | C&A |

| LAB 1404 | SP | 4.864 m² | A | 36,4% | Típico | DPZ&T |

| Cardeal Corporate | SP | 2.682 m² | B | 100% | ----- | ----- |

| Haddock Lobo 347 | SP | 8.140 m² | BB | 0% | Atípico | Vitacon |

| Sede Globo SP | SP | 39.050 m² | B | 0% | Atípico | Globo |

Seguindo a sua estratégia de investimentos, o VINO11 possui participação controladora em 98% do portfólio, trazendo uma maior liberdade nas suas tomadas de decisões dentro dos empreendimentos.

Essa liberdade gera efeito na prática. A composição geral apresenta vacância de apenas 4%, bem abaixo da média paulistana (21%), por exemplo.

A maior alocação do portfólio se trata do imóvel Sede Globo, que foi adquirido recentemente pela Vinci.

O empreendimento fica na região da Avenida Doutor Chucri Zaidan (São Paulo) – duramente penalizada ao longo da pandemia, ainda mais por ser uma zona secundária para escritórios —, e a transação foi realizada na modalidade sale & leaseback (o vendedor do imóvel continua como inquilino), com um período de locação de 15 anos.

O valor da compra foi de R$ 13,37 mil por metro quadrado, gerando um cap rate (taxa de capitalização) estimado de 7,6% — o que não brilha aos olhos inicialmente, mas é interessante considerando o ganho de resiliência dos pagamentos no longo prazo, além da garantia da manutenção da ocupação.

Importante citar que o portfólio conta com 72% de contratos atípicos, vinculados à Globo, Vinci Partners, Vitacon e Austral, sendo que a primeira representa 39% da exposição do fundo — todos os locatários apresentam baixo risco de crédito.

A emissora carioca, que vem reestruturando suas operações, tem rating AAA pela Fitch Ratings e um caixa robusto (R$ 12,1 bilhões), mais do que suficiente para as obrigações.

É claro que o fundo segue exposto ao risco de vacância, assim como o restante do mercado. Entretanto, dentro dos 28% de contratos típicos, a maior exposição da carteira a um inquilino individual é de 5% — o que gera um pequeno impacto nas receitas em caso de uma saída antecipada.

Além disso, é interessante mencionar que 73% dos vencimentos acontecerão a partir de 2026 (prazo médio de 9,3 anos), o que, associado à alta atipicidade do portfólio, traz um maior conforto para o cotista no longo prazo.

Neste momento, o portfólio do VINO11 é negociado a um valor/m2 de R$ 12 mil, o que consideramos bem depreciado, principalmente considerando a ocupação elevada dos imóveis.

Vale mencionar que o FII acumula queda de 15% no ano, o que consideramos uma correção exagerada.

É bem verdade que a tese tem alguns pontos de atenção, tal como a alavancagem acima da média e uma concentração da base de cotistas.

Considerando estes pontos em nosso modelo, chegamos a um potencial de valorização de quase 10% em relação à última cotação, aliada a um dividend yield de 8,78% para os próximos 12 meses, valor bem interessante.

É importante pontuar que o nível de estresse do mercado impacta diretamente o valor justo, visto que torna a taxa de desconto mais elevada.

Imaginando um arrefecimento marginal da curva longa no médio prazo, este potencial pode chegar à casa de 20% facilmente.

Até a próxima,

Caio

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar