O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Fundo é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor

Como todos sabem, o Brasil ocupa uma posição relevante no agronegócio mundial. Esse destaque é fruto de um conjunto de fatores, como terrenos vastos, climas variados e mão de obra farta — resultando em custos competitivos.

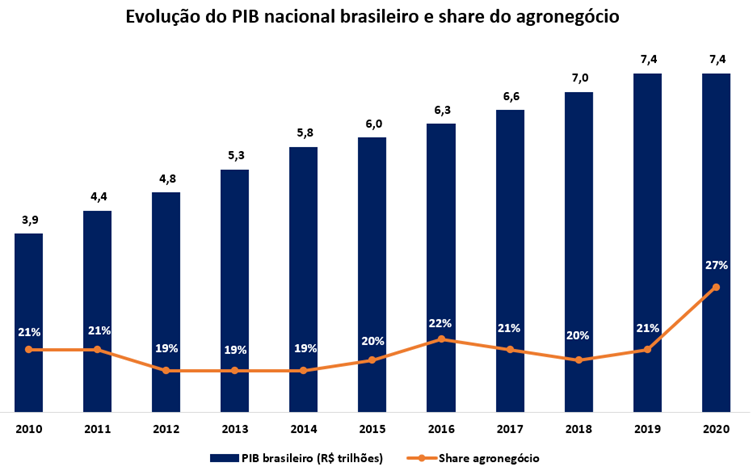

De acordo com dados do Centro de Estudos Avançados em Economia Aplicada da USP (Cepea-Esalq/USP), o agronegócio respondeu por cerca de 20% do PIB brasileiro nos últimos anos.

Em escala nacional, enxergamos um ganho de eficiência no agronegócio brasileiro, em que há um aumento da produção mesmo com o baixo avanço da área plantada — em 20 anos presenciamos um aumento de 166% da produção de culturas, enquanto a área plantada aumentou pouco mais que 70%.

Em termos estruturais, projetamos uma continuidade desse avanço de produtividade no setor, proveniente das constantes pesquisas direcionadas para o segmento e da adoção de tecnologias agrícolas, como drones, maquinários autônomos e softwares de monitoramento e análise de dados.

Para agregar maior sofisticação ao financiamento agrícola, incluindo novos players e modalidades de crédito, surge uma nova classe de investimentos no mercado (disponível para a pessoa física): os Fiagros.

Segundo a B3, o Fundo de Investimento nas Cadeias Produtivas Agroindustriais (Fiagro) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

Leia Também

Basicamente, estamos tratando do mesmo funcionamento de um fundo imobiliário (“condomínio de cotistas”) destinado apenas para operações atreladas ao agronegócio. Os rendimentos recebidos pelo Fiagro também são distribuídos periodicamente aos seus cotistas.

No geral, existem três categorias do produto: direitos creditórios (Fiagro-FIDC),participações (Fiagro-FIP) e imobiliários (Fiagro-FII). Vale mencionar que as cotas dos dois primeiros só podem ser distribuídas para investidores qualificados. Portanto, o foco da nossa análise será o Fiagro-FII, que está disponível aos investidores em geral.

Entre as características, é imprescindível citar a isenção de Imposto de Renda (IR) sobre os proventos para as pessoas físicas, desde que o fundo seja negociado exclusivamente em Bolsa de Valores ou mercado de balcão organizado e tenha um número mínimo de 50 cotistas. Lembrando que, para obter o benefício, o cotista com direito ao provento não pode deter mais de 10% da totalidade das cotas.

Em contrapartida, existe tributação (alíquota de 20%) sobre o ganho de capital em operações em Bolsa, da mesma forma que acontece nos FIIs.

Assim como nos FIIs tradicionais, a estrutura do Fiagro possui classe, mandato de investimento, taxa de administração e performance, gestoras especializadas, entre outros.

Inclusive, a diferenciação entre fundos de tijolo (ou terras) e papel (crédito) também é observada no produto — isto é, a gestão pode optar por comprar terras e/ou imóveis atrelados ao setor agrícola diretamente ou aplicar seus recursos em instrumentos de dívida no setor, como os Certificados de Recebíveis do Agronegócio (CRAs).

| O que são CRAs? Trata-se de um instrumento de financiamento do setor do agronegócio. Basicamente, o investidor “empresta” recursos para uma instituição financeira, que os repassa para players do setor (produtores e comerciantes, entre outros). O tomador da dívida capta a integralidade dos recursos e remunera periodicamente o detentor do CRA (credor) por uma taxa previamente acordada. Essa remuneração pode ser prefixada ou atrelada a um indexador, como o IPCA ou o CDI. Para serem disponibilizados ao público, os CRAs são emitidos pelas securitizadoras, que “transformam” as dívidas em papéis que podem ser negociados entre investidores. Assim como o Certificado de Recebíveis Imobiliários (CRI), o CRA é um investimento de renda fixa isento de Imposto de Renda e sem garantia do Fundo Garantidor de Créditos (FGC). Por estarem atrelados ao setor privado, os CRAs normalmente são adquiridos pelos Fiagros com garantias sólidas, como a alienação fiduciária das terras ou dos maquinários, fatores importantíssimos para a análise do produto. |

É importante salientar que a nova categoria oferece os mesmos riscos dos FIIs tradicionais como risco de mercado, crédito e liquidez, entre outros. Inclusive, gostaria de adicionar o risco climático/ambiental, que está diretamente envolvido com a produção agrícola.

Neste primeiro momento, tivemos um “boom” de IPOs de Fiagros de papel (CRAs), que serão capazes de capturar a correção dos indexadores (CDI e IPCA, principalmente) de forma gradual em um momento favorável para os emissores de crédito privado.

Atualmente, temos oito Fiagros-FII negociados em Bolsa, desconsiderando os fundos BTG Pactual Terras Agrícolas (BTRA11), BTG Pactual Agro Logística (BTAL11) e Riza Terrax (RZTR11) — listados antes da Resolução CVM 39, que viabiliza a entrada da nova categoria. Além disso, temos uma série de fundos em processo de emissão, inclusive de casas conhecidas, como Itaú e Vectis.

Listado em Bolsa neste mês, o Kinea Crédito Agro já nasceu com um patrimônio representativo de R$ 514 milhões em um IPO que contou com a participação de 3.600 investidores (restrito a correntistas do Itaú).

Respaldado pela já tradicional gestão de crédito da Kinea, o fundo é composto por valores mobiliários ligados ao agronegócio, em especial CRAs, mas com possibilidade de adquirir outros produtos, como CRIs, LCAs, LCIs e cotas de outros Fiagros.

Entre os destaques do fundo, vale citar que o portfólio já está praticamente pronto, visto que 96% dos recursos captados já foram alocados em CRAs com taxa média de CDI + 6,23% e prazo de 4,1 anos, bem interessantes. No entanto, a gestão optou por concentrar os aportes em apenas dois CRAs:

| Produto | Devedor | Montante | Taxa (a.a.) | Região | LTV* | Garantias** |

| CRA | Usina Rio Amambai Agroenergia (RAA) | R$ 320 mi | CDI + 5,8% | MS | 60% | AF/CF |

| CRA | Usinas Itamarati (Uisa) | R$ 176 mi | CDI + 7,0% | MT | 65% | AF/CF/FR |

Em ambos os casos, estamos tratando de companhias do setor sucroalcooleiro. As usinas são capazes de produzir tanto açúcar como etanol ao mesmo tempo, sendo o mix de produção variável de acordo com as condições do mercado.

O Brasil é o maior produtor de cana-de-açúcar no mundo e o momento é favorável para os usineiros, tendo em vista a valorização de ambos os produtos no ano passado, o que garante melhor margem para a produção.

Aliás, esse cenário positivo já se reflete nos resultados das empresas. No caso da Usinas Itamarati (Uisa), que possui divulgação trimestral de resultados, a receita líquida do último trimestre (abril a junho do ano passado, primeiros três meses da safra 2021/2022) foi de R$ 320 milhões, subindo 84% na comparação anual.

No guidance 2021/22, a companhia estima uma receita líquida entre R$ 1,16 bilhão a R$ 1,43 bilhão, além de uma redução da alavancagem (dívida líquida/Ebitda) de 2,1 para a faixa de 0,9 a 1,3, o que reforça nossa confiança na capacidade de crédito da Uisa.

No caso da Usina Rio Amambai, temos acesso limitado aos dados financeiros, mas a empresa tem aumentado sua capacidade de produção de açúcar e etanol de forma recorrente nos últimos anos, o que é um bom indicador operacional.

Ainda assim, é bom citar que enxergamos um risco de crédito por conta da concentração. Em conversa com a gestão, ficou claro que a intenção é aumentar gradualmente a diversificação do portfólio, incluindo operações atrativas em outros setores e indexadores — ou seja, teremos novas ofertas ao longo do ano, provavelmente. Para este primeiro momento, o pipeline ficou concentrado em duas operações mais robustas em função da oportunidade pontual.

No estudo de viabilidade, é estimado um yield de 8,47% no primeiro ano, considerando o preço da emissão. De todo modo, como a primeira distribuição (que não considera a alocação integral dos recursos) já superou o rendimento médio do prospecto (R$ 0,71 por cota no mês), estimamos que a geração de renda do fundo supere as expectativas. Lembrando que, em função da indexação das operações, os rendimentos do KNCA11 tendem a acompanhar o crescimento do CDI nos próximos meses.

Em geral, o Kinea Agro nos agrada em diversos pontos, como estratégia de alocação, risco de crédito e nível de rentabilidade. Tudo isso gerenciado pela gestão da Kinea, bastante consolidada no mercado imobiliário. Portanto, o KNAC11 é uma das nossas preferências de exposição ao agronegócio.

Até a próxima,

Caio

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro