O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Klabin (KLBN11) teve um ano forte, ajudada pela alta na celulose e pelo câmbio. E, junto ao lucro, anunciou dividendos complementares

A Klabin (KLBN11) não tem o que reclamar de 2021: a demanda por papel e celulose permaneceu aquecida durante boa parte do ano, tanto no Brasil quanto no exterior; além disso, os preços dos produtos também mantiveram-se em patamares bastante saudáveis. Com esse cenário, a empresa conseguiu gerar caixa, inaugurar uma nova planta e fechar o ano com lucros bilionários — e parte desses ganhos será distribuída na forma de dividendos ao acionista.

A gigante do setor de papel e celulose reportou há pouco o seu balanço referente ao quarto trimestre de 2021: o volume de vendas ficou praticamente estável em relação ao mesmo período de 2020, mas a receita líquida aumentou 5%, chegando a R$ 4,58 bilhões. O lucro, no entanto, caiu 21% na mesma base de comparação, a R$ 1,05 bilhão.

Essa desaceleração nos ganhos, no entanto, não ofusca o ano forte da companhia. Quando olhamos para os números consolidados de 2021, a Klabin teve lucro de R$ 3,4 bilhões, revertendo o prejuízo de R$ 2,4 bilhões contabilizado em 2020. Sob a ótica anual, todos os principais indicadores financeiros e operacionais tiveram uma melhora.

E, com a máquina bem azeitada, a empresa aproveitou para dar um presente surpresa aos seus investidores, sob a forma de dividendos complementares de R$ 377 milhões — o que representa R$ 0,34321458965 por unit (KLBN11) e R$ 0,06864291793 por ação (KLBN3 e KLBN4).

Para receber essa remuneração extra, é preciso fazer parte da base acionária da Klabin no fechamento da próxima segunda-feira (14) — o pagamento será realizado ainda neste mês, no dia 25.

Vamos entender como a Klabin conseguiu voltar ao azul e distribuir proventos aos acionistas.

Leia Também

Antes de tudo, vale entendermos melhor a Klabin: no mercado de celulose, ela é um player relevante nos segmentos de fibra curta, fibra longa e fluff — usada em absorventes e fraldas. No setor de papel, a companhia tem foco em cartões revestidos e embalagens, com destaque para o chamado kraftliner, um dos componentes estruturais do papelão ondulado.

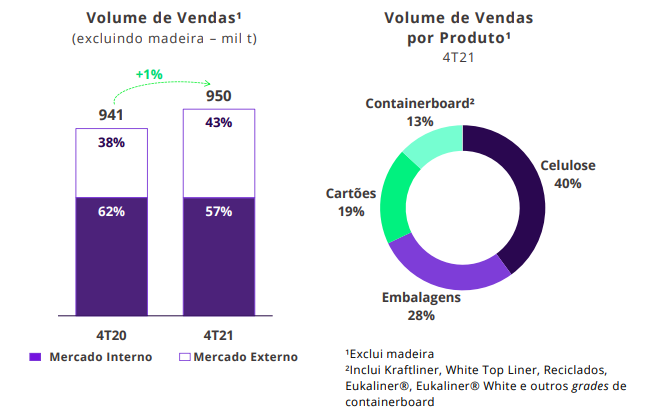

Para cada um desses produtos, a Klabin tem clientes no Brasil e no exterior. E aqui temos um primeiro efeito relevante para a empresa: as vendas fora do país têm ganhado importância — e, com o dólar fortalecido ao longo de 2021, há um impulso óbvio na receita líquida. Veja os gráficos abaixo:

Em paralelo ao efeito dólar, há também a disparada nos preços da celulose nos mercados internacionais. Em 2021, o valor médio da tonelada da commodity negociada pela Klabin foi de R$ 3.740, um aumento de 47% em relação ao ano anterior — um comportamento que também impulsiona a linha de receita da companhia.

Tendo essa combinação de fatores em mente, fica fácil entender o comportamento das linhas superiores do balanço da Klabin: mesmo com o volume de vendas em 2021 aumentando apenas 6% em relação a 2020, a receita líquida saltou 38%, indo a R$ 16,5 bilhões.

Outro efeito relevante no balanço da Klabin diz respeito aos investimentos no projeto Puma II, planta destinada à produção de papel. Ao longo dos últimos anos, a empresa fez aportes pesados para o desenvolvimento do projeto, cuja expansão completa só deve terminar em 2023.

Dito isso, as atividades em Puma II já estão em fase de crescimento, com a segunda máquina produtora de papel sendo inaugurada no ano passado. Assim, a Klabin está numa fase em que projeto já gera receita, ao mesmo tempo em que demanda menos investimentos — o que traz alívio ao balanço e às métricas de endividamento.

Por fim, vale destacar a dinâmica do endividamento: com demanda forte, preços elevados e dólar favorável, a Klabin gerou R$ 1,7 bilhão em caixa operacional apenas no quarto trimestre de 2021. Como resultado, a alavancagem da companhia, medida pela relação entre dívida líquida e Ebitda nos últimos 12 meses, caiu para 3 vezes ao fim de dezembro; a métrica estava em 3,2 vezes em setembro.

Com o mercado de papel e celulose mais aquecido, as units da Klabin (KLBN11) — os ativos mais líquidos da empresa — tiveram uma recuperação relativamente rápida após março de 2020, mês em que a incerteza relacionada à Covid-19 chegou ao ápice no mercado financeiro.

Nesta quarta (9), por exemplo, KLBN11 subia mais de 1% durante a manhã e operava na faixa dos R$ 25,40, mas encerrou o dia em baixa de 0,56%, a R$ 25,03. É um patamar de preço distante do visto em meados do ano passado, quando os ativos superaram os R$ 30,00, mas representa um avanço em comparação com os níveis pré-pandemia.

A visão do mercado como um todo é amplamente positiva para KLBN11: segundo dados compilados pelo TradeMap, o ativo conta com 13 recomendações de analistas, todas elas de compra. O preço-alvo médio é de R$ 33,46, o que implica num potencial de alta de cerca de 30% em relação à cotação atual. A visão mais otimista, no entanto, coloca os ativos em R$ 40,00 — um ganho implícito da ordem de 57%.

Em termos de valuation, no entanto, as métricas encontram-se estressadas. O indicador EV/Ebitda projetado para o fim de 2022 é de 7,5 vezes, muito próximo à média de 3 anos para KLBN11, de 8 vezes; a situação no múltiplo Preço/Lucro é ainda mais desfavorável: 15 vezes na projeção ao fim do ano, versus uma média de três anos de 1,7 vez.

Vale ressaltar, no entanto, que o período pré-2020 foi bastante negativo para as empresas de papel e celulose: os preços da commodity estavam em baixa, com uma oferta global superior à demanda. Esse cenário, somado aos investimentos pesados em Puma II e perdas no resultado financeiro, fez com que a Klabin registrasse prejuízos com uma certa frequência.

Assim, há uma distorção quando falamos nas média de três anos do valuation da Klabin e de outras companhias do setor, como a Suzano, já que tanto o P/L quanto o EV/Ebitda foram puxados para baixo por causa do mau momento no fim da década passada.

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado