Por que o Ibovespa está subindo tanto, enquanto Wall Street cai? 6 motivos que explicam o rali da bolsa

Enquanto o Nasdaq e outros mercados dos EUA amargam perdas em 2022, o Ibovespa acumula ganhos firmes. Entenda o rali da bolsa brasileira

Um fenômeno raro cruza os céus dos mercados neste começo de 2022: enquanto as bolsas americanas amargam perdas expressivas — o todo poderoso Nasdaq já recua 8% no ano —, o Ibovespa desponta como uma estrela azul. O índice brasileiro, quem diria, vai na contramão do exterior e sobe mais de 3%. O que explica esse comportamento?

Bem, estamos diante de uma situação não muito comum, mas que não chega a ser uma passagem do cometa Halley. O que chama a atenção é que, a priori, tudo parece jogar contra o Ibovespa: lá fora, a alta de juros nos EUA é negativa para os mercados emergentes; aqui dentro, a economia e a política seguem turbulentas como sempre.

E, apesar disso, cá estamos nós, cada vez mais próximos de recuperar o nível dos 110 mil pontos — algo que parecia impensável ao fim de 2021, quando o principal índice de ações do país parecia fadado a perder os 100 mil pontos. Veja o gráfico abaixo:

É verdade que ainda estamos longe dos níveis vistos em junho, quando o Ibovespa chegou aos 130 mil pontos. Mas também é verdade que, com a alta vista nas últimas semanas, o índice brasileiro já retornou aos patamares vistos em outubro. Um começo de ano daqueles para o Brasil, que andava desacreditado no mercado global.

Você também pode ler esse conteúdo por meio da nossa página no Instagram, aproveite para nos seguir (basta clicar aqui). Lá entregamos aos leitores análises de mercado, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira, empreendedorismo e muito mais.

Dito isso, é claro que essa alta firma da bolsa brasileira não ocorre por mero acaso. Há fatores bastante concretos que dão força ao Ibovespa e o fazem avançar em meio às incertezas globais — a dúvida, agora, é saber se o índice local continuará subindo como um foguete, ou se o seu brilho vai se extinguir rápido, tal qual uma estrela cadente.

Confira alguns dos pontos-chave para explicar esse surpreendente avanço da bolsa brasileira em 2022.

1. Petróleo rumo aos US$ 100?

Comecemos a análise a partir do item mais direto: o mundo passa por um contexto de valorização das commodities, como o petróleo. Um cenário particularmente positivo para empresas como a Petrobras (PETR3 e PETR4) e outras petroleiras no exterior.

A lógica é bastante simples. Como essas companhias são extratoras de commodities, é interessante para elas que o preço dos produtos seja o mais alto possível — quanto maiores as cifras, mais elevada será a receita líquida e mais forte será o balanço.

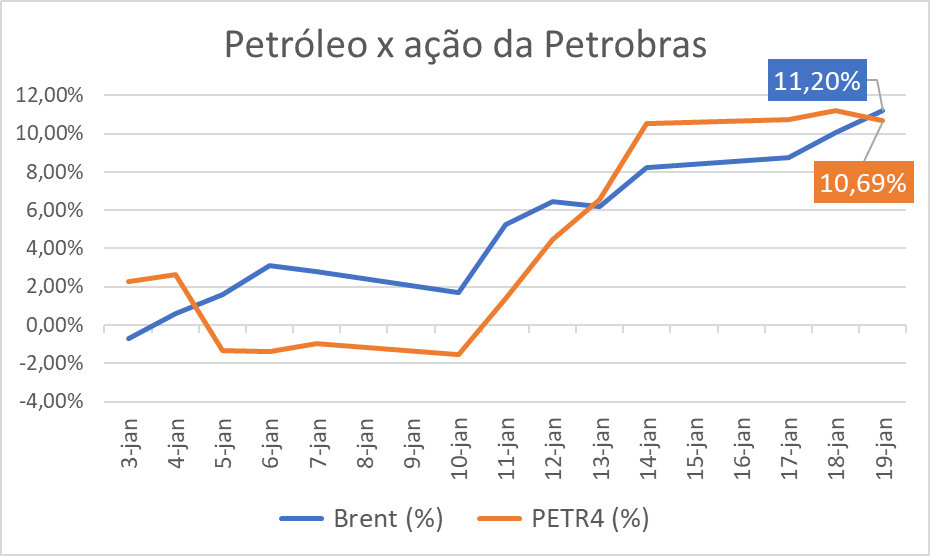

Veja abaixo o gráfico mostrando a correlação entre o preço do barril de petróleo Brent e as ações PN da Petrobras (PETR4) — as linhas representam o desempenho acumulado no ano por cada um desses ativos:

O gráfico deixa bastante claro que a cotação do Brent e a ação da Petrobras são ativos intimamente ligados — e, não à toa, ambos acumulam ganhos de mais de 10% no ano. Sendo assim, cabe a pergunta: por que o petróleo está subindo tanto em 2022?

A resposta, infelizmente, passa pelo aumento nas tensões geopolíticas. Nos últimos dias, uma série de atentados na região do Oriente Médio — o mais importante polo produtor de petróleo do mundo — aumentou a tensão nos mercados, que temem por eventuais interrupções na produção ou no fornecimento da commodity.

Os atritos entre Rússia e Ucrânia, no leste europeu, também mexem diretamente com o preço da commodity, dada a percepção de que um eventual conflito armado entre os países acabaria afetando todo o continente. E, vale lembrar, o governo de Moscou é um dos principais produtores de petróleo do mundo.

Ou seja, estamos falando de um cenário com elevadas incertezas — e com desfechos que, potencialmente, podem reduzir a oferta internacional de petróleo. O barril do Brent, hoje na casa de US$ 88, já está nas máximas em anos, e analistas do Goldman Sachs já acreditam que as cotações podem chegar a US$ 100 no curto prazo.

Naturalmente, as projeções mais trágicas em termos geopolíticos podem não se concretizar, e uma eventual decisão dos membros da OPEP para aumentar a produção de petróleo pode puxar o preço da commodity para baixo. Mas, ao menos por enquanto, o cenário é bastante turbulento — e, na dúvida, o mercado se prepara para o pior.

A Petrobras e outras empresas brasileiras de óleo e gás, como PetroRio (PRIO3), 3R Petroleum (RRRP3) e PetroRecôncavo (RECV3) agradecem; e, embora uma alta muito súbita do petróleo possa trazer desdobramentos sociais negativos para a estatal, dado o consequente aumento nos combustíveis e as pressões sociais que se desdobrarão desse contexto, suas ações têm subido como nunca.

As ações PN da Petrobras (PETR4), atualmente negociadas acima dos R$ 31,00, já acumulam ganhos de mais de 11% no ano e estão nas máximas históricas; os papéis ON (PETR3) vão ainda melhor, com valorização superior a 13% em 2022 — e esses desempenhos são cruciais para entender o avanço do Ibovespa.

2. Minério de ferro nas alturas

Assim como o petróleo, o minério de ferro também passa por um rali neste começo de 2022: a commodity fechou o pregão desta quarta-feira (20) em alta de 2,66%, a US$ 134,72 a tonelada; em 3 de janeiro, estava cotada a US$ 119,28 a toneladas — uma alta de 12,9%.

A história se repete: a Vale (VALE3), uma das principais produtoras de minério de ferro, vê suas ações andarem em linha com a commodity, acumulando ganhos de 12% no ano. Papéis de siderúrgicas, como Usiminas (USIM5), Gerdau (GGBR4) e CSN (CSNA3), também têm avanços sólidos no período.

Novamente, é importante entender o contexto por trás da valorização da commodity. Se o petróleo sobe por temores quanto a um choque na oferta, o minério de ferro avança por uma perspectiva de superaquecimento na demanda.

Nos EUA, o pacote trilionário de incentivo à infraestrutura anunciado pelo governo Joe Biden tende a criar um ambiente bastante favorável às siderúrgicas, uma vez que o consumo de aço pelas inúmeras obras contidas no plano tende a aumentar de maneira firme nos próximos anos.

Do outro lado do mundo, o governo chinês deu a entender em diversas ocasiões que não pretende deixar a economia esfriar; Pequim, inclusive, vai na contramão do resto do mundo e tem reduzido as taxas de juros, dando incentivo ao consumo e à produção — e o mercado chinês é o grande comprador global de minério de ferro.

Nesse sentido, a Vale e as siderúrgicas têm tido um desempenho particularmente forte no ano. Veja a tabela abaixo:

| Ativo | Desempenho em 2022 |

| Minério de ferro Qingdao (tonelada) | +12,9% |

| Vale ON (VALE3) | +12,8% |

| CSN ON (CSNA3) | +7,7% |

| Usiminas PNA (USIM5) | +9,9% |

| Gerdau PN (GGBR4) | +6,3% |

3. A hora e a vez dos grandes bancos?

Investir em bancões é uma coisa meio démodé para muitos: são empresas que atuam num setor com poucas emoções, que não apresentam crescimentos estratosféricos todo trimestre e estão longe do apelo de algumas teses mais modernas, como as de companhias do segmento de tecnologia.

Mas, como dizem, os clássicos são clássicos por um motivo: eles nunca saem de moda. Mesmo que a competição com fintechs e bancos digitais tenha mexido com as perspectivas de Itaú Unibanco (ITUB4), Bradesco (BBDC4) e Santander Brasil (SANB11), fato é que a Selic a 10% ao ano lhes traz um ambiente competitivo muito mais favorável.

Da mesma maneira que a Petrobras se beneficia com o petróleo mais caro e a Vale tem ganhos com o minério em alta, os bancos avançam na esteira da Selic cada vez mais elevados. Afinal, se a taxa básica de juros da economia está maior, os ganhos que os bancos terão com a cobrança de juros dos clientes também cresce.

Com isso, Itaú Unibanco PN (ITUB4) e Bradesco PN (BBDC4) sobem mais de 11% desde o começo de 2022, enquanto Santander units (SANB11) têm altas mais modestas, de 'apenas' 5%.

4. O time certo, na hora certa

Expostos os três pontos acima, chegamos ao quarto — e, talvez, mais importante — fator para explicar a alta do Ibovespa: a composição da carteira.

A B3 é responsável por montar o portfólio do Ibovespa e de diversos outros índices setoriais. A cada quatro meses, ela revisa as carteiras, incluindo ou excluindo ações e rebalanceando o peso relativo de cada papel. E é aqui que mora o xis da questão: o Ibovespa é muito concentrado nos setores de commodities e financeiro.

Atualmente, o Ibovespa conta com 93 ações diferentes, mas elas não possuem a mesma importância. Vale ON (VALE3), por exemplo, tem um peso de 16,5% — assim, suas altas e baixas são muito mais importantes para o comportamento do índice como um todo do que, digamos, os papéis da Positivo (POSI3), com participação de meros 0,03%.

Vale, Petrobras, Itaú Unibanco, Bradesco, Banco do Brasil e Santander Brasil, somados, respondem por 42% de todo o Ibovespa; se somarmos a esse grupo as siderúrgicas, os frigoríficos e as papeleiras — que também se beneficiam da demanda internacional aquecida —, chegamos a um bloco de 50%. Ou seja: as ações mais importantes para o Ibovespa são justamente aquelas com um ótimo desempenho em 2022.

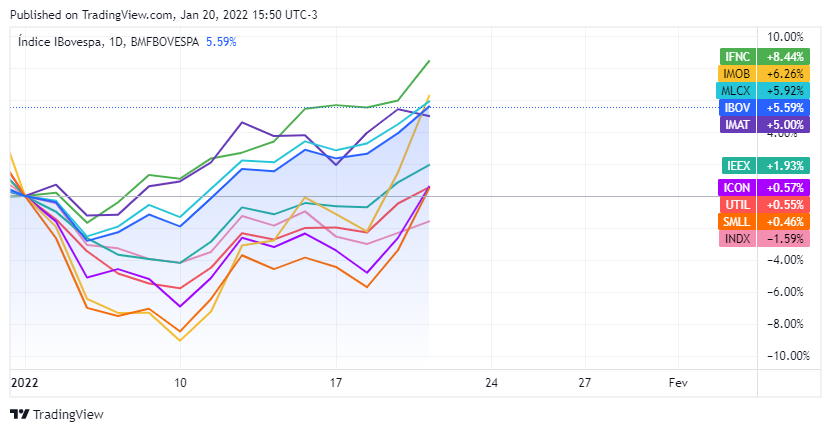

Uma outra maneira de olharmos para essa questão é através do desempenho dos índices setoriais da B3. Veja abaixo como está o retorno de cada um deles ao longo do ano:

Repare que o índice financeiro (IFNC), que acumula os grandes bancos e outras empresas do setor, é o que acumula os maiores ganhos; o IMAT, de materiais básicos e commodities, também vai muito bem, obrigado.

Outra análise importante é em relação ao MLCX — o índice de mid/large caps, as empresas de maior porte da bolsa. Enquanto ele avança quase 6% no ano, o SMLL, que representa as small caps, está quase no zero a zero em 2022. E, vale lembrar, o Ibovespa é o índice que representa as principais empresas do mercado acionário brasileiro.

O que nos leva diretamente ao quinto ponto:

5. O estrangeiro voltou para a bolsa?

Em mais um fenômeno que não era visto há tempos por aqui, o investidor estrangeiro tem sido uma importante fonte de recursos ao mercado acionário brasileiro: segundo dados da B3, os gringos já entraram com mais de R$ 12 bilhões na bolsa em janeiro.

| Tipos de investidores | Compras (R$ mil) | Vendas (R$ mil) | Saldo líquido (R$ mil) |

| Investidores individuais | 45.347.179 | 46.975.924 | -1.628.745 |

| Clubes de investimento | 655.036 | 830.217 | -175.181 |

| Institucionais | 74.673.913 | 86.889.221 | -12.215.308 |

| Investidor Estrangeiro | 169.987.130 | 157.424.339 | 12.562.791 |

| Empresas públicas e privadas | 3.149.024 | 2.182.848 | 966.176 |

| Instituições financeiras | 12.311.764 | 11.804.718 | 507.046 |

| Outros | 2.664 | 19.443 | -16.779 |

E o que explica esse comportamento do investidor estrangeiro? Será que o pessoal lá fora está otimista com a economia brasileira, prevendo um forte crescimento do PIB e do lucro das empresas no curto prazo?

Bem... não. É mais uma questão de oportunidade, como diz Werner Roger, gestor e sócio da Trígono Capital. "Com os juros subindo nos EUA, muitos [gestores e investidores internacionais] procuram oportunidades em emergentes para ter uma alocação maior no exterior", diz ele. E se é verdade que o Brasil tem problemas, outros países semelhantes ao nosso também tem uma bela cota de turbulências domésticas.

Rússia, Turquia, México, Argentina, Chile e África do Sul, apenas para citar alguns, também apresentam-se como alternativas arriscadas para o investidor global. Sendo assim, o Brasil aparece relativamente bem — possuía níveis de preço bastante deprimidos, ao mesmo tempo em que seu mercado é farto em informações.

E o próprio bom desempenho das commodities é um chamariz para os gringos: empresas como Petrobras e Vale, com sua enorme liquidez e ampla disponibilidade de dados, servem como portas de entrada interessantes para os investidores estrangeiros se posicionarem no Brasil — e o fato de ambas estarem num ótimo momento na bolsa, impulsionadas pelo petróleo e o minério, só facilita a tomada de decisão.

6. Preços atraentes

Por fim, há a questão do preço de entrada: tanto investidores locais quanto estrangeiros já vinham constatando que o Ibovespa tinha passado por uma correção bastante intensa, e que esse movimento de baixa generalizada nas cotações poderia abrir pontos interessantes de entrada.

Tanto é que muitos bancos e casas de análise traçavam um cenário bastante otimista para o Ibovespa ao fim de 2022, com algumas projeções colocando o índice acima dos 130 mil pontos em dezembro. Em termos de valuation, era consenso entre os analistas que o múltiplo de Preço/Lucro (P/L) do Ibovespa estava bastante descontado, independente da janela de tempo usada como base de comparação.

E, é claro: com preços baixos de um lado e um enorme montante de dinheiro a ser alocado do outro, não havia como o resultado ser diferente.

O que esperar daqui em diante?

Expostos os tópicos acima, ainda é preciso fazer algumas considerações importantes:

- Investidores institucionais, como fundos de pensão, estão com saldo líquido negativo em R$ 12 bilhões em janeiro; com os juros mais altos, tais fundos tendem a aumentar a exposição aos títulos de renda fixa e reduzir a presença na bolsa, criando um fluxo de saída que pressiona o Ibovespa;

- Por mais que a situação tenha se invertido e a bolsa brasileira suba enquanto Wall Street cai, a situação foi oposta em 2021: lá fora, os mercados americanos tiveram ganhos expressivos, enquanto o índice local amargou perdas de mais de 10%;

- A alta de juros nos EUA é particularmente ruim para o setor de tecnologia, cujas empresas costumam ainda estar numa fase de amadurecimento e tenham grande parte de seu valor projetada no futuro. É por isso que o Nasdaq, índice mais concentrado nesse segmento, cai de maneira tão intensa;

- As eleições presidenciais no Brasil seguem como um forte fator de incerteza, uma vez que Jair Bolsonaro e Luiz Inácio Lula da Silva aparecem como favoritos — e, a priori, nenhum dos dois agrada muito o mercado. No entanto, recentes declarações de Lula, indicando um tom mais moderado e com acenos à agenda econômica defendida pelos agentes financeiros, servem para dar um gás extra à bolsa nos últimos dias.

A mensagem desta matéria é: a alta do Ibovespa ocorre por fatores bastante específicos, que influenciam justamente o pequeno grupo de ações que têm o maior peso em sua composição — o que não quer dizer que toda a bolsa esteja em alta.

Ainda existem muitos fatores de risco no radar: desde uma reversão nas tendências para as commodities até uma alta mais rápida que o previsto nos juros americanos, é difícil cravar um padrão de comportamento para a bolsa no curtíssimo prazo. Mas, sabendo o que ocorreu até aqui, fica mais simples para tentar entender os próximos passos do mercado acionário doméstico.

Banco do Brasil (BBAS3) terá a pior rentabilidade (ROE) em quase uma década no 2T25, prevê Goldman Sachs. É hora de vender as ações?

Para analistas, o agronegócio deve ser outra vez o vilão do balanço do BB no segundo trimestre de 2025; veja as projeções

Investidor ainda está machucado e apetite pela bolsa é baixo — e isso não tem nada a ver com a tarifa do Trump, avalia CEO da Bradesco Asset

Apetite por renda fixa já começou a dar as caras entre os clientes da gestora, enquanto bolsa brasileira segue no escanteio, afirma Bruno Funchal; entenda

Com ou sem Trump, Selic deve fechar 2025 aos 15% ao ano — se Lula não der um tiro no próprio pé, diz CEO da Bradesco Asset

Ao Seu Dinheiro, Bruno Funchal, CEO da Bradesco Asset e ex-secretário do Tesouro, revela as perspectivas para o mercado brasileiro; confira o que está em jogo

FII Arch Edifícios Corporativos (AIEC11) sai na frente e anuncia recompra de cotas com nova regra da CVM; entenda a operação

Além da recompra de cotas, o fundo imobiliário aprovou conversão dos imóveis do portfólio para uso residencial ou misto

As apostas do BTG para o Ibovespa em setembro; confira quem pode entrar e sair da carteira

O banco projeta uma maior desconcentração do índice e destaca que os grandes papéis ligados às commodities perderão espaço

Na guerra de tarifas de Trump, vai sobrar até para o Google. Entenda o novo alerta da XP sobre as big techs

Ações das gigantes da tecnologia norte-americana podem sofrer com a taxação do republicano, mas a desvalorização do dólar oferece alívio nas receitas internacionais

Ibovespa come poeira enquanto S&P 500 faz história aos 6.300 pontos; dólar cai a R$ 5,5581

Papéis de primeira linha puxaram a fila das perdas por aqui, liderados pela Vale; lá fora, o S&P 500 não sustentou os ganhos e acabou terminando o dia com perdas

O Brasil não vale o risco: nem a potencial troca de governo em 2026 convence essa casa de análise gringa de apostar no país

Analistas revelam por que não estão dispostos a comprar o risco de investir na bolsa brasileira; confira a análise

Trump tarifa o Brasil em 50%: o que fazer agora? O impacto na bolsa, dólar e juros

No Touros e Ursos desta semana, o analista da Empiricus, Matheus Spiess, analisa os impactos imediatos e de médio prazo das tarifas para o mercado financeiro

Ibovespa cai, dólar sobe a R$ 5,57 e frigoríficos sofrem na bolsa; entenda o que impacta o setor hoje

Enquanto Minerva e BRF lideram as maiores perdas do Ibovespa nesta segunda-feira (14), a Brava Energia desponta como maior alta desta tarde

Na batalha da B3, Banco do Brasil (BBAS3) volta a perder para o Itaú (ITUB4) em junho, mas segue à frente de Bradesco (BBDC4)

Em junho, as ações do banco estatal caíram para o quarto lugar em volume negociado na B3, segundo levantamento do DataWise+

Gestores de fundos imobiliários passam a ficar otimistas, após sentimento negativo do 1º semestre; saiba os motivos

Após pessimismo da primeira metade do ano, sentimento vira e volta para o campo positivo, com destaque para os setores de escritórios e aluguel residencial

Petrobras (PETR4) e Vale (VALE3) se salvaram, mas não a Embraer (EMBR3); veja as maiores altas e quedas do Ibovespa na última semana

Bolsa brasileira sentiu o impacto do tarifaço de Trump, sobretudo sobre as empresas mais sensíveis a juros; BRF (BRFS3) fechou com a maior alta, na esteira da fusão com a Marfrig (MRFG3)

Trump volta a derrubar bolsas: Ibovespa tem a maior perda semanal desde 2022; dólar sobe a R$ 5,5475

A taxação de 35% ao Canadá pressionou os mercados internacionais; por aqui, a tarifa de 50% anunciada nesta semana pelo presidente norte-americano seguiu pesando sobre os negócios

BRPR Corporate Offices (BROF11) estabelece novo contrato de locação com a Vale (VALE3) e antecipa R$ 44 milhões

O acordo, no modelo atípico, define que a mineradora passará a ser responsável por todos os encargos referentes ao empreendimento localizado em Minas Gerais

XP aponta seis ações defensivas para enfrentar o novo choque de 50% imposto pelos EUA — e duas possíveis beneficiadas

Enquanto a aversão a risco toma conta do mercado, a XP lista seis papéis da B3 com potencial para proteger investidores em meio ao tarifaço de Trump

Ibovespa escapa da sangria após tarifas de Trump, mas cai 0,54%; dólar sobe a R$ 5,5452

Após o anúncio da tarifa de 50% sobre produtos brasileiros, que deve entrar em vigor em 1 de agosto, algumas ações conseguiram escapar de uma penalização dos mercados

Embraer (EMBR3) não é a única a sofrer com as tarifas de Trump: as ações mais impactadas pela guerra comercial e o que esperar da bolsa agora

A guerra comercial chegou ao Brasil e promete mexer com os preços e a dinâmica de muitas empresas brasileiras; veja o que dizem os analistas

Um novo segmento para os fundos imobiliários? Com avanço da inteligência artificial, data centers entram na mira dos FIIs — e cotistas podem lucrar com isso

Com a possibilidade de o país se tornar um hub de centros de processamento de dados, esses imóveis deixam de ser apenas “investimentos diferentões”

O pior está por vir? As ações que mais apanham com as tarifas de Trump ao Brasil — e as três sobreviventes no pós-mercado da B3

O Ibovespa futuro passou a cair mais de 2,5% assim que a taxa de 50% foi anunciada pelo presidente norte-americano, enquanto o dólar para agosto renovou máxima, subindo mais de 2%

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP