O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Gol (GOLL4) viu os custos e despesas operacional crescerem fortemente no 4º trimestre. Com isso, o balanço trouxe um prejuízo bilionário

Mesmo com o avanço da vacinação contra a Covid-19 e a maior demanda por voos no fim de ano, a Gol (GOLL4) teve um quarto trimestre de perdas expressivas: a companhia aérea fechou os três últimos meses de 2021 com um prejuízo líquido de R$ 2,8 bilhões, revertendo o lucro de R$ 16,9 milhões contabilizado no mesmo período de 2020. Com isso, a empresa fechou o balanço do ano com uma perda acumulada de R$ 7,2 bilhões, cifra 27% maior na base anual.

O mau resultado da Gol entre outubro e dezembro deste ano ocorreu mesmo após uma expansão de 55% na receita líquida, que somou R$ 2,92 bilhões no período em questão. No entanto, o forte aumento nos custos e despesas operacionais da companhia acabou neutralizando o bom desempenho da primeira linha do balanço.

Ao todo, os custos da Gol no quarto trimestre de 2021 chegaram a R$ 4,67 bilhões, mais que o dobro do que foi contabilizado há um ano. A pressão mais intensa veio dos gastos com combustível de aviação, que totalizaram R$ 1,8 bilhão — um aumento de 78% em relação ao mesmo intervalo de 2020.

Com isso, o resultado operacional da Gol no trimestre ficou negativo em R$ 1,75 bilhão; nos três últimos meses de 2020, a linha estava negativa em R$ 319 milhões.

As poucas boas notícias contidas no balanço da Gol vêm do front do gerenciamento da dívida. É verdade que a empresa queimou R$ 370 milhões em caixa no trimestre, mas, ainda assim, segue com uma posição relativamente confortável de liquidez, de R$ 1,7 bilhão.

E, por mais que o saldo da dívida líquida tenha aumentado a R$ 20,3 bilhões, um crescimento de 13,5% em comparação com os níveis de setembro, o perfil do endividamento está mais alongado: apenas 11,9% desse montante está concentrado no curto prazo — um cenário que afasta os temores quanto à sustentabilidade das operações, ao menos num horizonte de tempo mais imediato.

Leia Também

A expansão de 55% na receita líquida da Gol (GOLL4) no quarto trimestre faz bastante sentido: as festas de fim de ano sempre provocam uma corrida aos aeroportos, e as passagens aéreas costumam ser mais caras nesse período. Além disso, vale lembrar que os três últimos meses de 2021 foram marcados por uma preocupação menor com a pandemia — estamos falando num período pré-ômicron, em que os níveis de contágio por Covid-19 estavam nas mínimas.

Mas, a partir daí, as más notícias começaram a se empilhar. Como já foi dito, a linha de custos e despesas teve um aumento vertiginoso, com um salto em quase todos os seus componentes — veja abaixo os principais focos de pressão:

É normal que os custos e despesas das companhias aéreas fiquem mais elevados no quarto trimestre: com mais voos, é preciso ter uma equipe maior, tanto no ar quanto no solo; e, se as aeronaves estão voando mais, o gasto de combustível e a necessidade de manutenção das aeronaves naturalmente aumenta.

Dito isso, os aumentos verificados no quarto trimestre saltam aos olhos, sendo bem maiores que o esperado. No lado do combustível, houve um duplo efeito negativo: o dólar se valorizou ante o real e as cotações do petróleo estavam mais altas, duas componentes importantes para a precificação do querosene de aviação (QAV).

Na comparação com o quarto trimestre de 2020, o real se depreciou em 3,5% na comparação com o dólar; já o barril do petróleo Brent saltou de US$ 51 para US$ 80 entre os intervalos em questão, uma alta de 56% — uma combinação muito ruim para a dinâmica das aéreas brasileiras.

E esse quadro tende a se agravar: com o início da guerra entre Rússia e Ucrânia, o barril do Brent teve uma valorização súbita e chegou a superar os US$ 130 há algumas semanas; atualmente, ele está cotado na faixa de US$ 108. Assim, por mais que o dólar tenha se desvalorizado ante o real, é de se esperar que essa pressão no QAV continue.

Quanto aos custos de manutenção e reparo, a Gol afirma que essa alta forte se deve ao "investimento necessário para retornar as aeronaves e motores ociosos para a operação"; essas despesas também costumam ser orçadas em dólar e, assim, a dinâmica do câmbio novamente teve um peso negativo para a companhia.

Outro ponto problemático do balanço é a linha de resultado financeiro líquido, que ficou negativa em R$ 1,09 bilhão no quarto trimestre — há um ano, ela estava positiva em R$ 401 milhões. Novamente, o dólar é o vilão: como a Gol tem uma parcela relevante de sua dívida em moeda estrangeira, o fortalecimento da divisa americana acaba impactando a empresa; é um efeito não-caixa, mas que, ainda assim, afeta os resultados como um todo.

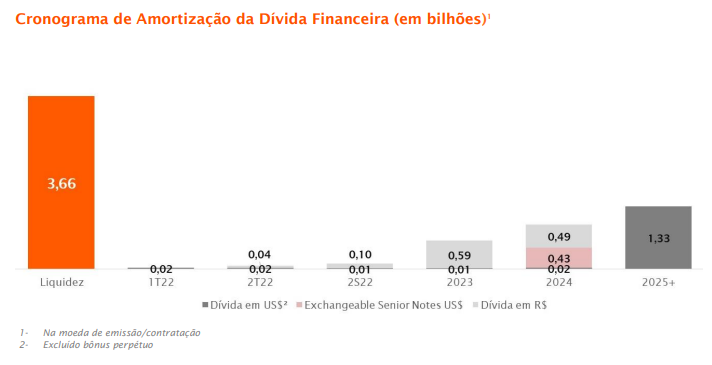

No front do endividamento, a Gol (GOLL4) segue apresentando métricas bastante elevadas: a dívida líquida da companhia chegou a R$ 20,3 bilhões, dos quais quase 95% são denominados em moeda estrangeira. Há, no entanto, alguns pontos a serem comemorados nessa parte do balanço.

Em primeiro lugar, o nível de alavancagem da empresa teve uma leve queda: a relação entre dívida líquida e Ebitda nos últimos 12 meses caiu de 11,2 vezes no fim de setembro para 9,7x ao término de dezembro — por mais que o saldo do endividamento tenha aumentado, o Ebitda acumulado também cresceu.

O perfil do endividamento também traz dados importantes para a Gol: apenas 11% dos compromissos financeiros estão concentrados no curto prazo, sendo que uma parcela bastante pequena vai vencer ainda em 2022. Isso dá tranquilidade para a Gol e abre a porta para investimentos em frota e modernização das aeronaves.

A empresa já assinou acordos para a compra de 26 aeronaves Boeing 737 MAX-8; até o fim do ano, a expectativa é a de que 44 aviões desse tipo estejam em operação, o que deve reduzir os custos operacionais da frota da Gol como um todo.

A Gol (GOLL4) também atualizou algumas de suas projeções operacionais e financeiras para 2022, tendo em vista o esperado aumento nos preços do combustível de aviação — a empresa estima que o salto será da ordem de 30%, trazendo ainda mais pressão à linha de custos.

A atualização mais relevante ocorreu na linha de lucro por ação: se, nas estimativas anteriores, a Gol previa um ganho de cerca de R$ 0,26 por papel, ela agora zerou essa linha. E, como os números revelados são sempre aproximados, não está descartada a possibilidade de um novo prejuízo em 2022.

A receita líquida estimada para o ano foi cortada em 2%, passando para cerca de R$ 13,7 bilhões; houve também uma ligeira piora na margem Ebitda projetada, de 25% para 24%, e na margem operacional, de 11% para 10%. A alavancagem, medida pela relação entre dívida líquida e Ebitda em 12 meses, deve ficar perto de 8 vezes.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro