Na Infracommerce (IFCM3), ganhar escala é prioridade após aquisição bilionária — e a meta é competir com Magazine Luiza e Amazon

Kai Schoppen, CEO da Infracommerce (IFCM3), fala da importância da compra da Synapcom para o crescimento acelerado no full commerce

Numa semana marcada por perdas generalizadas nas ações do setor de tecnologia, uma empresa destoou do restante e atravessou a turbulência de maneira praticamente ilesa: a Infracommerce (IFCM3). E não à toa: ela acertou a aquisição da rival Synapcom, ganhando escala e se consolidando de vez como uma força a ser reconhecida no e-commerce — um objetivo que era perseguido há tempos pelo alemão Kai Schoppen.

Ele, afinal, fundou a Infracommerce em 2012 e, desde então, também ocupa o cargo de CEO. E, por mais que a empresa já tivesse uma carteira de clientes robusta — que inclui Nike, Johnson&Johnson e Motorola, entre outros —, ainda era preciso dar um salto em termos de tamanho e capilaridade de atendimento.

"A junção [com a Synapcom] nos leva a outro patamar", disse Schoppen, em entrevista ao Seu Dinheiro. "Para cumprir a promessa que fizemos aos nossos clientes, precisamos crescer de um jeito acelerado, agressivo".

Tanto a Infracommerce quanto a Synapcom atuam num segmento conhecido como full commerce, uma modalidade de varejo digital que vem crescendo nos Estados Unidos e Europa, mas que ainda não é tão consolidada no Brasil. Em linhas gerais, trata-se da gestão completa do e-commerce de uma marca — algo como uma terceirização.

Imagine que você é o dono de uma rede de loja de sapatos e deseja fazer a transição para o mundo digital. É uma tarefa hercúlea que envolve a construção de uma plataforma de vendas, o uso intensivo de tecnologia, a criação de práticas de marketing diferenciadas, a adoção de ferramentas financeiras para processamento de pagamentos, o gerenciamento logístico e de transporte de produtos... A lista é enorme.

Sendo assim, o full commerce se propõe a gerenciar todo o universo do e-commerce de uma marca — das fotos a serem exibidas num aplicativo à entrega ao consumidor, dos e-mails a serem disparados ao cliente à emissão de notas fiscais, do armazenamento de itens à administração de redes sociais. Há quem opte pelo pacote completo, há quem escolha apenas alguns itens.

Leia Também

A Infracommerce era o player mais relevante desse segmento no chamado B2B (business to business, ou o comércio entre empresas), enquanto a Synapcom era uma força no B2C (business to consumer, ou o varejo voltado ao consumidor final).

Agora, as duas estão juntas — e Schoppen tem planos grandiosos para o conglomerado.

Infracommerce: crescer e aparecer

"Nossa visão é a de que umas 500 indústrias, juntas via Infracommerce, conseguem criar um ecossistema com um marketplace focado em integração horizontal", disse o executivo. "Somos capazes de garantir que nosso cliente ganhe relevância em custo, escala e competência".

O grande apelo do full commerce passa exatamente pela competitividade. Gigantes como Magazine Luiza, Mercado Livre e Amazon têm uma enorme estrutura logística que reduz os tempos de entrega e barateia os gastos com frete; nesse cenário, marcas isoladas podem ter dificuldade para criar um sistema de e-commerce viável.

Quero evitar o que aconteceu nos EUA e na China. O Alibaba e a Amazon são onipotentes.

Kai Schoppen, fundador e CEO da Infracommerce (IFCM3)

A união com a Synapcom, assim, dará à Infracommerce o ganho de escala necessário para que seus serviços possam bater de frente com o das gigantes do e-commerce. As duas companhias, juntas, terão 12 centros de distribuição pelo país; no lado tecnológico, o número de desenvolvedores para a criação de plataformas e aperfeiçoamento da estrutura de pagamentos dará um salto.

A chegada da Synapcom também engordará a carteira de clientes da Infracommerce, trazendo nomes como Samsung, Phillips, Hypera e Goodyear ao sistema de full commerce; a receita recorrente anualizada da recém-adquirida é de R$ 275 milhões — um salto de 65% na receita da própria Infracommerce.

Em termos de GMV (gross merchandise value, ou valor bruto de mercadorias — o total vendido por uma varejista), a Infracommerce ainda tem um tamanho bem menor que os gigantes do e-commerce. Ao fim de 2020, a empresa reportou uma cifra de R$ 4,6 bilhões, enquanto a Synapcom movimentou pouco mais de R$ 1 bilhão; o Magazine Luiza fechou o ano com GMV de R$ 43,5 bilhões, enquanto a Via somou R$ 38,8 bilhões.

Infracommerce e Synapcom: full commerce

A Infracommerce já tinha feito duas aquisições desde que estreou na bolsa, em abril deste ano, mas a Synapcom é, de longe, a maior compra: a operação envolve uma parcela de R$ 773 milhões em caixa e a emissão de até 27 milhões de ações da companhia em favor dos controladores da rival — o que, levando em conta a cotação da última sexta-feira (24), de R$ 16,10, representa mais R$ 434 milhões.

O crescimento via aquisições era um dos objetivos da companhia no curto prazo. Quando deu entrada no pedido de IPO, a Infracommerce deixou claro que usaria grande parte dos recursos obtidos com a abertura de capital para comprar outras empresas; ao fim do processo, ela levantou cerca de R$ 870 milhões.

E, de fato, o balanço do grupo no segundo trimestre de 2021 mostra fôlego no lado do endividamento: a empresa tinha um caixa de pouco mais de R$ 740 milhões ao fim de julho. Ainda assim, Schoppen destaca que a compra da Synapcom será parcelada, de modo a evitar qualquer tipo de pressão sobre as métricas financeiras.

De qualquer maneira, o executivo não descarta eventuais novas captações no futuro, conforme surgirem necessidades para dar continuidade ao plano de crescimento da companhia — seja via equity, com uma oferta subsequente de ações, ou via mercado de dívida. Por ora, não há nenhuma discussão nesse sentido.

"Não vamos mais fazer fusões e aquisições? Eu acho que vai ter mais no futuro, mas, com certeza, não nas próximas semanas", diz Schoppen. "É hora de respirar fundo, arrumar a casa e fazer projeto bem feito".

Crescimento versus rentabilidade

No lado financeiro, a Infracommerce passa pelo mesmo dilema da maior parte das empresas de tecnologia do mundo: por um lado, apresentam crescimento elevado; por outro, têm dificuldade em se mostrar rentáveis durante essa fase de expansão — não é de todo incomum que apresentem prejuízo.

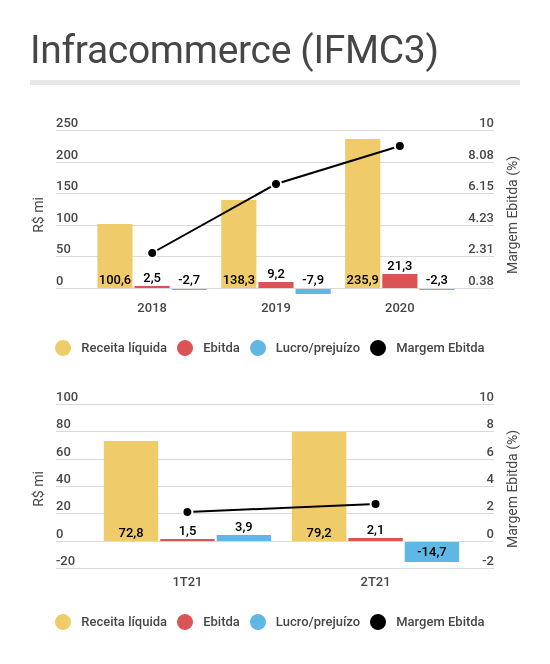

Mesmo antes da aquisição da Synapcom, a Infracommerce já apresentava taxas de expansão de receita bastante elevadas. Ao fim de 2020, a companhia teve receita líquida de R$ 235,9 milhões; somente no primeiro semestre deste ano, a receita já soma R$ 152 milhões.

De acordo com a companhia, a fusão com a Synapcom elevará a receita anual líquida recorrente à R$ 710 milhões, cerca de três vezes a receita total de 2020 — a cifra tem como base o patamar de receita dos clientes atuais de ambas as empresas.

Apesar do prejuízo reportado no segundo trimestre, Schoppen afirma a Infracommerce não está perdendo o olhar para a rentabilidade. No curto prazo, no entanto, a prioridade é o crescimento: no biênio 2021 e 2022, a empresa será agressiva para continuar crescendo.

IFCM3: ações resistem

Na bolsa, a aquisição foi comemorada pelos investidores e elogiada por analistas. Além disso, o timing foi particularmente benéfico para a Infracommerce, protegendo-a da onda negativa que atingiu o mercado brasileiro — e, em especial as ações de outras companhias do setor de tecnologia.

Em uma semana, as ações ON da empresa (IFCM3) acumulam ganhos de 5,91%, na contramão de grande parte de seus pares do setor de tecnologia. Veja a tabela abaixo:

| Empresa | Código | Variação em uma semana |

| Locaweb | LWSA3 | -7,72% |

| Allied | ALLD3 | -10,58% |

| Neogrid | NGRD3 | -7,43% |

| Infracommerce | IFCM3 | 5,91% |

| Clear Sale | CLSA3 | -14,85% |

| Bemobi | BMOB3 | -9,24% |

| Brisanet | BRIT3 | 5,91% |

| Unifique | FIQE3 | -10,69% |

| Meliuz | CASH3 | -17,13% |

| Mosaico | MOSI3 | -9,95% |

| GetNinjas | NINJ3 | -15,49% |

| Mobly | MBLY3 | -12,96% |

| Desktop | DESK3 | 15,44% |

"Para mim, é óbvio que é bom quando [a ação] sobe e que dói quando cai", diz Schoppen, lembrando que os papéis da Infracommerce (IFCM3) acumulam desempenho positivo desde o IPO — terminaram o pregão de quarta-feira (29) a R$ 16,80, 5% acima do preço da abertura de capital. "Mas não olho para isso, construo o projeto com anos para frente".

MRV (MRVE3) resolve estancar sangria na Resia, mesmo deixando US$ 144 milhões “na mesa”; ações lideram altas na bolsa

Construtora anunciou a venda de parte relevante ativos da Resia, mesmo com prejuízo contábil de US$ 144 milhões

ESG ainda não convence gestores multimercados, mas um segmento é exceção

Mesmo em alta na mídia, sustentabilidade ainda não convence quem toma decisão de investimento, mas há brechas de oportunidade

Méliuz diz que está na fase final para listar ações nos EUA; entenda como vai funcionar

Objetivo é aumentar a visibilidade das ações e abrir espaço para eventuais operações financeiras nos EUA, segundo a empresa

Governo zera IPI para carros produzidos no Brasil que atendam a quatro requisitos; saiba quais modelos já se enquadram no novo sistema

Medida integra programa nacional de descarbonização da frota automotiva do país

CVM adia de novo assembleia sobre fusão entre BRF (BRFS3) e Marfrig (MRFG3); ações caem na B3

Assembleia da BRF que estava marcada para segunda-feira (14) deve ser adiada por mais 21 dias; transação tem sido alvo de críticas por parte de investidores, que contestam o cálculo apresentado pelas empresas

Telefônica Brasil (VIVT3) compra fatia da Fibrasil por R$ 850 milhões; veja os detalhes do acordo que reforça a rede de fibra da dona da Vivo

Com a operação, a empresa de telefonia passará a controlar 75,01% da empresa de infraestrutura, que pertencia ao fundo canadense La Caisse

Dividendos e JCP: Santander (SANB11) vai distribuir R$ 2 bilhões em proventos; confira os detalhes

O banco vai distribuir proventos aos acionistas na forma de juros sobre capital próprio, com pagamento programado para agosto

Moura Dubeux (MDNE3) surpreende com vendas recordes no 2T25, e mercado vê fôlego para mais crescimento

Com crescimento de 25% nas vendas líquidas, construtora impressiona analistas de Itaú BBA, Bradesco BBI, Santander e Safra; veja os destaques da prévia

Justiça barra recurso da CSN (CSNA3) no caso Usiminas (USIM5) e encerra mais um capítulo da briga, diz jornal; entenda o desfecho

A disputa judicial envolvendo as duas companhias começou há mais de uma década, quando a empresa de Benjamin Steinbruch tentou uma aquisição hostil da concorrente

A Petrobras (PETR4) vai se dar mal por causa de Trump? Entenda o impacto das tarifas para a estatal

A petroleira adotou no momento uma postura mais cautelosa, mas especialistas dizem o que pode acontecer com a companhia caso a taxa de 50% dos EUA entre em vigor em 1 de agosto

Nem toda boa notícia é favorável: entenda por que o UBS mudou sua visão sobre Itaú (ITUB4), mesmo com resultados fortes

Relatório aponta que valorização acelerada da ação e preço atual já incorporam boa parte dos ganhos futuros do banco

Azul (AZUL4) dá mais um passo na recuperação judicial e consegue aprovação de petições nos EUA

A aérea tem mais duas audiências marcadas para os dias 15 e 24 de julho que vão discutir pontos como o empréstimo DIP, que soma US$ 1,6 bilhão

A acusação séria que fez as ações da Suzano (SUZB3) fecharem em queda de quase 2% na bolsa

O Departamento do Comércio dos EUA identificou que a empresa teria exportado mercadorias com preço abaixo do normal por quase um ano

Uma brasileira figura entre as 40 maiores empresas com bitcoin (BTC) no caixa; confira a lista

A empresa brasileira tem investido pesado na criptomoeda mais valiosa do mundo desde março deste ano

Em um bom momento na bolsa, Direcional (DIRR3) propõe desdobramento de ações. Veja como vai funcionar

A proposta será votada em assembleia no dia 30 de julho, e a intenção é que o desdobramento seja na proporção de 1 para 3

Nvidia (NVDA34) é tetra: queridinha da IA alcança a marca inédita de US$ 4 trilhões em valor de mercado

A fabricante de chips já flertava com a cifra trilionária desde a semana passada, quando superou o recorde anteriormente estabelecido pela Apple

Cyrela (CYRE3) quase triplica valor de lançamentos e avança no MCMV; BTG reitera compra — veja destaques da prévia do 2T25

Na visão do banco, as ações são referência no setor, mesmo com um cenário macro adverso para as construtoras menos expostas ao Minha Casa Minha Vida

Ações da Braskem (BRKM5) saltam mais de 10% na bolsa brasileira com PL que pode engordar Ebitda em até US$ 500 milhões por ano

O que impulsiona BRKM5 nesta sessão é a aprovação da tramitação acelerada de um programa de incentivos para a indústria petroquímica; entenda

Tenda (TEND3): prévia operacional do segundo trimestre agrada BTG, que reitera construtora como favorita do setor, mas ação abre em queda

De acordo com os analistas do BTG, os resultados operacionais foram positivos e ação está sendo negociada a um preço atrativo; veja os destaques da prévia o segundo trimestre

Mais um acionista da BRF (BRFS3) pede a suspensão da assembleia de votação da fusão com a Marfrig (MRFG3). O que diz a Previ?

A Previ entrou com um agravo de instrumento na Justiça e com um pedido de arbitragem para contestar a relação de troca proposta, segundo jornal

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP