Quais ações de empresas em recuperação judicial podem valer o risco?

Companhias nessa condição costumam ter ações baratas e que oferecem enorme potencial de ganho; os riscos, no entanto, são imensos

Uma das máximas do mundo dos investimentos é a de que quanto maior o risco, maior o retorno. E se há uma classe de ativos arriscada na bolsa, é a das ações de empresas em recuperação judicial — uma condição que, na maioria dos casos, antecede a falência.

Não são poucas as companhias de capital aberto que estão nesse estado: atualmente, 20 integrantes da bolsa encontram-se em situação financeira crítica. A mais famosa delas é a Oi, cujo processo se arrasta desde 2016 e já foi alvo de inúmeras contestações por parte dos credores.

Além da tele, há outras 19 empresas com ações negociadas na B3 que estão em recuperação judicial. São elas:

- Bardella (BDLL3);

- Eternit (ETER3);

- Fertilizantes Heringer (FHER3);

- Gradiente (IGBR3);

- Hotéis Othon (HOOT4);

- Inepar (INEP4);

- João Fortes Engenharia (JFEN3);

- Lupatech (LUPA3);

- MMX (MMXM3);

- PDG Realty (PDGR3);

- Pomifrutas (FRTA3);

- Renova Energia (RNEW4);

- Refinaria Manguinhos (RPMG3);

- Sansuy (SNSY5);

- Saraiva (SLED3);

- Tecnosolo (TCNO4);

- Teka (TEKA4);

- Viver (VIVR3); e

- Wetzel (MWET3).

Todas essas ações têm um ponto em comum: sofreram um intenso processo de desvalorização desde o anúncio da recuperação judicial, passando a ser negociadas a uma fração do preço anterior.

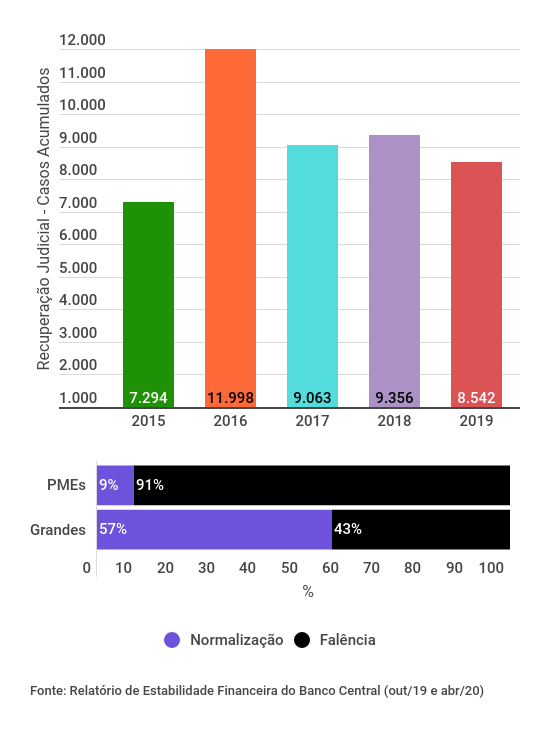

E essa queda brusca nos papéis é mais do que justificada: um levantamento do Banco Central mostra que, entre todas as pequenas e médias empresas que dão entrada num processo de recuperação, apenas 9% voltam a operar normalmente — o restante tem a falência decretada.

No caso das grandes empresas, os números são mais equilibrados: 57% das ocorrências são bem-sucedidas, enquanto 43% dão início ao processo falimentar. Vale lembrar, no entanto, que as grandes empresas são minoria no universo das recuperações judiciais.

Leia Também

Após fala de CEO, Magazine Luiza (MGLU3) faz esclarecimento sobre as projeções de faturamento para 2025

Além disso, recuperações judiciais costumam ser demoradas: processos bem-sucedidos levam, em média, de dois a três anos; casos que terminam em falência tendem a durar de três a quatro anos, de acordo com o BC.

Ou seja: ações de empresas em recuperação judicial, por mais baratas que sejam, podem permanecer nesses patamares por um tempo prolongado. Mas isso não quer dizer que não haja casos com riscos mais controlados.

A decisão de comprar um papel com essas características passa por uma série de questões: em primeiro lugar, você precisa ter bastante tolerância a eventuais perdas; em segundo, deve ter a consciência de que tais ações podem ficar anos sem reagir; em terceiro, deve analisar a fundo as empresas, de modo a ter confiança numa eventual reestruturação.

E, de fato, na lista mencionada acima, há algumas companhias que se encontram em melhores condições que outras — mais uma vez, a Oi se destaca e parece estar bem encaminhada para a normalização. Vamos falar sobre esses casos em breve.

O processo

Antes de mais nada, é importante entender exatamente o que é o processo de recuperação judicial — e as razões que levam uma empresa a acionarem esse mecanismo.

Assim como uma pessoa pode contrair dívidas no banco para comprar imóveis ou outros bens, uma empresa pega dinheiro emprestado para financiar seu crescimento. Num cenário ideal, os compromissos são quitados conforme as normas contratuais. Mas e se, por qualquer razão, esses vencimentos não forem cumpridos?

Num cenário como esse, uma pessoa comum entraria em contato com o banco e tentaria renegociar essa dívida. Uma empresa, no entanto, costuma ter múltiplos credores, e é pouco provável que se consiga firmar acordo com cada um deles. É aí que a Justiça entra em cena.

"A recuperação judicial é um processo que protege a companhia e impede que os credores tentem atacar seus ativos. Isso permite que as dívidas sejam renegociadas e dá a oportunidade de a empresa criar um plano de pagamento", explica Giuliano Colombo, sócio do Pinheiro Neto Advogados.

Quando uma empresa dá entrada num pedido de recuperação judicial, todo um cronograma é disparado: é preciso apresentar o plano num período de 60 dias; em sequência, os credores tem outros 30 dias para apresentar objeções — e, normalmente, são várias.

Nesse caso de desacordo entre as partes, é convocada uma assembleia de credores para votar a aprovação do plano de recuperação judicial. Inicialmente, o prazo de blindagem das empresas é de 180 dias, podendo ser prorrogado por igual período.

"Simplificando a questão: a maior parte das recuperações judiciais têm como objetivo fazer a dívida caber na empresa", diz Thomas Felsberg, fundador da Felsberg Advogados. "Se a dívida não cabe, ela não consegue pagar e dá início ao processo para reestruturar os vencimentos".

O plano em si costuma recorrer a alguns mecanismos para permitir o pagamento das dívidas da empresa. Alongamentos de prazo e proposta de desconto são ferramentas comuns, assim como eventuais capitalizações para aumentar a capacidade financeira da companhia.

O objetivo é o mesmo: fazer uma empresa insolvente ficar solvente

Thomas Felsberg, da Felsberg Associados

Avaliando os riscos

Dito isso: como saber quais empresas em recuperação judicial têm mais chances de uma reestruturação bem-sucedida?

Conforme já foi dito, a Oi é a empresa que aparece mais bem posicionada nesse grupo. Após anos de disputas com os credores e inúmeros ajustes no plano de recuperação, a companhia finalmente conseguiu avançar com seu programa de venda de ativos, levantando caixa para fazer frente às obrigações financeiras.

Veja o que a Oi já conseguiu negociar nos últimos meses:

- Torres e data centers, por R$ 1,4 bilhão;

- Rede de telefonia móvel, por R$ 16,5 bilhões; e

- Parte da rede de fibra ótica, por R$ 12,9 bilhões.

São cifras que impressionam, tanto pelo volume quanto pela rapidez com que foram fechadas. Ainda assim, vale lembrar que, ao fim de 2020, a dívida líquida da Oi girava em torno de R$ 22 bilhões.

A percepção de que a recuperação judicial está caminhando bem e de que a companhia finalmente começa a ver a luz no fim do túnel já é refletida nas bolsa: os papéis PN (OIBR4), que há um ano valiam menos de R$ 1,00, agora já aparecem na casa de R$ 2,40 — em maio de 2014, antes do início do processo, as ações eram negociadas acima de R$ 20,00.

Entre os bancos, a confiança em relação ao futuro da Oi também parece crescer. Veja abaixo as recomendações e preços-alvos de cinco grandes casas de análise para as ações PN da companhia:

| INSTITUIÇÃO | RECOMENDAÇÃO | PREÇO-ALVO |

| Bradesco BBI | Compra | R$ 3,40 |

| BTG Pactual | Compra | R$ 3,10 |

| UBS | Compra | R$ 3,00 |

| HSBC | Compra | R$ 2,35 |

| Santander | Neutro | R$ 2,30 |

Além da Oi, poucas empresas são apontadas por analistas e especialistas como possíveis candidatas a investimento. A mais citada é a Eternit, que entrou com pedido de recuperação judicial em 2018.

O caso da Eternit é emblemático: tradicional fabricante de telhas e caixas d'água de amianto, a companhia viu suas receitas minguarem conforme a exploração do produto — um composto químico cancerígeno — foi sendo proibida pelos governos estaduais. A hesitação em abandonar a matéria-prima colocou a empresa numa situação financeira delicada.

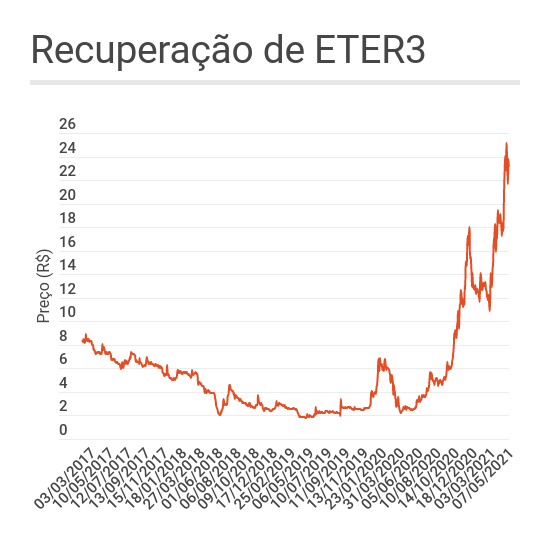

Mas, desde que a recuperação judicial teve início, a Eternit passou por uma grande reestruturação de suas operações. O amianto foi abandonado em definitivo, assim como a divisão de louças e metais sanitários; agora, a empresa se dedica às telhas e outras estruturas para telhados, mas usando materiais como fibrocimento.

O resultado começa a aparecer: a Eternit reportou lucro de R$ 63,5 milhões no quarto trimestre de 2020 e Ebitda de R$ 67 milhões; a dívida bruta está cada vez menor, encerrando o ano passado em R$ 66 milhões.

E assim como a Oi, a companhia também tem se recuperado na bolsa: as ações ON da Eternit (ETER3) acumulam ganhos de 83% desde o início do ano, sendo negociadas na faixa dos R$ 23,00.

Uma terceira empresa apontada como potencial vencedora do processo de recuperação é a construtora Viver. Ela também passou por intensa reestruturação de suas operações e já conseguiu reduzir bastante seu endividamento, embora ainda tenha alguns desafios pela frente.

Desde o início do processo, a Viver deixou as atividades de construção e incorporação de lado, passando a focar na gestão de ativos imobiliários. A dívida total gira ao redor de R$ 200 milhões, mas há um problema: a empresa ainda dá prejuízo e tem Ebitda negativo.

A própria geração de receita é bastante fraca: apenas R$ 16,6 milhões no quarto trimestre de 2020. Assim, se é verdade que a transformação operacional e a contenção do endividamento são boas notícias, também é verdade que a empresa está num estado de quase hibernação — o que deixa o cenário adiante mais incerto.

Em recuperação judicial

Se você chegou até aqui e estiver pensando em comprar ações dessas três companhias, é preciso ter em mente que há vários fatores de risco associados: em geral, papéis de empresas em recuperação judicial têm liquidez bastante baixa — a exceção, mais uma vez, é a Oi; além disso, num cenário de falência, os acionistas são os últimos da fila para receber alguma parcela da massa falida.

"Fazer operação com esse tipo de empresa não é para amadores, é preciso ter expertise em situações de crise", diz Salvatore Milanese, sócio-fundador da Pantalica Partners, especializada em gestão estratégica e processos de reestruturação corporativa. "Não especule o dinheiro da sua aposentadoria. É um investimento de potencial alto retorno, mas alto risco".

E, de fato, recuperação judicial é um processo vagaroso e que, muitas vezes, não tem final feliz. No começo de 2019, o Seu Dinheiro fez uma matéria parecida e, de lá para cá, não houve grandes mudanças no cenário.

Naquela lista, também eram 20 empresas, mas a Brasil Pharma teve a falência decretada e a Fibam foi deslistada da bolsa. OSX e GPC conseguiram voltar às operações normais.

Eternit, Gradiente, Hotéis Othon, Inepar, Lupatech, MMX, Oi, Refinaria Manguinhos, PDG, Pomifrutas, Sansuy, Saraiva, Tecnosolo, Teka, Viver e Wetzel seguem na mesma (a Pomifrutas teve a falência decretada, mas a questão ainda corre na Justiça); Bardella, Fertilizantes Heringer, João Fortes Engenharia e Renova Energia deram entrada no processo de 2019 para cá.

Milanese elenca alguns pontos fundamentais para identificar uma companhia em recuperação judicial que poderá ser bem-sucedida. São eles:

- Credibilidade do plano: é preciso que o planejamento seja realista e bem feito, traçando um roteiro plausível para a reestruturação da dívida e das operações;

- Viabilização de recursos: a venda de ativos e a obtenção de novas fontes de capital é essencial para que a situação financeira da empresa melhore — o plano, assim, deve fazer menção a essas questões;

- Transparência: uma empresa em recuperação judicial deve prestar contas à CVM de maneira periódica. Ainda assim, a comunicação aberta com os credores e potenciais investidores, independente do regulador, é vista como um bom sinal;

- Administração especializada em situações de crise: é preciso que a diretoria saiba conduzir a empresa nesse momento excepcional — em geral, a manutenção de executivos no alto escalão é vista com ressalvas.

Não brinque com fogo. Se quiser perder dinheiro, invista irracionalmente

Salvatore Milanese, da Pantalica Partners

Quanto ao comportamento das ações, o potencial de valorização num cenário em que a companhia consegue sair da recuperação judicial é bastante atrativo. Mas é necessário compreender que, por mais que a notícia seja excelente, os papéis dificilmente voltarão ao patamar de preço anterior ao processo.

E isso porque, ao atravessar uma recuperação, a empresa como um todo passa por uma mudança profunda. Peguemos a Oi como exemplo: antes, ela era uma gigante do setor de telecomunicações, com operações em telefonia móvel, fibra ótica, torres e diversas outras atividades. No entanto, boa parte desses ativos foi vendida.

Ou seja: o patamar de R$ 20,00 por ação visto em 2014 era adequado para a Oi de 2014 — uma empresa que não existe mais. A nova Oi será focada nos serviços de infraestrutura e fibra ótica, e o desafio é entender qual o valor dessa companhia reestruturada. Somente assim se saberá qual o preço justo dos papéis.

Essa é uma tarefa complexa e que costuma ser quase inviável para o investidor pessoa física. Por isso, um conselho final é: caso você se sinta inseguro com a ideia de comprar ações de empresas em recuperação judicial, busque a ajuda de especialistas. O risco, afinal, é grande — e nada melhor que contar com pessoas experientes nessa hora.

Dados de clientes da Centauro são expostos, em mais um caso de falha em sistemas de cibersegurança

Nos últimos 10 meses, foram reportados ao menos 5 grandes vazamentos de dados de clientes de empresas de varejo e de instituições financeiras

Ataque hacker: Prisão de suspeito confirma o que se imaginava; entenda como foi orquestrado o maior roubo da história do Brasil

Apesar de em muito se assemelhar a uma história de filme, o ataque — potencialmente o maior roubo já visto no país — não teve nada de tão sofisticado ou excepcional

CVM facilita registro e ofertas públicas para PMEs; conheça o novo regime para empresas de menor porte

A iniciativa reduz entraves regulatórios e cria regras proporcionais para registro e ofertas públicas, especialmente para companhias com receita bruta anual de até R$ 500 milhões

Cinco ações empatam entre as mais recomendadas para o mês de julho; confira quais são

Os cinco papéis receberam duas recomendações cada entre as 12 corretoras consultadas pelo Seu Dinheiro

Abrasca defende revisão das regras do Novo Mercado e rebate críticas sobre retrocesso na governança

Executivos da associação explicam rejeição às propostas da B3 e apontam custos, conjuntura econômica e modelo de decisão como fatores centrais

Ação da Klabin (KLBN11) salta até 4% na bolsa; entenda o que está por trás dessa valorização e o que fazer com o papel

Pela manhã, a empresa chegou a liderar a ponta positiva do principal índice da bolsa brasileira

Megaprojeto da Petrobras (PETR4) prevê aporte de R$ 26 bilhões em refino com participação da Braskem (BRKM5). Mas esse é um bom investimento para a estatal?

Considerando todos os recursos, o investimento no Rio de Janeiro ultrapassa os R$ 33 bilhões; à Braskem caberá R$ 4,3 bilhões para a ampliação da produção de polietileno

Câmara chama Gabriel Galípolo para explicar possível aval do Banco Central à compra do Master pelo BRB

Operação já foi aprovada pela Superintendência-Geral do Cade e agora aguarda autorização da autoridade monetária

Oi (OIBR3) entra com pedido de recuperação judicial para duas subsidiárias

Segundo o fato relevante divulgado ao mercado, o movimento faz parte do processo de reestruturação global do grupo

Roubo do século: Banco Central autoriza C&M a religar os serviços após ataque hacker; investigações continuam

De acordo com o BC, a suspensão cautelar da C&M foi substituída por uma suspensão parcial e as operações do Pix da fintech voltam ao ar nesta quinta-feira

Embraer (EMBR3) ganha ritmo: entregas e ações da fabricante avançam no 2T25; Citi vê resultados promissores

A estimativa para 2025 é de que a fabricante brasileira de aeronaves entregue de 222 a 240 unidades, sem contar eventuais entregas dos modelos militares

Banco do Brasil (BBAS3) decepciona de novo: os bancos que devem se sair melhor no segundo trimestre, segundo o BofA

A análise foi feita com base em dados recentes do Banco Central, que revelam desafios para alguns gigantes financeiros, enquanto outros reforçam a posição de liderança

WEG (WEGE3) deve enfrentar um segundo trimestre complicado? Descubra os sinais que preocupam o Itaú BBA

O banco alerta que não há gatilhos claros de curto prazo para retomada da queridinha dos investidores — com risco de revisões negativas nos lucros

Oi (OIBR3) propõe alteração de plano de recuperação judicial em busca de fôlego financeiro para evitar colapso; ação cai 10%

Impacto bilionário no caixa, passivo trabalhista explodindo e a ameaça de insolvência à espreita; entenda o que está em jogo

Exclusivo: Fintech afetada pelo ‘roubo do século’ já recuperou R$ 150 milhões, mas a maior parte do dinheiro roubado ainda está no “limbo”

Fontes que acompanham de perto o caso informaram ao Seu Dinheiro que a BMP perdeu em torno de R$ 400 milhões com o ataque cibernético; dinheiro de clientes não foi afetado

Gol (GOLL54) encerra capítulo da recuperação judicial, mas processo deixa marca — um prejuízo de R$ 1,42 bilhão em maio; confira os detalhes

Apesar do encerramento do Chapter 11, a companhia aérea segue obrigada a enviar atualizações mensais ao tribunal norte-americano até concluir todas as etapas legais previstas no plano de recuperação

Vale (VALE3) mais pressionada: mineradora reduz projeção de produção de pelotas em 2025, mas ações disparam 2%; o que o mercado está vendo?

A mineradora também anunciou que vai paralisar a operação da usina de pelotas de São Luís durante todo o terceiro trimestre

Natura começa a operar com novo ticker hoje; veja o que esperar da companhia após mudança no visual

O movimento faz parte de um plano estratégico da Natura, que envolve simplificação da estrutura societária e redução de custos

Casas Bahia (BHIA3): uma luz no fim do túnel. Conversão da dívida ajuda a empresa, mas e os acionistas?

A Casas Bahia provavelmente vai ter um novo controlador depois de a Mapa Capital aceitar comprar a totalidade das debêntures conversíveis em ações. O que isso significa para a empresa e para o acionista?

Empresas do Novo Mercado rejeitam atualização de regras propostas pela B3

Maioria expressiva das companhias listadas barra propostas de mudanças e reacende debate sobre compromisso com boas práticas corporativas no mercado de capitais; entenda o que você, investidor, tem a ver com isso.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP