O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Companhias nessa condição costumam ter ações baratas e que oferecem enorme potencial de ganho; os riscos, no entanto, são imensos

Uma das máximas do mundo dos investimentos é a de que quanto maior o risco, maior o retorno. E se há uma classe de ativos arriscada na bolsa, é a das ações de empresas em recuperação judicial — uma condição que, na maioria dos casos, antecede a falência.

Não são poucas as companhias de capital aberto que estão nesse estado: atualmente, 20 integrantes da bolsa encontram-se em situação financeira crítica. A mais famosa delas é a Oi, cujo processo se arrasta desde 2016 e já foi alvo de inúmeras contestações por parte dos credores.

Além da tele, há outras 19 empresas com ações negociadas na B3 que estão em recuperação judicial. São elas:

Todas essas ações têm um ponto em comum: sofreram um intenso processo de desvalorização desde o anúncio da recuperação judicial, passando a ser negociadas a uma fração do preço anterior.

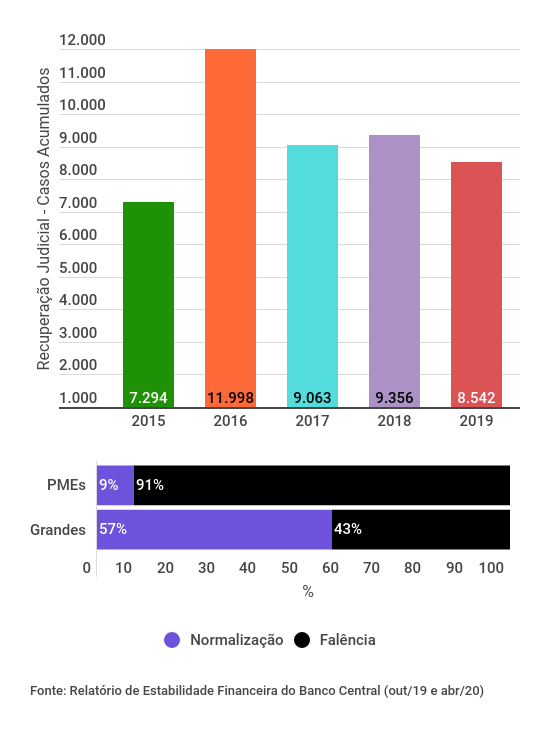

E essa queda brusca nos papéis é mais do que justificada: um levantamento do Banco Central mostra que, entre todas as pequenas e médias empresas que dão entrada num processo de recuperação, apenas 9% voltam a operar normalmente — o restante tem a falência decretada.

No caso das grandes empresas, os números são mais equilibrados: 57% das ocorrências são bem-sucedidas, enquanto 43% dão início ao processo falimentar. Vale lembrar, no entanto, que as grandes empresas são minoria no universo das recuperações judiciais.

Leia Também

Além disso, recuperações judiciais costumam ser demoradas: processos bem-sucedidos levam, em média, de dois a três anos; casos que terminam em falência tendem a durar de três a quatro anos, de acordo com o BC.

Ou seja: ações de empresas em recuperação judicial, por mais baratas que sejam, podem permanecer nesses patamares por um tempo prolongado. Mas isso não quer dizer que não haja casos com riscos mais controlados.

A decisão de comprar um papel com essas características passa por uma série de questões: em primeiro lugar, você precisa ter bastante tolerância a eventuais perdas; em segundo, deve ter a consciência de que tais ações podem ficar anos sem reagir; em terceiro, deve analisar a fundo as empresas, de modo a ter confiança numa eventual reestruturação.

E, de fato, na lista mencionada acima, há algumas companhias que se encontram em melhores condições que outras — mais uma vez, a Oi se destaca e parece estar bem encaminhada para a normalização. Vamos falar sobre esses casos em breve.

Antes de mais nada, é importante entender exatamente o que é o processo de recuperação judicial — e as razões que levam uma empresa a acionarem esse mecanismo.

Assim como uma pessoa pode contrair dívidas no banco para comprar imóveis ou outros bens, uma empresa pega dinheiro emprestado para financiar seu crescimento. Num cenário ideal, os compromissos são quitados conforme as normas contratuais. Mas e se, por qualquer razão, esses vencimentos não forem cumpridos?

Num cenário como esse, uma pessoa comum entraria em contato com o banco e tentaria renegociar essa dívida. Uma empresa, no entanto, costuma ter múltiplos credores, e é pouco provável que se consiga firmar acordo com cada um deles. É aí que a Justiça entra em cena.

"A recuperação judicial é um processo que protege a companhia e impede que os credores tentem atacar seus ativos. Isso permite que as dívidas sejam renegociadas e dá a oportunidade de a empresa criar um plano de pagamento", explica Giuliano Colombo, sócio do Pinheiro Neto Advogados.

Quando uma empresa dá entrada num pedido de recuperação judicial, todo um cronograma é disparado: é preciso apresentar o plano num período de 60 dias; em sequência, os credores tem outros 30 dias para apresentar objeções — e, normalmente, são várias.

Nesse caso de desacordo entre as partes, é convocada uma assembleia de credores para votar a aprovação do plano de recuperação judicial. Inicialmente, o prazo de blindagem das empresas é de 180 dias, podendo ser prorrogado por igual período.

"Simplificando a questão: a maior parte das recuperações judiciais têm como objetivo fazer a dívida caber na empresa", diz Thomas Felsberg, fundador da Felsberg Advogados. "Se a dívida não cabe, ela não consegue pagar e dá início ao processo para reestruturar os vencimentos".

O plano em si costuma recorrer a alguns mecanismos para permitir o pagamento das dívidas da empresa. Alongamentos de prazo e proposta de desconto são ferramentas comuns, assim como eventuais capitalizações para aumentar a capacidade financeira da companhia.

O objetivo é o mesmo: fazer uma empresa insolvente ficar solvente

Thomas Felsberg, da Felsberg Associados

Dito isso: como saber quais empresas em recuperação judicial têm mais chances de uma reestruturação bem-sucedida?

Conforme já foi dito, a Oi é a empresa que aparece mais bem posicionada nesse grupo. Após anos de disputas com os credores e inúmeros ajustes no plano de recuperação, a companhia finalmente conseguiu avançar com seu programa de venda de ativos, levantando caixa para fazer frente às obrigações financeiras.

Veja o que a Oi já conseguiu negociar nos últimos meses:

São cifras que impressionam, tanto pelo volume quanto pela rapidez com que foram fechadas. Ainda assim, vale lembrar que, ao fim de 2020, a dívida líquida da Oi girava em torno de R$ 22 bilhões.

A percepção de que a recuperação judicial está caminhando bem e de que a companhia finalmente começa a ver a luz no fim do túnel já é refletida nas bolsa: os papéis PN (OIBR4), que há um ano valiam menos de R$ 1,00, agora já aparecem na casa de R$ 2,40 — em maio de 2014, antes do início do processo, as ações eram negociadas acima de R$ 20,00.

Entre os bancos, a confiança em relação ao futuro da Oi também parece crescer. Veja abaixo as recomendações e preços-alvos de cinco grandes casas de análise para as ações PN da companhia:

| INSTITUIÇÃO | RECOMENDAÇÃO | PREÇO-ALVO |

| Bradesco BBI | Compra | R$ 3,40 |

| BTG Pactual | Compra | R$ 3,10 |

| UBS | Compra | R$ 3,00 |

| HSBC | Compra | R$ 2,35 |

| Santander | Neutro | R$ 2,30 |

Além da Oi, poucas empresas são apontadas por analistas e especialistas como possíveis candidatas a investimento. A mais citada é a Eternit, que entrou com pedido de recuperação judicial em 2018.

O caso da Eternit é emblemático: tradicional fabricante de telhas e caixas d'água de amianto, a companhia viu suas receitas minguarem conforme a exploração do produto — um composto químico cancerígeno — foi sendo proibida pelos governos estaduais. A hesitação em abandonar a matéria-prima colocou a empresa numa situação financeira delicada.

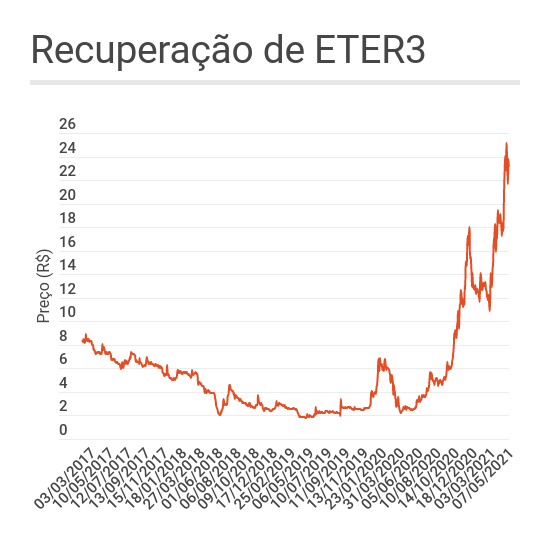

Mas, desde que a recuperação judicial teve início, a Eternit passou por uma grande reestruturação de suas operações. O amianto foi abandonado em definitivo, assim como a divisão de louças e metais sanitários; agora, a empresa se dedica às telhas e outras estruturas para telhados, mas usando materiais como fibrocimento.

O resultado começa a aparecer: a Eternit reportou lucro de R$ 63,5 milhões no quarto trimestre de 2020 e Ebitda de R$ 67 milhões; a dívida bruta está cada vez menor, encerrando o ano passado em R$ 66 milhões.

E assim como a Oi, a companhia também tem se recuperado na bolsa: as ações ON da Eternit (ETER3) acumulam ganhos de 83% desde o início do ano, sendo negociadas na faixa dos R$ 23,00.

Uma terceira empresa apontada como potencial vencedora do processo de recuperação é a construtora Viver. Ela também passou por intensa reestruturação de suas operações e já conseguiu reduzir bastante seu endividamento, embora ainda tenha alguns desafios pela frente.

Desde o início do processo, a Viver deixou as atividades de construção e incorporação de lado, passando a focar na gestão de ativos imobiliários. A dívida total gira ao redor de R$ 200 milhões, mas há um problema: a empresa ainda dá prejuízo e tem Ebitda negativo.

A própria geração de receita é bastante fraca: apenas R$ 16,6 milhões no quarto trimestre de 2020. Assim, se é verdade que a transformação operacional e a contenção do endividamento são boas notícias, também é verdade que a empresa está num estado de quase hibernação — o que deixa o cenário adiante mais incerto.

Se você chegou até aqui e estiver pensando em comprar ações dessas três companhias, é preciso ter em mente que há vários fatores de risco associados: em geral, papéis de empresas em recuperação judicial têm liquidez bastante baixa — a exceção, mais uma vez, é a Oi; além disso, num cenário de falência, os acionistas são os últimos da fila para receber alguma parcela da massa falida.

"Fazer operação com esse tipo de empresa não é para amadores, é preciso ter expertise em situações de crise", diz Salvatore Milanese, sócio-fundador da Pantalica Partners, especializada em gestão estratégica e processos de reestruturação corporativa. "Não especule o dinheiro da sua aposentadoria. É um investimento de potencial alto retorno, mas alto risco".

E, de fato, recuperação judicial é um processo vagaroso e que, muitas vezes, não tem final feliz. No começo de 2019, o Seu Dinheiro fez uma matéria parecida e, de lá para cá, não houve grandes mudanças no cenário.

Naquela lista, também eram 20 empresas, mas a Brasil Pharma teve a falência decretada e a Fibam foi deslistada da bolsa. OSX e GPC conseguiram voltar às operações normais.

Eternit, Gradiente, Hotéis Othon, Inepar, Lupatech, MMX, Oi, Refinaria Manguinhos, PDG, Pomifrutas, Sansuy, Saraiva, Tecnosolo, Teka, Viver e Wetzel seguem na mesma (a Pomifrutas teve a falência decretada, mas a questão ainda corre na Justiça); Bardella, Fertilizantes Heringer, João Fortes Engenharia e Renova Energia deram entrada no processo de 2019 para cá.

Milanese elenca alguns pontos fundamentais para identificar uma companhia em recuperação judicial que poderá ser bem-sucedida. São eles:

Não brinque com fogo. Se quiser perder dinheiro, invista irracionalmente

Salvatore Milanese, da Pantalica Partners

Quanto ao comportamento das ações, o potencial de valorização num cenário em que a companhia consegue sair da recuperação judicial é bastante atrativo. Mas é necessário compreender que, por mais que a notícia seja excelente, os papéis dificilmente voltarão ao patamar de preço anterior ao processo.

E isso porque, ao atravessar uma recuperação, a empresa como um todo passa por uma mudança profunda. Peguemos a Oi como exemplo: antes, ela era uma gigante do setor de telecomunicações, com operações em telefonia móvel, fibra ótica, torres e diversas outras atividades. No entanto, boa parte desses ativos foi vendida.

Ou seja: o patamar de R$ 20,00 por ação visto em 2014 era adequado para a Oi de 2014 — uma empresa que não existe mais. A nova Oi será focada nos serviços de infraestrutura e fibra ótica, e o desafio é entender qual o valor dessa companhia reestruturada. Somente assim se saberá qual o preço justo dos papéis.

Essa é uma tarefa complexa e que costuma ser quase inviável para o investidor pessoa física. Por isso, um conselho final é: caso você se sinta inseguro com a ideia de comprar ações de empresas em recuperação judicial, busque a ajuda de especialistas. O risco, afinal, é grande — e nada melhor que contar com pessoas experientes nessa hora.

Nova gigante nasce com escala bilionária e mira Novo Mercado — mas o que muda para Rede D’Or, Fleury e Mater Dei?

Qualquer melhora na bolsa depende do sucesso da Qualicorp em conseguir se reerguer. “Continuamos a acreditar que a performance da ação está firmemente conectada ao sucesso do seu plano de turnaround”, escreve o BTG Pactual.

Banco separa ativos de saúde via IPO reverso da Odontoprev e aposta que mercado vai reprecificar a “joia escondida” no balanço

O catálogo da Warner Bros inclui franquias icônicas como “Harry Potter”, “Game of Thrones”, e personagens da DC Comics como Batman e Superman

Banco une operadora, hospitais, clínicas e participação no Fleury em um ecossistema de R$ 52 bilhões de receita — e já nasce mirando governança premium na bolsa

Dona da bolsa brasileira lucra R$ 1,4 bilhão no período, com crescimento em todos os segmentos

Remuneração será igual para ações ordinárias e preferenciais, com pagamento até 31 de agosto de 2026

Banco reconhece que a companhia mantém disciplina de custos e forte execução operacional, mas chama atenção para uma dinâmica perigosa para as ações

Balanço melhor que o esperado traz alívio aos investidores, mas projeções mais fracas para o início de 2026 limitam o otimismo

Com um caminhão de dívidas vencendo em 2025, o Pão de Açúcar (PCAR3) tenta alongar compromissos enquanto cortar custos. Mercado se pergunta se isso será o bastante

A empresa de saneamento possui 37% de participação de mercado no setor privado e tem como sócios a companhia Equipav, Itaúsa e o fundo soberano de Singapura

A agência de crédito elevou o rating da Azul de ‘D’ para ‘B-’, que ainda mantém a empresa em grau especulativo; entenda o que mudou

Depois de tentar deixar subsidiárias de fora da RJ da holding, pedido foi ampliado a atinge a Fictor Alimentos — movimento que expõe fragilidades operacionais e reacende dúvidas sobre a autonomia da companhia aberta

Caso não exerçam a preferência de compra das novas ações, acionistas devem sofrer diluição relevante na participação acionária no capital social total do BRB.

A queridinha do mercado no segmento de saúde teve um terceiro trimestre espetacular, o melhor desde seu IPO em dezembro de 2020, o que jogou as expectativas para cima

Após cortar payout de dividendos, banco busca alongar dívida híbrida e aliviar pressão sobre os índices até 2027

Companhia elétrica leva distribuição total de 2025 a R$ 1,37 bilhão, equivalente a 55% do lucro ajustado

Durante painel do BTG Summit 2026, os executivos dizem que a nova onda tecnológica não é opcional, e já está redesenhando modelos de negócio e geração de receita

Banco digital encerrou o quarto trimestre de 2025 com um lucro recorde de US$ 895 milhões; veja os destaques

Executivos do banco espanhol prometem recuperar rentabilidade até 2028 e reduzir índice de eficiência para competir com os novos players