O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Estes produtos vão continuar oferecendo bons retornos, mas estão longe do alcance do pequeno investidor, que pode optar por ações de transmissoras de energia

Uma das coisas que eu mais gosto no mercado financeiro é que existe uma infinidade de formas de se ganhar dinheiro.

Tem quem lucre vendendo a descoberto ações de companhias caras; tem quem goste de aproveitar assimetrias relativas fazendo long & short; tem quem prefira o básico, comprando ações de empresas premium ou então aqueles que gostem da estratégia de comprar ações boas e baratas, conhecida como value investing.

O mercado não tem preconceitos e, certamente, existe muita gente se aproveitando das táticas acima.

Mas existe uma outra estratégia que ganha de todas essas na preferência dos investidores.

Eu tenho certeza que se fizéssemos uma enquete, a vencedora na preferência dos investidores seria a estratégia focada em comprar boas ações pagadoras de dividendos.

Afinal de contas, quem é que não gosta de uma fonte de renda recorrente pingando na própria conta mensalmente, trimestralmente ou pelo menos uma vez por ano?

Leia Também

Infelizmente, como você deve ter visto nos últimos dias, a proposta de Reforma Tributária pode acabar aumentando de maneira relevante o imposto sobre dividendos, o que tende a reduzir a atratividade dessa estratégia.

Pensando nesse problema que pode afetar milhares de investidores, hoje eu resolvi trazer duas oportunidades muito pouco conhecidas no setor de energia, que pagam dividendos recorrentes elevados e isentos de IR e que não entrarão nas novas regras de tributação propostas pelo governo – ou seja, tudo indica que permanecerão isentas.

A parte ruim é que eles não estão disponíveis para investidores comuns – logo falaremos sobre isso.

Os FIP-IEs são fundos formados com o objetivo de investir em ativos de infraestrutura – podem ser ativos de energia, transporte, telecomunicações, saneamento, etc.

Como eu já disse, é muito importante mencionar que as pessoas físicas que investem em um FIP-IE não pagam imposto de renda nem sobre os rendimentos (dividendos) nem sobre o ganho de capital.

Além disso, esses fundos acabaram ficando de fora das mudanças propostas pelo Ministério da Economia, o que indica que seus investidores Pessoa Física continuarão isentos mesmo com a aprovação do texto na Câmara e no Senado.

Um desses fundos é o Vinci Energia (VIGT11), que distribuiu R$ 7,50 de rendimento por cota em 2021 e tem uma previsão de distribuir pelo menos mais cerca de R$ 8,00 por cota referente ao exercício atual.

Com a cota negociada em R$ 81 atualmente, chegamos a um dividend yield estimado de 9,87% para 2021 (líquido de impostos), nada mau!

Dividend Yield = R$ 8,00/R$ 81,00 = 9,87%

Lembrando que além de serem de longo prazo, os contratos dos ativos de transmissão e geração eólica do fundo também contam com reajustes periódicos para que suas receitas subam de acordo com a inflação.

Isso quer dizer que se a escalada da inflação continuar forçando o Banco Central a aumentar a taxa Selic, a distribuição de rendimentos (e o yield) também acaba subindo lá na frente, já que seus ativos começam a receber mais.

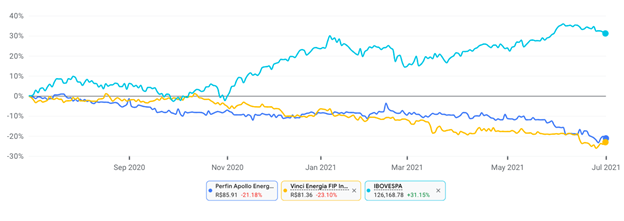

Por essas características, gostamos tanto do Vinci Energia (VIGT11) como do Perfin Apollo (PFIN11), especialmente depois da desvalorização de ambos nos últimos meses.

Mas antes que você abra o homebroker da sua corretora para comprar cotas e esperar ansiosamente pelos rendimentos isentos pingarem na sua conta, saiba que, infelizmente, essa não é uma oportunidade ao alcance de qualquer investidor.

Segundo as regras do nosso mercado de capitais, as cotas dos FIPs (e aqui entram todos os fundos de participação, não apenas os de infraestrutura) podem ser compradas apenas por investidores qualificados.

Isso quer dizer que apenas podem comprar cotas investidores que possuam mais de R$ 1 milhão investidos ou que possuam certificações aprovadas pela CVM (como o CNPI, por exemplo).

Para ser bem sincero, eu não concordo muito com essa restrição.

A intenção é até boa: proteger investidores "desavisados" do investimento em ativos arriscados, muitas vezes em fase pré-operacional e que têm pouquíssimas chances de vingar.

Mas isso também traz como consequência uma série de outros problemas. O primeiro deles é a conclusão equivocada de que um investidor que não possui R$ 1 milhão não teria discernimento suficiente para decidir o que é um bom investimento.

Nem preciso dizer o quanto isso é errado, né?

Um outro ponto relevante é que, ao mesmo tempo que a regulação impede o investimento de pessoas comuns em FIPs que têm o objetivo de comprar ativos arriscados, essa mesma regra também impede pessoas comuns de investirem em fundos como o da Vinci Energia, que possui ativos 100% operacionais no portfólio, com receitas estáveis, contratos de longo prazo atrelados à inflação e que chegam a ter vencimentos superiores a 2040 – certamente um perfil de investimento muito mais conservador do que a maioria das ações ou outras estratégias alavancadas mirabolantes disponíveis para qualquer um fazer nas corretoras por aí.

Eu realmente espero que as regras mudem em algum momento e que os FIP-IEs alcancem uma popularidade similar ao que vimos acontecer com os fundos imobiliários nos últimos anos.

Isso não seria bom apenas para o mercado de capitais e para os investidores, mas para o próprio país, que é quem mais se beneficia do aumento do número de investidores na infraestrutura local.

Se você ainda não tem condições de comprar cotas de FIP-IE, não desanime. No mercado de ações é possível comprar ações de companhias com um perfil parecido, sem o impedimento de precisar ser um investidor qualificado.

É o caso das companhias mais focadas no segmento de transmissão: TRPL4, ALUP11, TAEE11. Além de boas pagadoras de dividendos, elas não sofrem com riscos de volume nem de preços energia, já que suas receitas dependem apenas da disponibilidade das linhas e os contratos são corrigidos pela inflação.

O texto da Reforma Tributária como está hoje atrapalha um pouco essas empresas, mas julgamos que o recuo recente serviu para re-equilibrar o risco vs retorno delas.

Gostamos de todas, mas por causa não só dos elevados dividendos como também de um bom potencial de valorização, uma em especial acabou merecendo a posição de número um no ranking do Vacas Leiteiras, série da Empiricus focada em ações de companhias boas pagadoras de dividendos, mas que também carregam um bom potencial de valorização para que você consiga lucrar das duas maneiras.

Se quiser conhecer mais sobre a série, deixo aqui o convite.

O ambiente de incerteza já pressiona diversos ativos globais, contribui para a elevação dos rendimentos de títulos soberanos e amplia os riscos macroeconômicos

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais