O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois do esperado ciclo de crescimento global, há dúvidas sobre o desempenho das grandes empresas produtoras de matérias-primas

Chegamos ao nosso primeiro encontro do segundo semestre e nada mais justo do que revisar uma de minhas principais teses dos últimos 12 meses, o posicionamento em commodities.

Mas não se enganem, o ano ainda é 2021 e seguimos contando com a continuidade da recuperação da economia global, em paralelo à normalização pós-pandemia diante da reabertura dos países.

Em outras palavras, o que aconteceu com os Estados Unidos, acontecerá com a Europa e, em um segundo momento, com as mais diversas localidades, como o Brasil – apesar de estarmos com restrições já mais relaxadas, as medidas de distanciamento social ainda estão de pé.

Porém, há um natural processo de saturação depois de um grande repique de crescimento como o verificado. Isto é, há um arrefecimento dos indicadores econômicos depois da retomada.

Logo, apesar de a temática inflacionária ainda ser algo quente, o mercado parece crente na tese do Banco Central americano de que ela é mais transitória do que estrutural.

Neste sentido, o segundo semestre deverá guardar mais debate sobre o início do “tapering” dos EUA, ou o processo de redução de compra de ativos, do que de temor inflacionário.

Leia Também

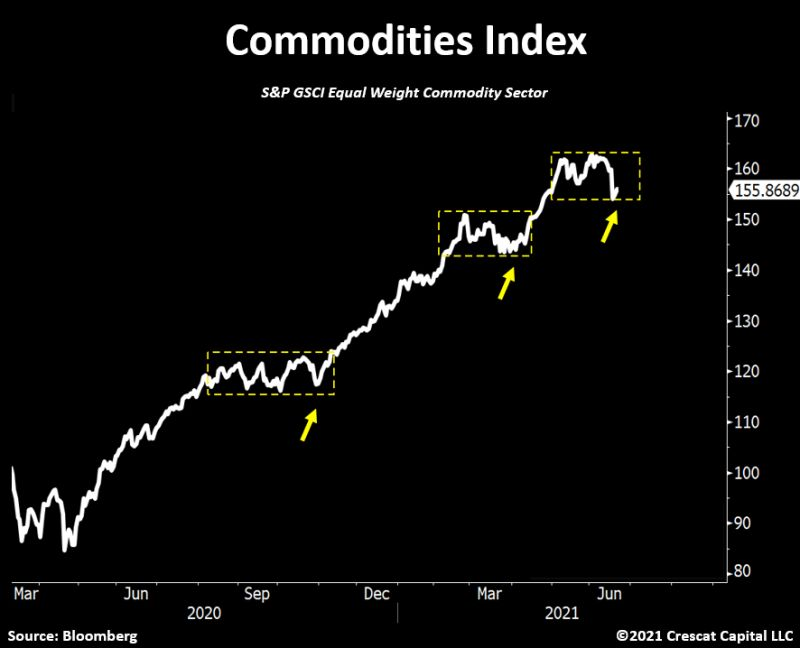

Em sendo o caso, se houver uma acomodação da atividade e uma queda da inflação implícita nas taxas, podemos começar a ter uma desaceleração nos preços das commodities. Este movimento, inclusive, já pôde ser verificado nas últimas semanas, com congestão e parcial correção do patamar de preços.

Note que, de alguns meses para cá, houve um considerável frenesi nos preços das commodities. Não é para menos; afinal, desde a crise da Zona do Euro, o mercado global de matérias-primas enfrentou um grande bear market.

Em 2020, com as revisões de expectativas de demanda no pós-pandemia, os preços ganharam grande tração, alcançando patamares elevadíssimos em um curto espaço de tempo.

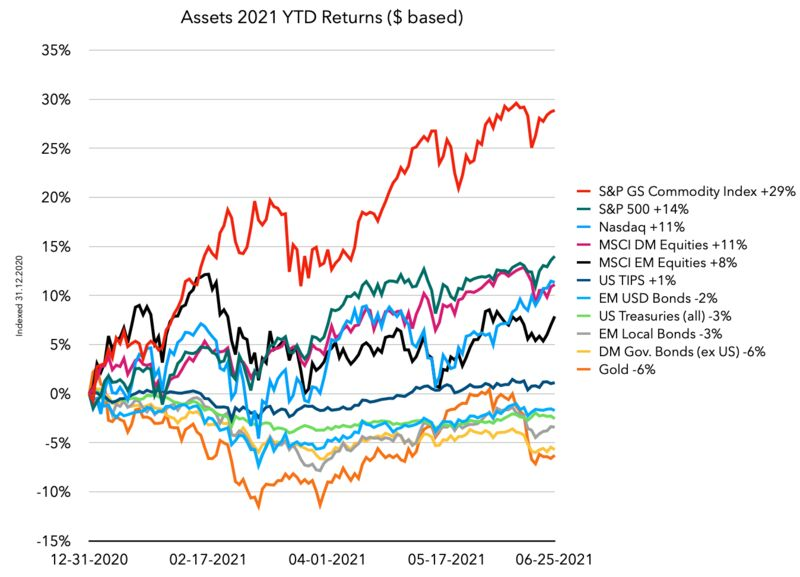

Dessa forma, a mudança de 2021 em direção a ativos inflacionários permaneceu viva e bem. Crucialmente, as commodities, uma das classes de ativos mais sensível à inflação, teve o melhor desempenho.

No acumulado do ano, as commodities estão subindo algo como 29%, principalmente devido à escassez física e aos carregamentos estatísticos positivos resultantes dos setores relacionados à energia e agricultura.

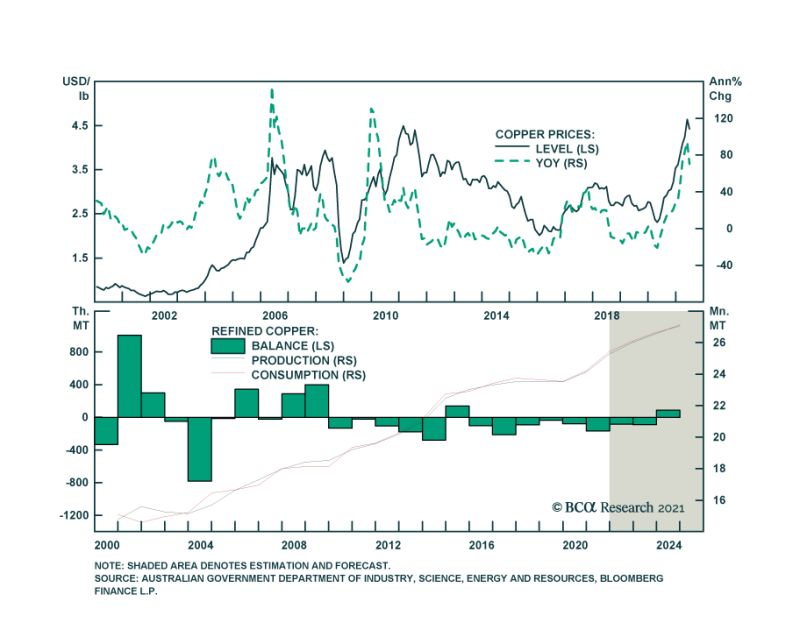

Hoje, porém, com a correção recente, os mercados de commodities industriais, como petróleo e metais básicos, em particular, estão entrando em uma fase volátil, que será caracterizada por movimentos bruscos de preços à medida que os estoques são reduzidos para acomodar a demanda que está ultrapassando a oferta.

No curto prazo, os desequilíbrios nos mercados de petróleo podem ser resolvidos em um horizonte relativamente curto, principalmente com a Opep+ liberando capacidade ociosa em um intervalo de 3 a 4 meses para acomodar a demanda mais alta, de modo que os preços altos não destruam a demanda.

Os produtores de metais básicos, por sua vez, terão mais dificuldade em encontrar o suprimento necessário para acompanhar a demanda, mas isso pode ser feito no próximo ano, sem que os preços cheguem ao ponto em que ocorra a destruição da demanda.

Meu parecer é de que o equilíbrio dos riscos é decididamente positivo quando falamos de fluxos de caixa derivado da venda de commodities.

A maior volatilidade apresentará oportunidades para investir no mercado de commodities para os próximos 6 a 12 meses, considerando que o investimento será feito nas melhores empresas do setor, nas quais mesmo havendo uma correção de preços, poderemos ter ainda assim uma alta das ações – preços acima da curva de custos.

Por isso, ainda entendemos que no segundo semestre cabe a exposição às commodities, mas agora de maneira mais seletiva do que antes. Na Empiricus, trabalho com Felipe Miranda, estrategista-chefe da casa, e pesquisamos diariamente os melhores nomes, no Brasil e no mundo, para criarmos uma posição responsável neste mercado.

Convido a todos os que leram até aqui e se interessaram a conferir nossa série best-seller, "Palavra do Estrategista", na qual tratamos dos melhores tipos de investimentos para os mais variados perfis de investidor.

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje