O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Vivemos um “novo ciclo das commodities”, com minério de ferro e carvão batendo sucessivas máximas. E a Vale ainda pode se beneficiar deste momento

Para os amantes de literatura ou de cinema, é difícil ler o título acima e não associá-lo de imediato com o livro de Richard Llewellyn, publicado 1939, ou com o filme de John Ford, de 1941. "Como Era Verde o Meu Vale" é uma obra icônica da primeira metade do século XX, tendo servido de referência para as demais produções que seguiram a história.

A trama conta os problemas de uma comunidade de mineradores que enfrenta os males do desemprego, dos baixos salários e das péssimas condições de trabalho. A mineração tratada, porém, deriva do carvão, não do ferro, tema que pretendo abordar com maior ênfase.

De todo modo, vivemos atualmente no que muitos têm chamado de o "novo ciclo das commodities" – em alguns casos, até ponderam a chance de um “super ciclo” para as matérias-primas.

Com isso, vemos os minérios, como carvão e ferro, batendo sucessivas máximas. Apesar da recente correção marginal verificada no final da semana passada, não é segredo para ninguém que as commodities vêm subindo com força desde o último trimestre do ano passado, seguindo as expectativas de recuperação econômica ao redor do mundo.

Ontem mesmo, na segunda-feira (17), as commodities tiveram mais um forte dia de alta, com minério de ferro subindo 4,30%.

Enquanto os preços seguem subindo, os investidores começam a se perguntar se ainda valeria a pena se posicionar em nomes como Vale e similares, uma vez que a alta já teria acontecido.

Leia Também

Para já responder essa questão: sim, ainda vale muito se posicionar em Vale (VALE3).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Muitas gestoras têm resumido bem a ideia geral para o momento atual: compre fluxos de caixa no presente. A ideia aqui é que os preços das commodities não precisam continuar subindo para que as empresas do setor se beneficiem do momento.

Aliás, pelo contrário, alguns preços, como o do minério de ferro, podem muito bem cair, voltando para um patamar entre US$ 100 e US$ 150 por tonelada, e ainda assim teríamos uma oportunidade gigante de Vale.

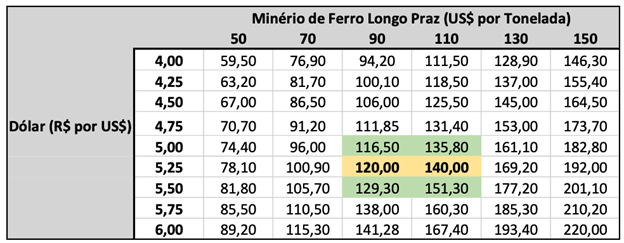

Com um dólar atualmente na casa dos R$ 5,25 e com uma expectativa de longo prazo para o minério em torno de US$ 100, ainda teríamos um potencial em vale que chegaria em algo em torno de R$ 116,50 por ação a R$151,30 - isto sem considerar o minério de ferro no patamar distorcido verificado hoje.

Assim, entendo que Vale ainda possa buscar por baixo algo como R$ 134, o que resultaria em 20% dos patamares atuais.

O motivo?

A Vale oferece um fluxo de caixa livre ao acionista superior a 20% para os próximos 12 meses, negociando a pouco mais de 3 vezes EV/Ebitda e sem dívida. A consequência dessa combinação é a geração de um absurdo de fluxo de caixa, que ainda ganha com o patamar distorcido corrente do preço do minério – a empresa pode travar os seus contratos com um minério neste patamar e garantir uma rentabilidade enorme.

Claro, o caminho não será linear.

Teremos alguns sustos, como no final da semana passada, com alguma possível correção do minério de ferro na China. Contudo, como já argumentei, o minério de ferro não precisa estar no patamar atual para Vale ser uma posição importante em uma carteira de ações.

Fundada em 1942, a Vale é uma das maiores mineradoras do Brasil e do mundo, sendo líder na produção de minério de ferro e pelotas de minério de ferro. Inclusive, o minério de sua maior operação, Carajás (PA), é considerado o de melhor qualidade do mundo. A companhia é a maior produtora mundial de níquel também.

Adicionalmente, ela produz minério de manganês, carvão térmico e metalúrgico, ferroligas, cobre e subprodutos como ouro, prata e cobalto. Além da mineração, a Vale ainda atua em logística, energia e siderurgia. A empresa tem projetos de exploração em busca de locais que abriguem novas reservas minerais.

Argumenta-se que o desconto de Vale derive dos problemas encontrados na mineradora por conta de suas barragens, mas entendo que exista um desconto em demasia aqui.

Alinhado com as questões de ESG (ou Environmental, Social, and Corporate Governance, usada para se referir às práticas ambientais, sociais e de governança de um negócio), temos visto o management adotando medidas importantes para corrigir a trajetória da empresa até então.

Em outras palavras, desde o ocorrido, a Vale tem promovido mudanças significativas em sua estrutura de governança corporativa. Além de indenizações, a Vale também está reestruturando totalmente a forma como trata os rejeitos e como administra as suas barragens, modernizando seu modelo operacional.

Foram criados, assim, comitês executivos com o propósito de monitorar as barragens, buscando trazer mais segurança e mitigar possíveis riscos — operacionais, geotécnicos, de compliance, estratégicos, financeiros e cibernéticos.

A “descaracterização”, que consiste no processo de encerramento definitivo do uso de uma barragem, e o “beneficiamento a seco” são outras medidas para evitar desastres como os recentes.

Por isso, entendo que o pior já tenha ficado para trás.

A dinâmica vigente das matérias-primas deverá proporcionar mais dias de reflation trade, em que o mercado procure por casos de crescimento, receoso de que a inflação venha a forçar juros mais altos e penalize os fluxos de caixa esticados no futuro distante, e vai comprar a velha economia, como siderurgia, mineração e bancos.

Gosto muito de commodities para o momento atual, a segunda etapa do bull market iniciado em março do ano passado, depois do grande sell-off proporcionado pela pandemia.

Para agora, fluxos de caixa como os que a Vale oferece parecem ser a oportunidade chave para surfar os mercados nos próximos 12 meses, pensando sempre sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Se você se interessou por essa alternativa, precisa conferir as ideias de Felipe Miranda, estrategista-chefe da Empiricus. Desde o segundo trimestre do ano passado ele vem antecipando este ciclo com Vale e poucos estrategistas estão tão por dentro da tese quanto ele.

Em sua série best seller, Palavra do Estrategista, Felipe apresenta suas melhores ideias para os mais diferentes perfis de investidores. Se você se interessa por Vale, precisa conferir o conteúdo dele o quanto antes, de modo a não perder futuras oportunidades no ciclo atual.

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior