O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Se o ouro performa muito bem em períodos de inflação elevada, ele também performa bem em momento de inflação baixa; veja por quê

O ouro não para de subir. Continua batendo máximas subsequentes e já ultrapassa a marca de US$ 1.810,00 a onça troy. No passado, lá atrás, reforcei diversas vezes sobre a necessidade imperativa de se ter ouro. Mais notadamente, ainda em fevereiro de 2020, trouxe para os leitores da coluna os motivos para nos assentarmos em metais preciosos com uma parcela de 5% a 10% do patrimônio financeiro investido.

Existem fatores estruturais muito fortes hoje que apontam para um mundo deflacionário. Estou falando da demografia e da tecnologia. No primeiro, a população mais velha tem uma preferência cada vez maior em poupar e em postergar consumo, aliviando pressões na demanda presente e jogando a inflação para baixo. No segundo, por sua vez, a tecnologia possibilita produções de custo cada vez mais reduzido, levando tal impacto para os preços, de modo a jogá-los para baixo. Vivemos em um mundo deflacionário.

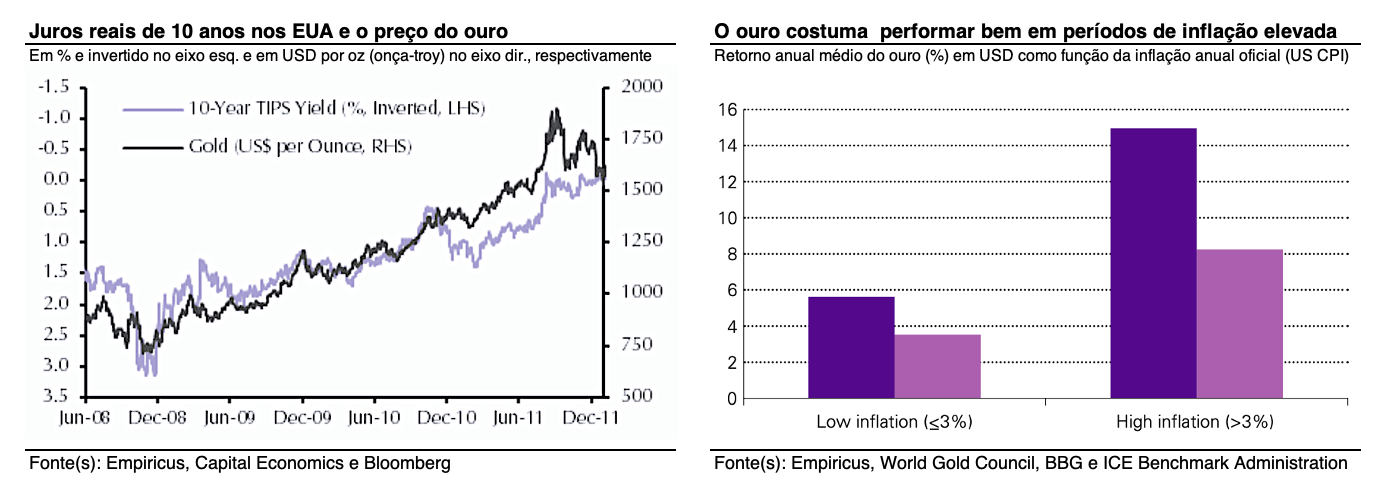

Em geral, o ouro costuma performar bem em momento de alta da inflação, uma vez que, por ser a mais clássica reserva de valor, os agentes costumam alocar recursos no ouro em momentos de inflação elevada. Ora, se o mundo é deflacionário, então não deveríamos naturalmente gostar cada vez menos de ouro?

Negativo. Aí que entra a coisa interessante.

Se o ouro performa muito bem em períodos de inflação elevada, ele também performa bem em momento de inflação baixa. Isso porque, como o mundo é deflacionário, as autoridades monetárias têm estímulo para jogar as taxas de juro para baixo, de modo a tentar engajar a economia.

Historicamente, o ouro é negativamente correlacionado com o juros real de 10 anos nos EUA, uma vez que, com juros cadentes, mais vale deixar dinheiro parado em ouro, cotado internacionalmente e sujeito a fluxo positivo (oferta e demanda), do que alocar dinheiro pagando juros negativo, como já acontece em muitos lugares do mundo.

Leia Também

Além disso, vivemos uma época em que, por mais que haja forças deflacionárias, também passamos por uma elevada e sem precedentes expansão da base monetária em âmbito global, provocando uma distorção dos ativos financeiros e uma atual injeção infinita de liquidez - grande oferta de moeda (vide Teoria Monetária Moderna).

No limite, se há infinita expansão monetária (Quantitative Easing - QE ao redor do mundo), podemos falar que as moedas valerão cada vez menos, em um processo de curva quase que assíntota. Resultado? Inflação.

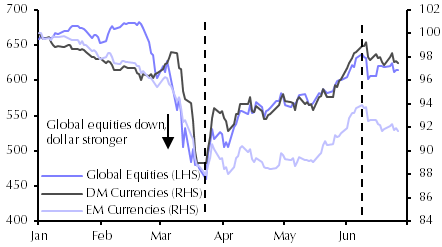

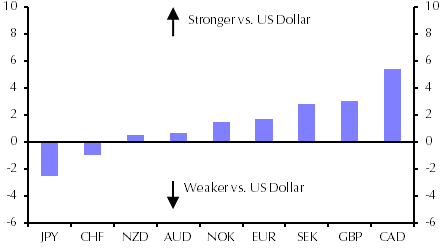

Ou seja, vivemos um momento que aparenta ser inexoravelmente positivo para o ouro em diversos sentidos. Já podemos ver sinais de fraqueza no dólar ao redor do mundo quando o comparamos com outras moedas. Provavelmente, o rali do DXY acabou e pode começar a ser um novo momento para as moedas consideradas fortes.

Como se não bastasse, fazia tempo que não era tão convidativo manter posições protetivas no portfólio, como ouro e moedas fortes (dólar, franco suíço, iene…). Note abaixo a desproporcionalidade entre ações de tecnologia (growth) e ações regulares (value/fundamento).

Por conta da expansão de liquidez e falta de fundamentos no presente, os agentes foram em peso para growth - se não tem value, vamos para crescimento. O problema é o crowded trade gerado pelos fenômenos de TINA e FOMO. Medo de bolha faz com que agentes procurem proteções. O ouro acaba sendo uma solução bem evidente.

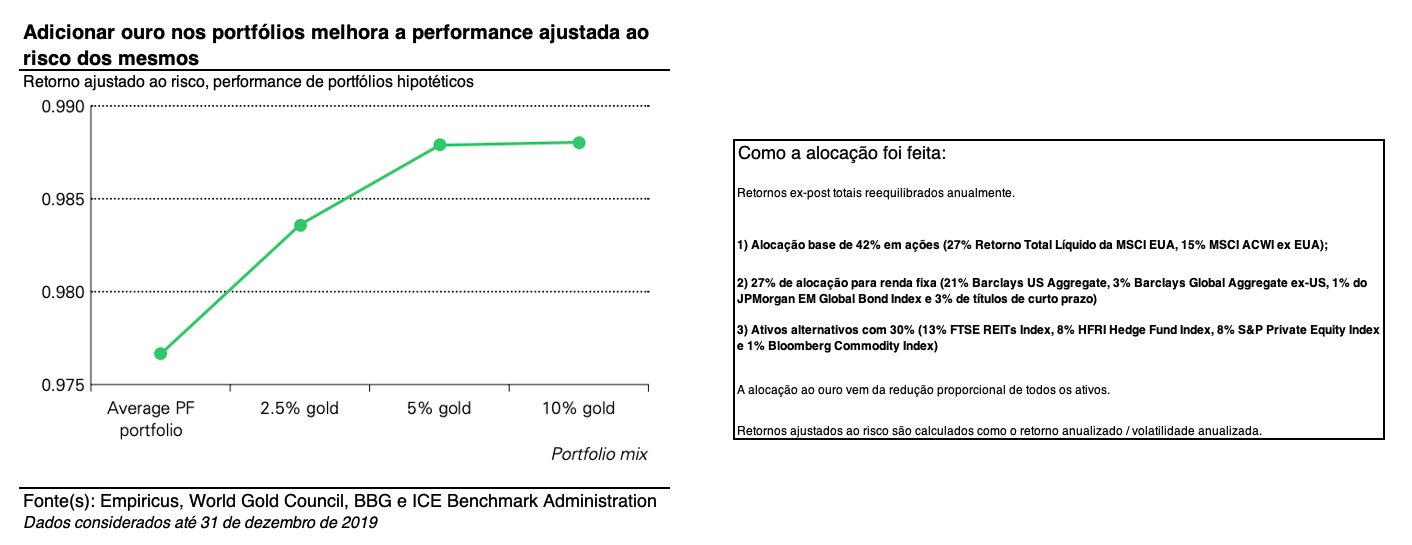

Por fim, mas não menos importante, existem dados que provam o benefício de se manter ouro em proporções controladas dentro do portfólio. Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

A presença do metal, quando bem cadenciada, acaba equilibrando e tornando mais atrativa a relação de risco e retorno do portfólio. Abaixo, como já falei aqui, podemos ver benefícios do ouro na carteira para algo entre 5% e 10%.

Devido aos preços historicamente já bem altos do metal, acredito que a fase de se carregar 10% da carteira, como disse lá atrás, já passou. Ainda assim, 5% ainda se mostra bastante interessante por tudo o apresentado acima.

Ideias como essa são sempre muito bem exploradas na série Palavra do Estrategista, best-seller da Empiricus. Recentemente, inclusive, Felipe Miranda e eu destrinchamos por completo o mercado de ouro nacional e internacional, esmiuçando cada um dos detalhes telegraficamente exibidos aqui. Quem acompanha o Palavra, acaba ficando na frente por estar sempre bem informado. Convido-os a conferir, não vão se arrepender.

Deixo também o convite para você se cadastrar de graça no Telegram da Empiricus e receber as principais atualizações do mercado em tempo real.

Depois de quase cinco anos de seca de IPOs, 2026 pode ver esse cenário mudar, e algumas empresas já entraram com pedidos de abertura de capital

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial