O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A partir do mês que vem, investidores pessoa física passarão a contar com mais de 550 opções de investimento em ações de emissão estrangeira.

Ontem, fomos surpreendidos com a resolução da Comissão de Valores Mobiliários (CVM) em relação aos famosos BDRs, os certificados de ações de empresas estrangeiras negociados na Bolsa de Valores do Brasil.

Mas antes de falar sobre as novidades, vou dar um passo atrás para garantir que estamos na mesma página.

Um BDR é um instrumento financeiro, como uma ação, que permite ao investidor brasileiro investir em ações, títulos de dívida ou ETFs (fundo que replica um índice de referência), de empresas negociadas fora do país.

Para isso, o investidor conta com uma instituição depositária, que emite certificados no Brasil e representa legalmente os ativos negociados em outras bolsas de valores.

Grosso modo, é como se essa instituição depositária – que pode ser um grande banco, por exemplo – comprasse determinada quantidade das ações da Apple no mercado norte-americano e as guardasse em uma custodiante devidamente regulada, emitindo no Brasil certificados que fazem referência a esses títulos.

Ou seja, essas instituições atuam como uma verdadeira ponte.

Leia Também

Na prática, é como se você comprasse uma ação nos Estados Unidos, por exemplo, mas sem ter que abrir uma conta lá fora e arcar com todos os custos de remessa de recursos, custos operacionais mais altos, spread no câmbio, e por aí vai…

Também preciso mencionar aqui que existem quatro classes de BDRs emitidos:

Quando digo que um BDR é Patrocinado, significa que o emissor original daquelas ações – a Apple, por exemplo – é o responsável pela emissão dos certificados de depósito emitidos no Brasil.

Do mesmo modo, um BDR Não Patrocinado é um título emitido no Brasil por uma instituição depositária que não tem ligação com o emissor-lastro. Em geral, grandes instituições financeiras.

Como o mercado financeiro brasileiro ainda é pouco desenvolvido e não há grande incentivo para que as empresas estrangeiras emitam seus títulos diretamente por aqui, hoje, mais de 99% dos 557 BDRs listados na B3 são do tipo Não Patrocinado.

Importante dizer que é do emissor desses recibos no Brasil toda a responsabilidade de atender aos requisitos básicos de comunicação e eventos relacionados aos títulos (dividendos, emissões etc.), exigidos pela CVM.

Agora, quando falo de nível (I, II ou III), me refiro ao grau de alinhamento da emissão com as normas contábeis e de regulamentação adotadas no mercado brasileiro, sob a supervisão da CVM, e ao propósito da emissão.

Enquanto no Nível 1 o emissor não precisa ser registrado na CVM e não é obrigado a seguir as normativas do órgão, nos níveis 2 e 3, sim. No nível mais avançado (III), inclusive, com opção de captação de recursos no país.

Perfeito, entendi, mas quais são as novidades?

A grande novidade é que a partir do dia 1º de setembro de 2020, os investidores NÃO qualificados, ou seja, que não têm mais de R$ 1 milhão em investimentos, poderão investir nos BDRs Não Patrocinados de Nível 1.

Agora, cabe apenas a aprovação da B3. Ou seja, está muito perto de acontecer, já que essa decisão era muito aguardada pela Bolsa brasileira.

Desta forma, a partir do mês que vem, investidores pessoa física passarão a contar com mais de 550 opções de investimento em ações de emissão estrangeira. Entre elas, ações da Apple, da Microsoft e da Amazon.

Esse movimento traz um salto de sofisticação muito importante para o portfólio dos investidores, já que temos menos de 400 ações brasileiras listadas na B3.

E quando digo que o investidor conseguirá sofisticar o portfólio, refiro-me especialmente à ampliação da capacidade de diversificação geográfica, que permite ao investidor extrair mais retorno pela mesma unidade de risco, além, claro, de ampliar setorialmente as opções de investimento.

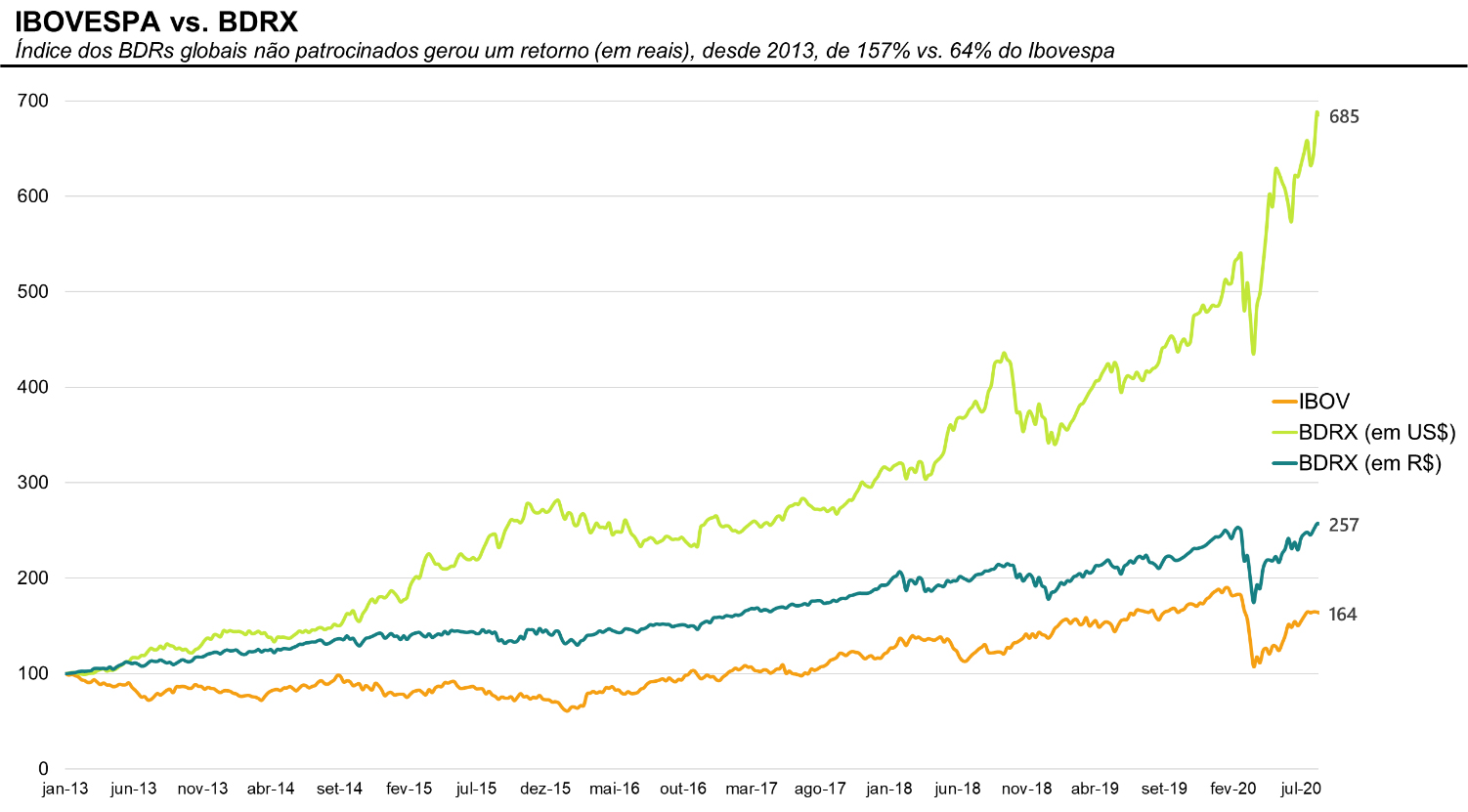

Para dar um exemplo disso, repliquei graficamente o desempenho do Ibovespa, principal índice de ações brasileiras, versus o desempenho do BDRX, que é um índice brasileiro composto por 306 BDRs Não Patrocinados negociados no país.

Importante ressaltar que trouxe o desempenho desse índice em reais e em dólares norte-americanos, já que quando você investe em um BDR da Apple, por exemplo, você também corre o risco cambial, já que as ações são cotadas em dólar.

Como você pode notar na representação, o desempenho das ações de emissões estrangeiras desde 2013, excluindo a variação cambial, entregaram um retorno duas vezes maior do que o investidor brasileiro conseguiria investindo em um fundo que replica o Ibovespa.

Se computasse a variação cambial, o retorno seria ainda maior: quase nove vezes o do Ibovespa.

Claro que aqui peguei uma janela específica. Se olhássemos esse mesmo gráfico desde 2016, quando a Bolsa começou a subir no Brasil, a conclusão seria diferente, mas o que quero mostrar é que essa ampliação de instrumentos à disposição trará incontáveis benefícios para os investidores individuais.

Neste sentido, casas independentes de análise, como a Inversa Publicações, passam a ser cada vez mais importantes para te ajudar a equilibrar todos os pratos.

Mas as novidades não param por aí.

Além dessa “permissão” para negociar os mais de 550 títulos já listados na B3, a CVM autorizou a emissão de BDRs que tenham por lastro ETFs (fundos que replicam um índice de referência, como o Ibovespa, por exemplo) e títulos de dívida negociados fora do país.

Assim como autorizou que empresas brasileiras listadas lá fora, como é o caso da XP Investimentos e da Stone, também emitam seus BDRs por aqui.

Ou seja, mais um leque de oportunidade que se abre aos investidores locais e um passo gigante no processo de desenvolvimento do mercado de capitais no Brasil.

Inclusive, posso afirmar tranquilamente que esse movimento mostrou que a CVM está atenta ao estágio de maturidade do mercado e ciente do risco de evasão de recursos do país (e da B3) em busca de oportunidades nos mercados internacionais.

É, definitivamente, um novo mundo que se abre aos investidores brasileiros.

E como diria o pai da economia comportamental, Daniel Kahneman, a dificuldade da escolha aumenta à medida que as opções crescem.

Afinal, é sempre mais fácil escolher o sorvete quanto só existem três opções, não?

Por isso, te convido a receber minhas ideias de investimento sem conflitos de interesse semanalmente para acompanhar os próximos passos dessa decisão que deve trazer muitas consequências para o seu bolso. É 100% gratuito, basta clicar aqui.

Gostou dessa newsletter? Então me escreva no e-mail ideias@inversa.com.br

Um abraço e até a próxima!

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia