O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Estar “fora do radar” significa olhar por um prisma diferente, ser “crica”, ir além da opinião da maioria.

Todo mundo sabe que as maiores oportunidades de ganhos estão nos investimentos fora do radar.

O problema, claro, é como identificá-las...

É como diz a máxima: se você quer atingir um resultado diferente, precisa fazer algo também diferente.

Estar “fora do radar” significa olhar por um prisma diferente, ser “crica”, ir além da opinião da maioria.

No mercado, tem até um nome anglicizado para definir esse investidor: contrarian. Muitos que converso se consideram contrarians, mas na verdade não são.

No primeiro episódio da série “100 humanos: respostas para as questões da vida” (disponível no Netflix), um teste feito com 100 pessoas pedia para essas olharem ao redor e decidirem se estão dentro da metade mais atraente do grupo.

Leia Também

Resultado: 74% das pessoas acreditavam estar entre o grupo mais bonito. Matematicamente, sabemos que isso é impossível.

Se fizessem o teste com 100 investidores e os perguntassem: “você toma decisões diferentes da maioria do grupo?”, desconfio que o resultado seria muito similar.

Em tese, parte essencial do trabalho de qualquer analista/investidor é duvidar de tudo que ouve ou lê, aprofundar-se mais nos números do que no discurso do top management das companhias e buscar fontes alternativas (conversar com fornecedores, concorrentes, fazer visitas de campo, etc.) para chegar a um conclusão sui generis.

Mas o discurso é quase sempre muito mais belo do que a prática.

Os mesmos analistas/gestores que refutaram investir em Vale após Brumadinho, dizendo focar em ESG (melhores práticas de preservação ambiental, sustentabilidade e governança) são os mesmos que a recomendaram/compraram quando perceberam na China um direcionamento para recuperação mais rápida que o Ocidente na crise do novo coronavírus.

Os mesmos “especialistas” que defendiam que você deve olhar a Bolsa de forma segregada da economia real antes da crise – porque historicamente a correlação entre PIB x índice é errática – são os primeiros a lhe dizer neste momento que nunca foram tão grandes as discrepâncias entre Bolsa e o que se passa na economia real. E que você, óbvio, deveria ter cautela.

E por aí vai...

Veja, não estou criticando os posicionamentos em si, estou apenas dizendo que você deve desconfiar mais de tudo.

Quer um exemplo prático?

Vamos falar da “briga” entre Itaú e XP.

Na semana passada movimentou o mercado o fato do Itaú, que detém metade (49,9%) das ações da corretora, vir a público criticar o modelo e postura comercial da XP, sobretudo em relação ao conflito de interesse de seus assessores – nenhuma mentira aqui, diga-se de passagem.

Um teatro se montou. XP rebateu as críticas... enfim.

Pense com cabeça de dono. Se você fosse o maior acionista do Itaú, o que você ganharia com isso?

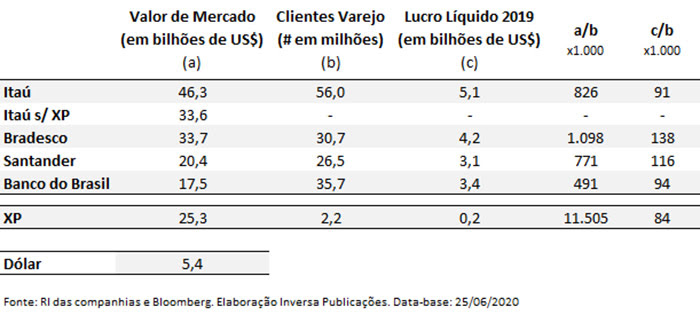

Antes de concluir qualquer coisa, eu quero que você olhe para essa tabela:

XP vale, hoje, impressionantes US$ 25,5 bilhões, enquanto Itaú vale algo próximo de US$ 46,6 bilhões.

Note que o mercado paga hoje valores exorbitantes por XP, que possui uma base de clientes múltiplas vezes menor do que qualquer um dos quatro maiores bancos do país.

Você acha mesmo que se o Itaú não visse valor na XP e em seu modelo de negócio já não teria buscado alternativas para desinvestir – ou nem investir, já que não faz tanto tempo assim e nenhuma mudança material de filosofia aconteceu de lá pra cá?

O valor de mercado da participação do Itaú equivale a aproximados US$ 12,6 bilhões. No caso de um desinvestimento total em XP, o “bancão” conseguiria comprar o equivalente a 72% de Banco do Brasil ou 62% do Santander (podendo escolher ainda 37% do Bradescão).

Ou melhor, quantas novas fintechs e plataformas digitais, como BTG Pactual Digital, Easynvest, ModalMais, entre outras, não conseguiria comprar com esse montante em mãos?

Marketing. Muito perspicaz, aliás.

Vamos assumir que os 2,2 milhões de cientes da XP já possuem conta no Itaú. Se ao dar voz à XP o Itaú conseguisse que 5% dos clientes abrissem conta na plataforma, sua base passaria a quase 5 milhões de clientes ativos.

Lembre-se que o mercado já paga muito em valor de mercado por XP, acreditando justamente na capacidade da plataforma em alavancar a captura de novos clientes. Quanto mais rápido isso se materializar, mais alavancadas se tornam as projeções.

Em termos de valuation, bom, perceba que o valor de mercado do Itaú sem XP é de cerca de US$ 33,6 bilhões, muito próximo do valor de mercado de Bradesco.

Será que isso faz algum sentido?

Desculpa, mas para mim há claramente alguma coisa errada aqui.

Uma boa pedida seria comprar um mix de Itaú e Banco do Brasil, vendendo as ações da XP a descoberto.

A razão principal pela dobradinha Itaú + BB tem a ver com preço. Ambos me parecem bastante descontados em termos de valor de mercado/número de clientes, lucratividade/número de clientes e, no caso do BB, desconto considerável em relação ao seu valor patrimonial (negocia perto de 0,5x).

Isso, sim, é ser contrarian.

Ser contrarian implica se sentir nervoso. Você deveria se sentir realmente nervoso, afinal, você está ou pode estar cometendo um dos maiores erros da sua trajetória como investidor. É assim que você percebe que é um contrarian.

E tenha em mente que ser contrarian é muito diferente de ser teimoso.

Ser teimoso é ir contra as evidências, dados e fatos.

É como dizia Winston Churchill: “A maior lição da vida é a de que, às vezes, até os tolos tem razão”.

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar