O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Se você procura uma resposta direta à pergunta, desculpe, veio ao lugar errado. Aqui não há respostas diretas.

"Well we know where we're going

But we don't know where we've been

And we know what we're knowing

But we can't say what we've seen

And we're not little children

And we know what we want

And the future is certain

Give us time to work it out”

Road to Nowhere — Talking Heads

Aonde estamos indo?

Se você procura uma resposta direta à pergunta, desculpe, veio ao lugar errado. Aqui não há respostas diretas.

Não conhecemos o futuro, tampouco temos a pretensão de conhecê-lo. Por mais incrível que pareça, ele vai se revelar apenas… no futuro. Não precisamos ir longe: qual o grande evento de 2020? E quem poderia tê-lo antecipado, nesta intensidade e neste timing?

Confesso certo desapontamento intelectual com aqueles que nutrem a esperança de adivinhar o amanhã, denotando grande arrogância epistemológica, uma dificuldade em reconhecer que apenas não sabemos. E ponto.

Leia Também

Se há uma resposta possível à questão, ela vem de David Byrne e sua cabeça falante: estamos na estrada para lugar nenhum. Não há linha de chegada. Ou, na bela metáfora do João Piccioni, é uma escada de degraus infinitos. Já que estamos um tanto musicais, na nossa Stairway to Heaven, o jogo é longo e vamos em busca, a cada dia, de uma construção patrimonial sólida, pensando em consistência, longo prazo, pensamento probabilístico, matrizes de risco e retorno, assimetrias, carteiras diversificadas.

Talvez possamos apenas saber onde estamos. E isso já é uma grande vantagem.

Normalmente, leio os relatórios do sell side (feitos por analistas de bancos ou corretoras) com pouco interesse. Há duas razões para isso.

A primeira delas é que muitos dos bons analistas do sell side acabaram deixando os bancos — tipicamente, o buy side (a pesquisa feita por fundos) é mais nobre e mais bem remunerado; então, quando o sujeito vira um grande analista sell side, acaba tendo uma proposta para ir para o buy side ou monta uma gestora própria. Mesmo no mercado brasileiro, sobram exemplos — rapidamente, me ocorrem os exemplos emblemáticos dos brilhantes Gustavo Wigman e Vinicius Canheu.

A segunda é o enorme conflito de interesses sobre o qual estão assentados. O sell side não é, per se, gerador de receita. Ele é uma fonte de custos, de modo que precisa fomentar outros negócios para a corretora ou para o banco. Então, muitas vezes esses relatórios mais se parecem com peças publicitárias do que com documentos de análise propriamente dita. Encontrar uma crítica contundente a uma empresa grande num relatório sell side é mais difícil do que achar torcedor da Portuguesa — se identificar algum, vale bater foto para guardar de recordação. Esclarecimento: sem ofensas à Lusa; papai era fanático e íamos juntos com frequência ao Canindé xingar o Candinho.

Ontem, porém, foi diferente. Recebi alguns relatórios que me chamaram a atenção e merecem alguns comentários.

Começo por aquele do BofA Merrill Lynch, com algumas palavras do estrategista Michael Hartnett — gosto dele, pelo seu histórico de longo prazo consistente e acertador. À certa altura, diz assim: “The Virus is behind us and now the focus should be US elections” (O vírus ficou para trás e o foco agora é a eleição nos EUA).

Achei a frase sintomática. Como rapidamente mudamos o foco para outros temas. Se o vírus realmente ficou para trás, então podemos fazer conta de forma mais simples sem depender também de elucubrações sobre o futuro.

Imagine que o vírus afete apenas o fluxo de caixa de uma companhia por este ano — aqui estamos sob a hipótese de que a pandemia ficou para trás. Então, o único impacto sobre o valuation de uma empresa seria em seu fluxo de caixa de 2020. Isso dificilmente gera um impacto superior a 6% em seu valor justo. Ou seja, vários nomes que foram dramaticamente afetados pela pandemia estariam agora bastante atrativos em Bolsa, dado que seu preço caiu muito mais do que isso. Deixo claro: para o argumento ser válido, devemos assumir que a companhia em questão não passa por um aumento de capital no meio do caminho (um aumento do número de ações implicaria diluição importante dos lucros por ação e afetaria evidentemente de forma mais pronunciada seu valuation) e que não haverá alteração dos hábitos de consumo à frente.

Hartnett aponta ainda o sucesso da política do Fed e vê eventual expansão fiscal significando recuperação da economia. Seu prognóstico é de que o rali pode se estender (“rally has more legs”), de modo que podemos ver no curto prazo o petróleo a US$ 50 o barril, o juro dos Treasuries de 10 anos a 2% e o S&P 500 negociando acima de 2.350. Ele argumenta ainda que o posicionamento técnico ainda é bastante favorável — numa escala de 0 a 10, estaríamos num nível de exposição de apenas 3. Muitos investidores institucionais ainda estariam sentados sobre volumes elevados de caixa e precisariam agora alocar este capital, potencialmente em ações.

Se a perspectiva estiver correta, é evidentemente muito positiva para ativos de risco em geral. O Brasil carrega grande sensibilidade às condições sistêmicas globais e, como ainda é o pior mercado do mundo em 2020, poderia encontrar inclusive uma recuperação mais acentuada do que a de seus pares — hoje, o mercado acionário da Alemanha zerou suas perdas no ano, por exemplo.

Contudo, quero destacar dois setores em particular: shoppings e bancos, por partes.

As ações de shoppings foram dizimadas com a pandemia. Mas, se ela está mesmo para trás e as vacinas estão a caminho, aqui podemos observar uma vigorosa recuperação. Muitos dos ativos são bons, irreplicáveis e estão muito depreciados em Bolsa. Jereissati é meu nome favorito aqui.

Bancos, evidentemente, são um caso bastante controverso. Muita gente competente acha que a ameaça de mais tributação, a agenda pró-concorrência impetrada pelo BC, o avanço das fintechs, o sistema legado obsoleto e outras questões tornam o setor estruturalmente ruim. Respeito esse ponto de vista e consigo enxergar sua coesão, mas discordo. Acho que este é talvez um dos raros negócios ainda rentáveis, com poder de marca, liderança de mercado, com possibilidade de crescimento, capitalizados e boa capacidade de resposta que negocia barato em Bolsa. Ficaram absolutamente para trás e podem ser veículo de entrada de gringo. Com melhora de todos indicadores antecedentes, podemos ter uma bela recuperação do crédito e, quem sabe, da inadimplência no terceiro trimestre. Aliás, a própria temporada do segundo tri pode oferecer uma assimetria interessante, dado que todos já projetam uma hecatombe. Nesse escopo, prefiro ir no nome mais óbvio: Itaú, que ganha se o negócio de banco tradicional voar e ganha se fintech voar — o Itaú tem duas XPs ali dentro: a participação na própria XP e o 360.

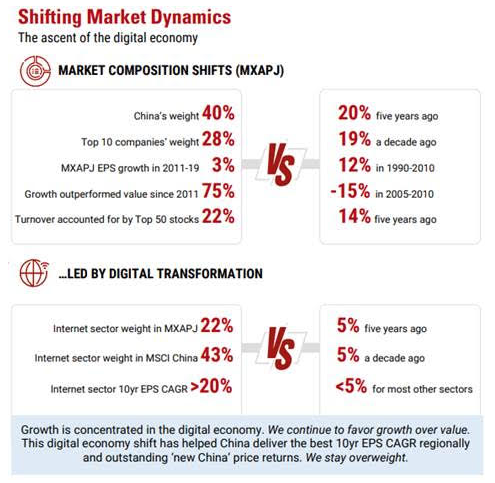

Outro relatório me chamou a atenção ontem, este da Goldman Sachs. Ele tratava do aumento da relevância dos casos de tecnologia na Bolsa chinesa nos últimos anos, num movimento que pode ser percebido pela imagem abaixo:

Essa questão é particularmente interessante porque pode indicar caminhos também para o Brasil — talvez não na mesma intensidade ou em igual abrangência. A China é obviamente um polo tecnológico. Aqui, engatinhamos no tema e há poucos nomes listados em Bolsa. Mas é uma referência e me parece inegável a baixa representação de tecnologia no Ibovespa, por exemplo. Ganhar exposição ao setor agora pode ser um case bem vencedor — precisamos também evitar que todas as companhias do segmento sejam listadas apenas na Nasdaq, o que requer avanços regulatórios e maior atratividade para listagem na B3.

Para selecionar suas ações favoritas no setor, a Goldman apontou, entre outras coisas, quatro critérios: média de crescimento composto anual projetada para o período entre 2022 e 2019 superior a 15%, margem Ebit projetada para 2022 superior a 15%, baixa variabilidade de margens operacionais nos últimos cinco anos (o que indica poder de remarcar preços) ou alta proporção da linha Pesquisa & Desenvolvimento sobre Vendas, e PEG ratio para 2021 inferior a 2,5 vezes. Essas podem ser referências para sua seleção no setor também. Particularmente, gosto muito de B3, Stone, BTG Pactual, Lojas Americanas, Magazine Luiza e MercadoLivre.

A estrada para lugar nenhum de David Byrne é ótima, mas aquela de Ozzy Osbourne talvez seja ainda melhor: “The road to nowhere leads to me”. No final do dia, a estrada da construção patrimonial nos leva para dentro de nós mesmos. É para lá que devemos ir.

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais