O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

"As armas e os barões assinalados,

Que da ocidental praia Lusitana,

Por mares nunca de antes navegados,

Passaram ainda além da Taprobana,

Em perigos e guerras esforçados,

Mais do que prometia a força humana,

E entre gente remota edificaram

Novo Reino, que tanto sublimaram”

Os Lusíadas

Vamos ter um papo de gente fina, elegante e sincera. Os tempos modernos — da História, não do Lulu — tradicionalmente têm seu início marcado em 29 de maio de 1453, com a tomada de Constantinopla pelos turcos otomanos. Pode haver alguma discordância de limite cronológico, se esse é mesmo o marco do fim da Idade Média. De modo geral, porém, concorda-se com o encerramento do feudalismo no século 15 para o início de um novo paradigma, que incluiria o renascimento, o mercantilismo e a era dos descobrimentos. Navegar era preciso, ainda que por mares nunca dantes navegados.

Na quinta-feira, no exato mesmo momento em que foram publicados mais 6,6 milhões de novos pedidos de auxílio-desemprego nos EUA, levando a um acúmulo de 16,5 milhões em apenas três semanas (projeções de desemprego já na casa de 14%, segundo Mohamed El-Erian, num patamar superior ao ápice da crise de 2008), o Federal Reserve anunciou uma injeção de liquidez de US$ 2,3 trilhões — o que inclusive rendeu anedotas divertidas:

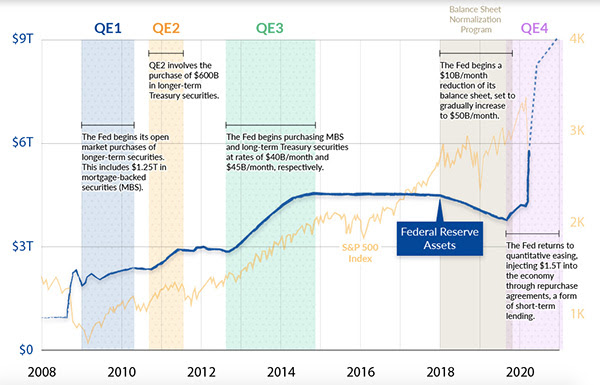

Foi o momento em que, definitivamente, o Fed foi para o “all-in” ou teve, na prática, muito além do discurso, seu “whatever it takes” (tudo o que for necessário). De forma ainda mais ampla, talvez o banco central americano tenha adotado um novo paradigma, absorvendo até então hipótese teórica que permeia a chamada “Teoria Monetária Moderna” (Modern Monetary Theory ou MMT).

Simplificando um tanto as coisas — e talvez tornando a explicação excessivamente grosseira —, a MMT argumenta que governos com capacidade de se endividar na própria moeda não precisam se preocupar com déficits, mesmo os muito grandes, contanto que atuem para o preenchimento de folga da oferta agregada. Sempre que houver alguma fraqueza de demanda, o governo pode emitir sua própria moeda, endividar-se e isso não é um problema. Afinal, segundo a argumentação, ele poderia emitir mais moeda para pagar a própria dívida. Resumo: um governo pode se endividar indefinidamente, pagando de volta com impressão de moeda.

Leia Também

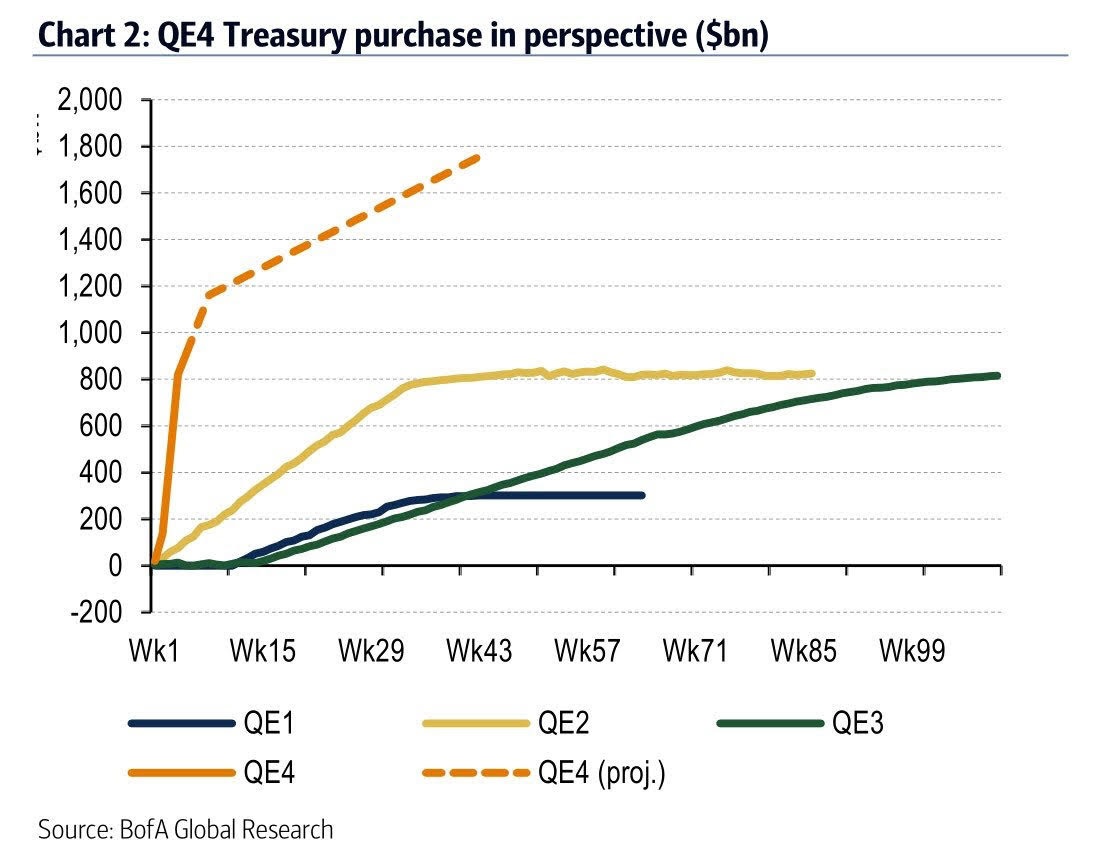

A expansão do balanço do Fed não encontra paralelos na história, fazendo as intervenções de 2008-09 parecerem coisa de criança — há quem argumente, como a BlackRock por exemplo, que o balanço do Fed pode rapidamente superar os US$ 10 trilhões; o que se somaria aos US$ 2 trilhões do pacote fiscal recém-aprovado nos EUA.

Qual o problema dessa experiência? Quais consequências devem ser sentidas de sua adoção?

Nós não sabemos. É exatamente esse o problema. Por enquanto, a hipótese defendida pela MMT é apenas… uma hipótese. A economia não é uma ciência que nos permite testes em ambiente de laboratório. Estamos trocando o pneu com o carro andando — e sabe lá Deus o que vai vir daí. Nunca tivemos na História uma expansão monetária dessa natureza.

Randall Wray, talvez o maior expoente da MMT, pode estar certo, e o caminho para a indefinida expansão dos déficits não seja um problema para países que possam se endividar em moeda local. Ou talvez Ray Dalio esteja certo e estejamos diante de uma brutal mudança de paradigma, rompendo o grande ciclo de dívida iniciado em 1945 e vivendo agora a iminência de um período semelhante àquele de 1930-32, à espera de uma Grande Depressão. Sua expressão “cash is trash” (o caixa é um lixo), tão duramente criticada depois dos retornos ruins da Bridgewater no auge da crise, volta a ser potencialmente pertinente, sobretudo mediante a vigorosa valorização do ouro na semana passada e a chance da corrosão de valor das moedas de reserva.

A verdade é que não sabemos ainda. Estamos em mares nunca dantes navegados, à deriva.

Há algo ao menos curioso sobre a Moderna Teoria Monetária. Ora, se não há limite para a expansão monetária em determinadas circunstâncias, desafiamos aqui a própria essência e a definição da Economia, que é a ciência da escassez. Caímos num paradoxo de que uma hipótese sobre o funcionamento da economia se choca com a própria natureza do que é a Ciência Econômica.

Outra dúvida: se a resposta à crise passa necessariamente pelo aumento indiscriminado do endividamento público, como ficam os países sobre os quais pairam questionamentos sobre sua capacidade de pagamento, entre eles, claro, o Brasil, que pode sair dessa brincadeira com uma dívida/PIB perto de 100%?

Em mares nunca dantes navegados, investir é preciso. Estamos presenciando a adoção de um procedimento sem a menor ideia de suas reais consequências. Descobriremos na prática, talvez da forma mais dolorosa. Da minha parte, prefiro não ser a cobaia.

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje