O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Tesouro fica com um pedaço do seu investimento cada vez que você faz um resgate antecipado dos títulos. E essa taxa não é igual para todos. Quem paga mais caro é o investidor que compra títulos mais longos e decide se desfazer deles antes do prazo de vencimento. Entenda o que está em jogo.

O Tesouro Direto (TD) tem como mérito inegável a democratização do investimento em títulos públicos por pessoas físicas por meio de uma plataforma na internet. Os 2,97 milhões de investidores cadastrados na plataforma – dos quais 752 mil são ativos – estão aí para provar.

Entretanto, assim como tudo na vida, o TD é passível de melhorias. Eu me refiro ao spread (diferença entre as taxas de venda e de compra) que o Tesouro Direto utiliza para fazer resgates antecipados de títulos vendidos para investidores em sua plataforma.

No meu entender há dois problemas com essa prática:

Além disso, parece que a prática não tem sido questionada pelos investidores. Não sei se por desconhecimento das consequências decorrentes dela, ou se por outro motivo.

Se você tem dúvidas de como funciona o Tesouro Direto, aqui está o guia completo sobre essa aplicação financeira.

O fato é que, com exceção dos títulos do Tesouro Selic - cujo spread é de apenas 0,04 ponto percentual -, o TD utiliza como padrão um spread de 0,12 ponto percentual para recomprar os seus títulos vendidos anteriormente para investidores.

Leia Também

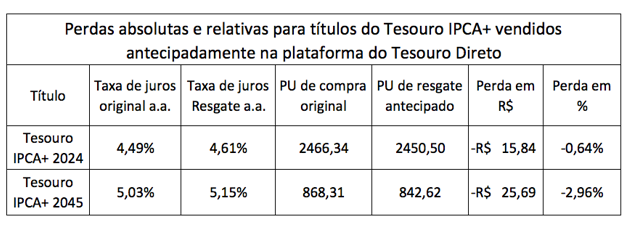

Por exemplo, se você tivesse investido em um título do Tesouro IPCA+ 2045 a uma taxa de 5,03% ao ano, como negociava o TD na sexta-feira, 28/12/2018, você teria pago um PU (preço unitário) de R$ 868,31 pelo título naquela data.

Agora imagine que, em virtude de uma emergência, você tivesse que resgatá-lo imediatamente após a compra realizada. Na verdade, essa situação pode acontecer a qualquer tempo e todos os investidores estão sujeitos à emergências, não é mesmo?

O TD iria recomprar o título de você à taxa de juros de mercado adicionada do spread usual cobrado por ele de “12 pontinhos” na taxa de juros. Isso iria resultar em uma taxa de 5,15% ao ano. Ou seja, ele iria pagar por cada título um preço de R$ 842,62. E você teria amargado uma perda de R$ 25,69 em termos absolutos e de 2,96% em termos relativos, frente ao valor pago no momento da compra.

Certamente, o TD vai justificar a prática alegando que procede dessa forma porque tem custos e quer desestimular a especulação com seus títulos. No entanto, esse não é o ponto. A questão é que ao agir dessa forma, ele está provocando algumas distorções, dentre as quais uma injustiça entre os investidores de sua plataforma.

Se em vez de ter investido no título do Tesouro IPCA+ 2045, você tivesse escolhido o Tesouro IPCA+ 2024 para comprar? Esse é um título bem mais curto e, nesse caso, a taxa de juros negociada pelo TD para investimento no papel seria de 4,49% ao ano. O preço que você teria pago por ele seria de R$ 2.466,34.

Vamos imaginar que, da mesma forma que no caso anterior, imediatamente após a compra, você resolvesse vender o título de volta para o TD. O que teria acontecido? Ele teria recomprado o título de você pagando R$ 2.450,50.

A perda de R$ 15,84, decorrente da diferença entre o preço que você pagou e o preço que vendeu para o TD, reflete aquele spread de 0,12 ponto percentual a que me referi antes. Nesse caso, sua perda relativa, medida em relação ao preço unitário de compra original teria sido de apenas 0,64%.

Observe na tabela abaixo as diferenças existentes entre as duas operações que exemplificamos.

A conclusão é que nessa situação – muito comum de acontecer -, o investidor do título mais longo (o Tesouro IPCA+ 2045) está sendo prejudicado relativamente ao investidor do título mais curto (o Tesouro IPCA+ 2024). E isso se dá, simplesmente, pelo fato de que ele preferiu investir no título mais longo e não no mais curto! E, claro, porque precisou resgatar o título antecipadamente.

Para se ter uma ideia mais precisa da penalização excessiva que sofreria esse investidor ao resgatar antecipadamente o título longo, basta notar que a perda percentual de 2,96% (medida em relação ao PU original de compra do título) é cerca de 4,6 vezes a perda percentual de 0,64% sofrida pelo investidor do título mais curto!

Essa prática de o TD estabelecer um spread fixo de 0,12 ponto percentual para recomprar os títulos que vende, independentemente dos seus prazos para vencimento, não é só danosa, porque resulta em um prejuízo imposto ao investidor, mas também é injusta, conforme demonstrado pelo exemplo acima.

Dessa forma, dentro do espírito de promover melhorias continuas e aperfeiçoamento do programa do Tesouro Direto, sugiro que se modifique esse critério de recompra de títulos, de forma a reestabelecer, o mais rapidamente possível, a equidade entre os investidores dos diversos títulos à venda na plataforma do TD.

A surpreendente história de como George Clooney transformou gratidão em 14 malas com um milhão de dólares em cada para seus melhores amigos

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos