O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Eu gostaria que o caso da Odebrecht servisse de exemplo pra você. Calma. Não é um discurso politicamente correto pedindo para que você continue ético e probo. O ponto é que eu não gostaria que você se afastasse de si, da sua origem

“Somos diferentes do que parecemos. (…) Talvez piores, talvez melhores, mas certamente diferentes. Somos estranhos a nós mesmos.” Lembrei desse trecho, do livro “O Estranho”, de Richard Wright, ao ver a formalização da recuperação judicial da Odebrecht.

Sabe, se você me perguntasse qual livro de gestão empresarial mais me impactou, talvez eu apontasse “Sobreviver, Crescer e Perpetuar”, do Norberto Odebrecht. E digo mais: não é exclusividade minha. Muitos empreendedores brasileiros com perfil executivo também foram notadamente influenciados pela obra.

Ali já havia um princípio interessante sobre a necessidade de a empresa servir ao cliente em vez de ser servida, além de uma obstinação por deixar uma contribuição única para a sociedade. Pode ser exagero de minha parte, e sei das devidas proporções evidentemente, mas noto algo de Jeff Bezos e sua obsessão por colocar o cliente no centro. Também percebo a ideia do propósito transformador massivo, tão referenciado hoje pela turma das Organizações Exponenciais.

Bicho, ele escreveu isso em 1983, quando não tinha conversinha descolada. Gestão empresarial mais parecia com bangue-bangue e o cara estava pensando em management descentralizado, descobertas por serendipity no nível mais capilar subindo para o topo e depois sendo compartilhadas, espraiando-se para outras unidades menos eficientes a priori, metas e cobrança fortes sobre gestores e sobre o pessoal da operação, extreme ownership, ética do trabalho. Olhando com profundidade, está tudo lá, sob uma defesa ferrenha dos mais rigorosos preceitos éticos e morais — ao menos no discurso, vai saber…

Tendo as diretrizes acima como referência, vejo com tristeza tudo que aconteceu. Nada pior do que afastar-se de si mesmo. Daniel Galera talvez me recordasse: “Há apenas dois lugares possíveis para uma pessoa. A família é um deles. O outro é o mundo inteiro. Às vezes, não é fácil saber em qual dos dois estamos”.

A Odebrecht se afastou de si. Deu no que deu. Ok, eu posso ser o último romântico dos litorais desse oceano Atlântico. Sei lá se o livro era só um amontoado de princípios e ideias bem formuladas, sem aplicação no dia a dia da empresa. Na teoria, até o comunismo funciona. Mas, lendo o livro, parece que o cara realmente acreditava naquilo. Acho que a Odebrecht era aquilo mesmo. Ou, ao menos, nasceu para ser aquilo mesmo. Depois veio a trair sua alma. E, como nós sabemos, esse é um pecado imperdoável. Se traída, sua alma vai se vingar de você. E o pior: para seu próprio bem, é melhor que assim seja. Você não há de querer o perdão de sua alma, pois somente a vingança dela para consigo é uma forma de reconciliar-se com aquele menino que você via aos 18 anos no espelho. O pathos precisa ser pago para que possamos nos reequilibrar.

Leia Também

Eu gostaria que o caso da Odebrecht servisse de exemplo pra você. Calma. Não é um discurso politicamente correto pedindo para que você continue ético e probo — se achasse que precisava disso, nem continuaríamos conversando. O ponto é que eu não gostaria que você se afastasse de si, da sua origem, das suas raízes. Pense no mito de Anteu, que ao ter os pés levantados e perder o contato com o chão (a terra, sua mãe Gaia), foi derrotado por Hércules em um de seus 12 trabalhos.

A verdade é que estou preocupado. Falo de coração aberto aqui. Explico o ponto.

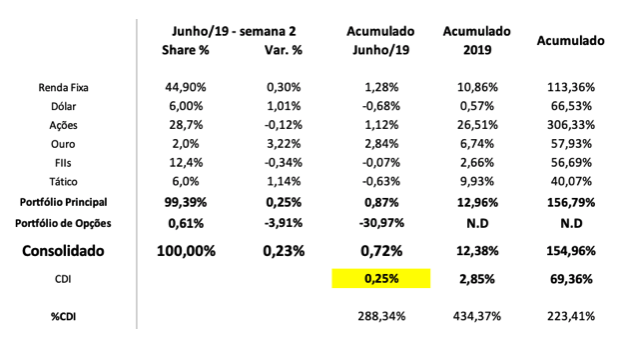

Ontem, o Fernando Ferrer, como faz todas as manhãs, me mandou o desempenho da Carteira Empiricus. A imagem, tal como ele me enviou num e-mail interno, está colocada abaixo:

Como mostra a tabela, o portfólio sugerido, que poderia ser comparado a um multimercado (justiça seja feita: aqui ele está bruto de taxas e impostos; para efeitos práticos, retire grosseiramente algo em torno de uns dois pontos percentuais do retorno se quiser pensar em termos líquidos), sobe 12,38 por cento em 2019.

É um desempenho estapafúrdio.

A princípio, era para ser boa notícia. De fato, é uma boa notícia, em si. Ao mesmo tempo, quando olhei esse percentual de retorno, fui subitamente capturado pela ideia de que ele pode representar uma armadilha.

A verdade é que existe uma chance material de que você, sendo um dos três leitores desta coluna (soube do falecimento de um companheiro nessa madrugada), esteja ganhando um bom dinheiro neste ano. Fique claro: o mérito é seu, e sejamos sinceros, um pouco da sorte também — a aleatoriedade sempre desempenha um papel superior em nossas vidas ao que gostaríamos de supor.

Mas é aí que mora o perigo. O sucesso é um mal professor. Tenho duas preocupações principais diante do fenômeno.

A primeira de cunho mais emocional e psicológico, mas com resultados potenciais bastante tangíveis. Existe um risco objetivo de que você se torne arrogante. Passe a achar que resultados como esse são normais de serem obtidos. Sendo um super-herói, você poderia se concentrar e até se alavancar nos casos de sua maior convicção. Lamento decepcioná-lo, mas super-heróis não existem. Nem você, nem eu, nem o Rodolfo, nem o Stuhlberger, nem o Buffett, nem o Taleb — ah, talvez o Taleb, só para ser justo.

Não tome bons resultados recentes como um indício de que você pode bater o mercado com facilidade. Continue focado na gestão do portfólio, sempre — e também sempre — na base da boa diversificação, do devido balanceamento e da adequada gestão de risco. Esqueça este ou aquele case, esta ou aquela bala de prata, esta ou aquela dica esperta passada pelo seu cunhado. Sempre que pensar em finanças, pense na gestão de portfólio.

A segunda é mais pragmática e direta, sendo até um corolário da primeira. Conforme você monta uma carteira e ela vai evoluindo dinamicamente, precisa revisitar aquela seleção e verificar se não seria o caso de um rebalanceamento, caso os pesos tenham destoado muito dos originalmente pretendidos.

Apenas como o exemplo ilustrativo, olhe para a Carteira Empiricus. O book de ações indicado sobe 26 por cento no ano. Ou seja, se você não vender um pouco das ações, esse book vai ficar maior do que deveria no todo. Quer dizer que eu não gosto mais de Bolsa? Ao contrário, gosto muito, talvez até mais do que antes. Mas é preciso vender um pouco para rebalancear.

Vale para as classes de ativos e também para as ações individuais. Os papéis do Banco Pan, por exemplo, subiram mais de 100 por cento desde sua inclusão no portfólio. Se você pegou essa alta, precisa recalibrar sua posição, mesmo que a perspectiva para a ação ainda seja bastante positiva.

Paralelamente, eu, Felipe, sempre gosto de fazer pequenas loucuras quando as coisas estão muito bem. Mas loucuras responsáveis, fique claro, sem riscos de ferimentos. Lá vou eu saltar de paraquedas. Quando os lucros são altos, gosto de pegar um pouquinho da minha grana, sei lá, pode ser 0,1–0,2 por cento, e distribuir em coisas totalmente fora do radar, de altíssimo risco. Essas paradas que ninguém dá muita bola, mas de repente podem explodir do dia pra noite e te deixar rico. Nanotecnologia, criptomoedas, empresas de maconha (em especial private equity), grafeno, opções fora do dinheiro — qualquer pozinho (no bom sentido), que pode valer muito algum dia.

Ao mesmo tempo, também separo um dinheiro para comprar mais seguros (normalmente puts fora do dinheiro) para proteger os retornos contra uma eventual catástrofe inesperada. Trato meu portfólio como algo dinâmico. Minha cabeça está sempre trabalhando para uma gestão mais eficiente. Acho que ela aprendeu com o Norberto Odebrecht.

Mercados iniciam a terça-feira em clima positivo, acompanhando otimismo no exterior. Propensão a risco ganha terreno após Mario Draghi sinalizar possibilidade de uso de vários instrumentos para responder a uma eventual desaceleração adicional da economia europeia. Vem mais liquidez por aí e isso é sempre uma boa notícia para mercados emergentes — ao menos no curto prazo. Uma hora a gente vai precisar se reconciliar com a economia real, mas é assunto pra depois. Por ora, chegou mais cerveja e ganhamos mais duas horas de festa.

Agenda é fraca por aqui, contando apenas com prévia do IGP-M na economia. Mercado acompanha com atenção início do debate do parecer do deputado Samuel Moreira (PSDB-SP) sobre a reforma da Previdência na comissão especial. Nos EUA, sai construção de casas iniciadas em maio. Há certa expectativa no ar pelas decisões de política monetária tanto aqui quanto nos EUA amanhã.

Enquanto isso na Sala da Justiça, Ibovespa Futuro sobe 0,95 por cento. Dólar e juros futuros caem.

Empresa inicia ciclo focado em inteligência artificial. Intenção é acelerar no e-commerce, mas sem comprar briga por preços

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades