O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ações de empresas de menor capitalização, as small caps têm tudo para passar por uma onda volumosa de ganhos no médio e longo prazo. Mas é preciso ter em mente os riscos associados a esses papéis

Todo mundo adora uma boa história de superação. Sabe como é, quando aquele azarão surpreende o mundo e derrota o favorito — pense no Rocky Balboa virando uma luta praticamente perdida, ou no Luke Skywalker e os rebeldes desafiando o Império Galático. Ver os pequenos derrotando os grandes dá aquela sensação de bem-estar.

Pois saiba que esse enredo não precisa ficar restrito ao universo do cinema ou da literatura: no mundo do mercado financeiro, é perfeitamente possível ver Davi derrotando Golias. Basta olhar com atenção para as small caps — as ações das empresas de menor capitalização — e identificar as melhores oportunidades.

É claro que essa não é uma missão simples, já que essa é uma modalidade de investimento que exige estudo e disciplina. E, para dificultar ainda mais, o universo de companhias com esse perfil é muito grande, o que pode dar a impressão de que o desafio é praticamente impossível.

E é por isso que eu entrei em contato com muitos analistas e especialistas nesse assunto nos últimos dias — se preferir, pode chamá-los de Mestres Miyagi. E eles me passaram uma rotina de treinamentos para que você, investidor pessoa física, também possa se transformar num Karate Kid.

Como ponto de partida, é importante destacar que as small caps são opções mais arriscadas. Sem dúvida, é mais fácil e cômodo partir para ações de empresas de grande porte, como Petrobras ou Vale, uma vez que há um amplo leque de informações disponíveis a respeito dessas empresas — e, em geral, um número maior de casas de análise acompanha tais ativos.

Mas quem tiver disposição para procurar boas small caps pode encontrar tesouros escondidos: num cenário de economia aquecida, essas ações podem ter um elevado potencial de valorização no médio e longo prazo. Afinal, as empresas de menor capitalização, caso bem gerenciadas, tendem a apresentar um ritmo de expansão mais elevado.

Leia Também

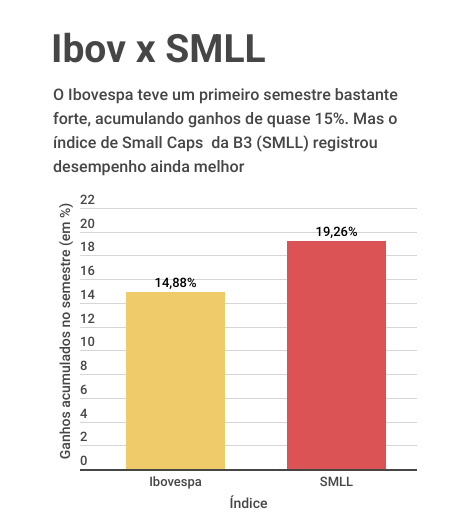

Um termômetro importante para as ações de empresas de menor capitalização é o índice de small caps da B3 (SMLL) — uma carteira que, atualmente, é composta por 75 ativos. No primeiro semestre de 2019, esse portfólio acumulou ganhos de 19,26%, um desempenho superior ao do Ibovespa no mesmo período.

E o que explica essa alta mais forte do índice de small caps? Bom, em linhas gerais, as companhias de menor porte estão mais ligadas ao mercado doméstico, e, assim, perspectivas melhores para economia local dão força extra a esse tipo de ativo.

"Ah, mas o boletim Focus projeta um crescimento de menos de 1% para a economia local", pode pensar um leitor mais atento às projeções do mercado financeiro. Sim, é verdade, mas há outro detalhe importante nas estimativas: entre 2020 e 2022, o avanço estimado do PIB é de mais de 2% ao ano.

E, dadas as perspectivas de retomada do crescimento econômico e da confiança empresarial a partir da aprovação da reforma da Previdência, o momento parece ideal para apostar que um lutador peso-mosca possa nocautear os campeões dos pesados.

Dentro das centenas de opções de small caps atualmente disponíveis no mercado brasileiro, como saber quais são boas opções e quais são furadas? Bom, infelizmente não há uma poção mágica como a do Asterix, que dá força sobre-humana para os gauleses combaterem as tropas romanas. A saída é estudar e analisar bem as diversas variáveis.

Ter conhecimento das métricas financeiras, da estratégia de crescimento e dos diferentes fatores que podem afetar as atividades de uma empresa são fatores fundamentais: não é porque o panorama para small caps está favorável que todos os ativos dessa classe terão um bom desempenho daqui para frente.

"A análise [das small caps] é semelhante à de qualquer outro investimento", destaca Filipe Villegas, analista de ações da Genial Investimentos. "Por exemplo: com a expectativa de aprovação da reforma e de um cenário de juros mais baixos no país, companhias do setor bancário, de varejo e boas pagadoras de dividendos tendem a ir melhor, e dentro dessas possibilidades de escolha, o investidor consegue sim encontrar boas opções".

Todos os meses, a Genial Investimentos divulga uma carteira recomendada com oito ações de empresas de menor capitalização, cada uma com peso relativo de 12,5%. E, para julho, o portfólio da instituição possui ativos bastante diversificados, com companhias de diferentes ramos de atuação.

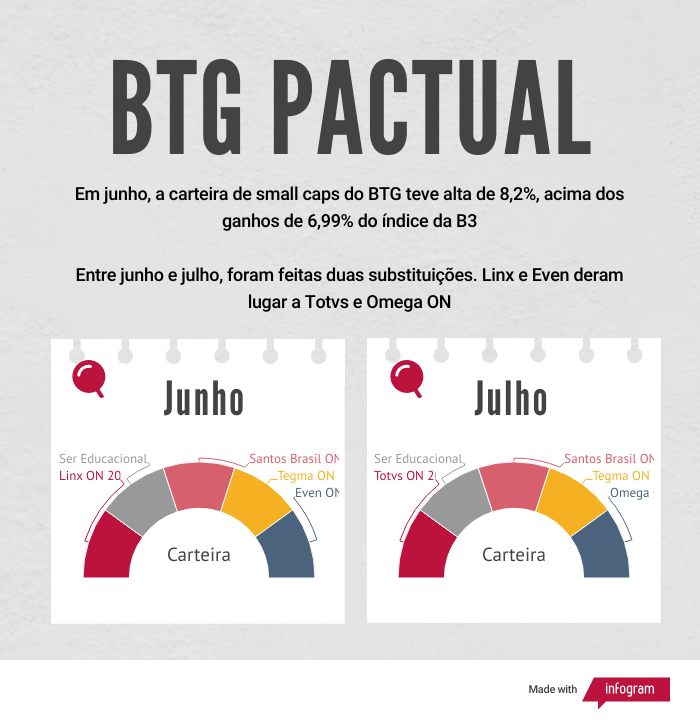

Procedimento semelhante é adotado pelo BTG Pactual, embora a instituição opte por indicar apenas cinco small caps por mês, todas com o peso de 20% cada. E, para julho, o banco aponta Totvs ON (TOTS3), Omega ON (OMGE3), Ser Educacional ON (SEER3), Santos Brasil ON (STBP3) e Tegma ON (TGMA3) como boas opções de investimento.

E há vários motivos que explicam as preferências do BTG. No caso da Totvs, a estratégia corporativa é apontada como fator de valorização, enquanto a Omega é vista como como uma empresa capaz de entregar crescimento apesar do cenário ainda desafiador no setor de geração de energia.

A Ser Educacional, por sua vez, desponta como a principal escolha da instituição no setor de educação, em meio aos fortes resultados do primeiro trimestre de 2019. O investimento na Santos Brasil tem como base a melhoria na demanda no porto de Santos, enquanto a Tegma se beneficia da recuperação nas vendas de veículos leves.

"A análise é feita caso a caso. Começamos estudando as companhias isoladamente, e depois fazemos uma análise do setor", diz Jerson Zanlorenzi, responsável pela mesa de renda variável do BTG Pactual digital. "Gostamos muito de comparar os cenários das empresas".

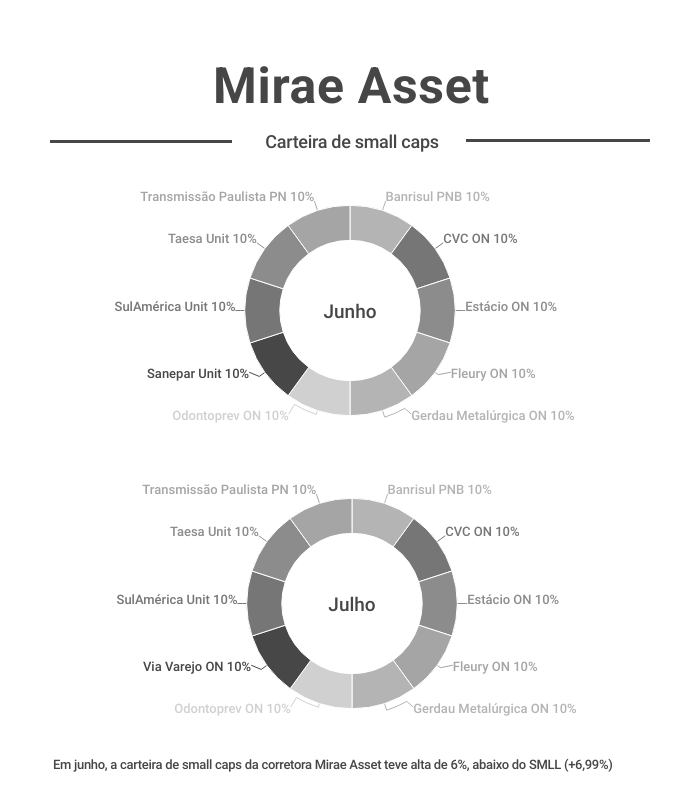

A corretora Mirae Asset, por sua vez, conta com 10 ativos em sua carteira de recomendações, com participação unitária de 10%. A lista inclui bancos, como o Banrisul; educacionais, como a Estácio; elétricas, como a Taesa; e seguradoras, como a SulAmérica — a única novidade em julho é a inclusão de Via Varejo ON (VVAR3), substituindo as units da Sanepar (SAPR11).

"As small caps são empresas pequenas, que não tiveram uma performance ao longo do tempo tão boa quanto às companhias do Ibovespa", diz Pedro Galdi, analista da corretora. "São papéis que vão ficando meio esquecidos, que não têm aquela demanda forte".

Galdi ainda pondera que, num cenário de recuperação da bolsa, muitos investidores saem à procura desses ativos que ficaram 'defasados' em termos de ajuste de preço, por não estarem tão em evidencia. "Quem compra papéis de empresas pequenas está apostando que, um dia, elas ficarão grandes. Então, são ações que, normalmente, o pessoal carrega por um tempo na carteira, é uma questão de gestão de estratégia".

Como você pode perceber, não há nenhuma ação que apareça mais de uma vez nesses três portfólios, reforçando a noção de que há uma gama elevada de opções de small caps a serem analisadas — e diversas jóias a serem garimpadas. No entanto, é preciso ficar atento: também há diversos riscos associados a esses investimentos.

Villegas, da Genial Investimentos, chama a atenção para o fato de que as small caps costumam apresentar níveis maiores de endividamento, uma vez que tais empresas possuem planos para expansão. "Elas acabam ficando mais expostas às oscilações da economia e às dúvidas quanto ao desempenho no futuro. Assim, costumam apresentar maior volatilidade".

Assim, ele pondera que as apostas costumam ser mais bem sucedidas quando o investidor conhece bem o ambiente das ações e está familiarizado com as companhias em que irá alocar os recursos. "Sabendo dos riscos, é possível encontrar small caps tão boas quanto as grandes empresas. No longo prazo, é uma excelente oportunidade".

Linha semelhante é adotada por Zanlorenzi, do BTG Pactual digital. Ele ressalta que as empresas menores são capazes de darem um salto de rentabilidade com a melhora da economia, mas também acabam sofrendo o dobro numa situação de volatilidade — especialmente por não terem liquidez tão elevadas quanto as companhias de maior porte.

Já Galdi, da Mirae Asset, lembra que, mesmo num cenário de otimismo, as small caps não vão sempre trazer retornos expressivos. "A estratégia de comprar [essas ações] é interessante, mas isso não quer dizer que, no curto prazo, você não possa ter pulos. Teoricamente, você só colhe o fruto mais para frente".

Dito tudo isso: é possível investir nas small caps, mas sem correr os riscos mencionados acima? Bom, se você se identifica com essa linha de pensamento, eu trago boas notícias.

Caso você não tenha condições para analisar uma grande quantia de ativos até decidir quais são as melhores opções, uma alternativa bastante comum é o fundo de índice (ETF, na sigla em inglês) SMAL11. Trata-se de um ativo que replica o índice de small caps da B3 — assim, você pode ter exposição às empresas de menor porte, mas sem estar exposto aos riscos ou inconveniências associadas a esse tipo de investimento.

"Investir num ETF de small caps traz proteção à questão da liquidez, ao mesmo tempo que diminui bastante os perigos associados a uma companhia específica", destaca Zanlorenzi, do BTG Pactual digital. "É difícil que o investidor do varejo consiga fazer uma análise profunda de uma companhia, então, talvez seguir uma carteira ou comprar um fundo possa ser uma vantajoso".

Zanlorenzi ainda ressalta que as small caps são uma opção interessante para quem busca diversificar seu portfólio de investimentos, mesmo que a alocação seja feita num porcentual menor em relação a outros ativos. "Faz sentido apostar em empresas pequenas e com boa eficiência. Elas podem ser mais frágeis, mas também tendem a entregar um retorno maior no longo prazo".

Já Villegas, da Genial Investimentos, destaca que, ao optar pelo ETF, o investidor consegue ter acesso a uma carteira diversificada de empresas de menor porte a um custo relativamente baixo — atualmente, o ativo é negociado por pouco mais de R$ 100.

E como um lote padrão é composto por 10 ativos, seria necessário cerca de R$ 1.000 para começar a investir. "A principal vantagem é essa: com pouco recurso, é possível obter uma carteira bastante diversificada e deixar de lado o pensamento sobre qual a melhor small cap para investir hoje", diz o analista.

Villegas ainda pondera que as empresas de menor capitalização também tendem a ser beneficiadas por um 'efeito manada' a partir da aprovação da reforma da Previdência. Para ele, caso as novas regras da aposentadoria recebam sinal verde, os investidores estrangeiros devem voltar em peso à bolsa brasileira.

E se é verdade que, num, primeiro momento, os gringos tendem a se concentrar nas empresas maiores e mais tradicionais, num segundo instante, as small caps tendem a também ser mais procuradas pelos estrangeiros — e o potencial de alta dos papéis tende a ser expressivo, já que tais ações são menos visadas.

"Para o investidor que acredita na reforma e tem um pouco de paciência, já que essas empresas tendem a oscilar, eu acredito que as small caps tendem a ter valorizações bem superiores às das empresas de maior liquidez no longo prazo", diz o analista da Genial.

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado

Bruno Ferrari renuncia ao cargo de CEO; empresa afirma que mudança abre caminho para uma nova fase de reestruturação

Venda da fatia na V.tal recebe proposta abaixo do valor mínimo e vai à análise de credores; Fitch Ratings rebaixa a Oi por atraso no pagamento de juros

Pacote envolve três companhias do grupo e conta com apoio da controladora e da BNDESPar; veja os detalhes

Pedido de registro envolve oferta secundária de ações da Compass e surge em meio à pressão financeira enfrentada pela Raízen

O consenso de mercado compilado pela Bloomberg apontava para lucro líquido de R$ 16,935 bilhões no período; já as estimativas de proventos eram de R$ 6,7 bilhões

A decisão ocorre após a empresa informar que avalia um plano de reestruturação financeira, que inclui uma injeção de R$ 4 bilhões

Decisão mira patrimônio pessoal dos envolvidos enquanto credores tentam recuperar parte de bilhões captados pelo grupo

Banco vê risco de depreciação mais forte da frota com nova enxurrada de carros chineses e diz que espaço para surpresas positivas diminuiu; veja a visão dos analistas

Empresa teve queda expressiva nos lucros líquidos, quando comparados ao ano anterior, porém o contexto da queda e outros dados foram vistos com bons olhos pelo mercado; confira

O caso envolve um investimento que integra o plano de capitalização da companhia aérea após sua recuperação judicial nos Estados Unidos (Chapter 11)

Os papéis da mineradora subiram cerca de 80% nos últimos 12 meses, impulsionadas principalmente por fluxos estrangeiros para mercados emergentes, pela valorização de metais e pelo crescente interesse dos investidores em ativos ligados ao cobre

Depois de anos correndo atrás de players digitais, os grandes bancos reconstruíram sua infraestrutura tecnológica, apostaram em inteligência artificial e agora brigam pelo verdadeiro troféu da guerra digital: a principalidade

O banco aumentou o preço alvo para as ações da OdontoPrev, que será rebatizada de Bradsaúde, de R$ 13 para R$ 18, um potencial de alta de 35%

Fintech concorrente do Nubank amplia oferta de crédito, lança plano Ultra e aposta em luxo acessível para conquistar o dia a dia dos brasileiros

Para que essas negociações ocorram de maneira segura, a Raízen quer assegurar um ambiente ordenado e buscar uma solução consensual, que poderá ser implementada por meio de Recuperação Extrajudicial, caso necessário

A estatal divulga os números dos últimos três meses do ano após o fechamento dos mercados desta quinta-feira (5); especialistas revisam as expectativas diante de um cenário menos favorável para o petróleo em 2025

Entre analistas, a leitura dos resultados é positiva, mesmo com a queda no lucro. Além da marca própria Olympikus, a companhia representa no Brasil a japonesa Mizuno e a americana Under Armour