Chinesa dona do Alipay também quer investir no IPO da brasileira Stone

Empresa criada por Jack Ma, fundador do site de comércio eletrônico Alibaba, pretende investir US$ 100 milhões na companhia

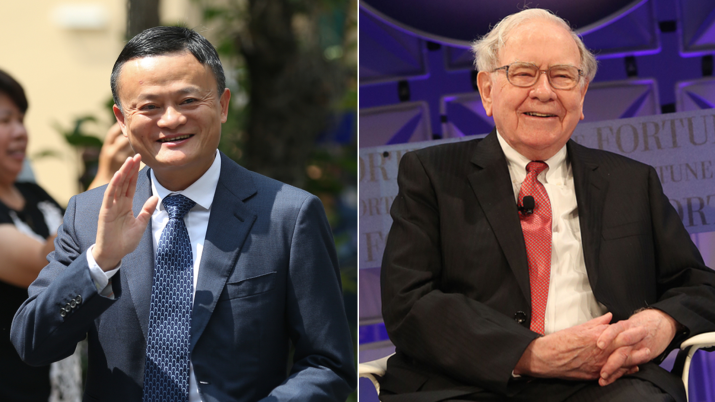

A empresa de pagamentos brasileira Stone ganhou mais um investidor de peso para sua oferta de ações. Depois de atrair o megainvestidor Warren Buffett, a empresa de maquininhas de cartão também deve ter como sócia a Ant Financial.

A empresa chinesa é dona do Alipay, maior sistema de pagamentos online do mundo, com mais de 500 milhões de usuários, e foi criada por Jack Ma, do site de comércio eletrônico Alibaba.

A Ant pretende investir US$ 100 milhões (pouco menos de R$ 370 milhões) na Stone, que abrirá o capital na bolsa Nasdaq, em Nova York. A oferta pública inicial (IPO, na sigla em inglês) pode movimentar quase US$ 1,3 bilhão.

A participação que os chineses deterão na Stone ainda depende do preço por ação que será definido na oferta. A faixa definida pelos bancos que coordenam o IPO vai de US$ 21 a US$ 23.

Com Jack Ma e Buffett, a Stone poderá contar com dois dos vinte homens mais ricos do mundo entre os sócios. O americano ocupa a terceira posição no ranking de bilionários da revista Forbes. Ma ocupa a 20ª posição na lista de 2018.

Conheça a Stone

Criada há seis anos por André Street e Eduardo Pontes, a Stone conquistou uma participação de 5,5% de participação de mercado na captura de transações com débito ou crédito. A receita da empresa vem de um percentual realizado por cada compra realizada por você no cartão.

Esse mercado tem como líderes a Cielo, controlada por Bradesco e Banco do Brasil, e a Rede, do Itaú Unibanco. Mas os bancos vêm perdendo participação nesse negócio conforme as novas empresas surgem.

Ainda não está claro quais as intenções da Ant Financial ao entrar no capital da Stone. Mas com um sócio deste tamanho, a empresa certamente ganha um reforço estratégico na disputa com os bancos.

Ao abrir o capital no exterior, a Stone segue os passos da PagSeguro, do grupo UOL, que captou US$ 2,3 bilhões em sua abertura de capital em Nova York, em janeiro deste ano. Já a Cielo tem ações listadas na B3. Elas eram negociadas hoje em alta de 1,66%, mas acumulam uma queda de mais de 40% neste ano.

Mais Buffett

Além da entrada dos chineses, a Stone terá um investimento maior do que o anunciado inicialmente por Warren Buffett.

A Berkshire Hathaway, holding que concentra os investimentos do bilionário americano, poderá agora comprar até US$ 325 milhões em ações da companhia, o equivalente a 14,166 milhões de ações. O valor é US$ 10 milhões superior ao compromisso inicial, que previa a aquisição de 13,712 milhões de ações.

Os cálculos consideram um preço por ação de Stone no topo da faixa estipulada pelos bancos. A oferta é coordenada por Goldman Sachs, J.P. Morgan, Citigroup, Itaú BBA, Credit Suisse, Morgan Stanley, BofA Merrill Lynch e BTG Pactual.

Leia também:

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal