O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

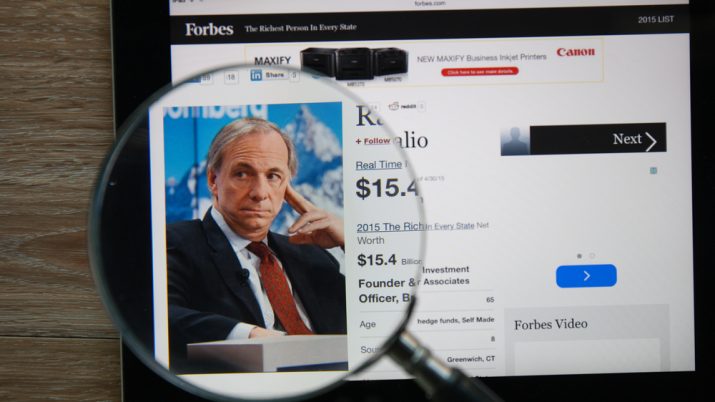

Ray Dalio, da Bridgewater Associates, acredita que os investidores devem se acostumar com retornos menores no mercado americano e que o ambiente atual remonta o fim dos anos 1930

O gestor da Bridgewater Associates, com cerca de US$ 160 bilhões sob administração, Ray Dalio, engrossou o coro das grandes figuras de mercado que a acredita que a economia americana está em um fim de ciclo e que os próximos anos não devem ser tão brilhantes para o mercado de ações americano.

Em entrevista à “Bloomberg”, Dalio acredita que já “esprememos” muito o mercado de ações dos Estados Unidos e que os investidores devem se acostumar a com um ambiente de menores retornos “por um período muito, muito longo”.

A tese de Dalio é parecida com a de outros especialistas, como Howard Marks, da Oak Tree, e Jesse Colombo, da Clarity Financial. O período de juros extremamente baixos promovidos pelo Federal Reserve (Fed), banco central americano, e outros BCs, deixaram o mercado de ações bastante “suculento”, mas que esse período já cumpriu boa parte do seu curso.

Juros baixos por longo tempo e injeções de liquidez estimularam as atividades de fusão e aquisição e recompra de ações, impulsionando para cima o preço dos ativos. Somado a isso também ocorreram reduções de impostos sobre as empresas. “Impulsionamos o preço dos ativos para níveis em que é difícil ver onde você pode tirar mais”, disse.

Alerta semelhante também foi feito em palestra recente do gestor da SPX, Rogério Xavier, que vê um tsunami vindo em direção ao Brasil.

Além disso, esse período de juro baixo estimulou a tomada de dívida no que o Dalio afirma ser uma “alavancagem longa” da economia.

Leia Também

“Você pode esperar retornos mais baixos e mais impostos. Essa vai ser a natureza da fera”, afirmou.

Dalio também voltou a falar na possível perda de poder do dólar e como isso vai impactar os mercados de ativos. A preocupação é com o crescente déficit americano e como os grandes financiadores podem querer deixar de manter os títulos da dívida em carteira.

O gestor também avalia que o mundo parece muito com o fim dos anos 1930, com aumento da polarização política na forma de políticos populistas e com os mercados em fim de clico de negócios e ações que bateram as máximas.

Em janeiro, Dalio também tinha ganhando as manchetes dos principais veículos de economia ao dizer, em entrevista no Fórum Econômico Mundial, que “se você estiver com posição em dinheiro, você vai se sentir muito estúpido”. A conversa acontecia em um contexto de expectativa com o rumo do S&P 500 que vinha batendo sucessivos recordes históricos de alta.

Naquele momento, Dalio enxergava um cenário extremamente favorável, com inflação baixa, crescimento forte e estímulos fiscais dando sustentação à economia e ao mercado de ações. O porém era justamente a possibilidade de três altas de juros pelo Fed. Algo que não só aconteceu, como o Fed está indo para uma quarta elevação agora em dezembro.

Por aqui, as expectativas com o novo governo são boas, mas o que parece que está se concretizando é que as necessárias medidas de ajuste fiscal terão de ser tomadas em um ambiente global mais desafiador, que invariavelmente vai se refletir nos mercados e na tolerância dos investidores.

Ao longo dos últimos pregões temos assistido a dificuldade do Ibovespa, principal índice de ações da B3, conseguir se descolar dos dias bastante negativos que temos visto nos mercados americanos. Como disse um amigo operador, o “S&P 500 estrou a festa novamente”. E as bolsas americanas seguem em firma baixa nesta terça-feira, dia de feriado para os mercados por aqui.

Como bem nos disse em recente entrevista o gestor da Ibiuna, Rodrigo Azevedo, em momentos de menor liquidez e maior volatilidade global a capacidade dos investidores em dar o benefício da dúvida e tolerar erros é menor.

A dúvida é se um ambiente externo mais hostil, com reflexo nos preços por aqui, pode servir de estímulo ou atraso à aprovação de reformas e outros ajustes necessários para afastar as dúvidas sobre a solvência do país. Pelo que vi aqui em Brasília, quando o caldo entorna é maior a chance de o Congresso de mexer mais rápido.

O objetivo é conter os efeitos da alta da commodity no bolso do consumidor, em meio à escalada das tensões no Oriente Médio

No total, já são 13 as estações de Metrô de São Paulo que adotaram o sobrenome de companhias

Lotofácil é dividida entre dois ganhadores. Quina desencanta e sai para bolão com dez participantes. Todas as demais loterias sorteadas pela Caixa Econômica Federal na noite de quarta-feira (11) acumularam.

Gigantes da tecnologia anunciam projetos bilionários de data centers no país, mas o consumo massivo de energia e água levanta alertas entre especialistas e ambientalistas

A surpreendente história de como George Clooney transformou gratidão em 14 malas com um milhão de dólares em cada para seus melhores amigos

O Mercado Livre ganhou os naming rights do estádio com uma proposta de aproximadamente R$ 1 bilhão para explorar o espaço por 30 anos.

Velha guarda de Wall Street diz estar constrangida com o ensaio fotográfico dos jovens banqueiros do Goldman Sachs

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo