O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois de dois meses de saques, não residente retomou a compra de dívida pública

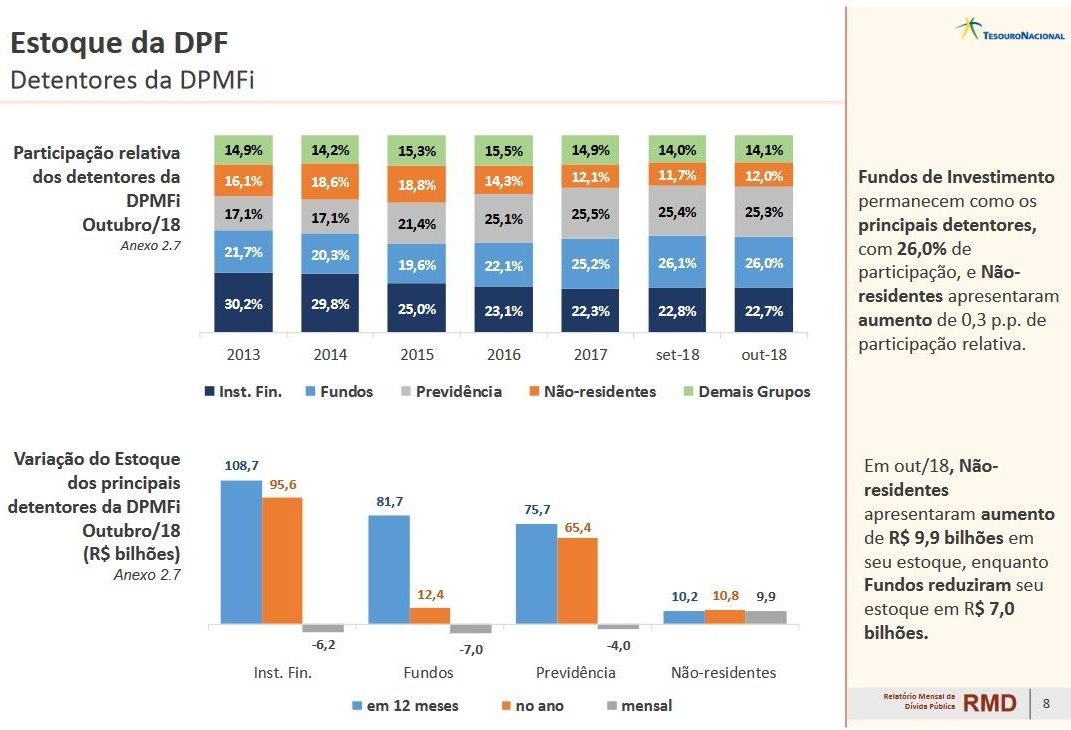

O investidor estrangeiro foi comprador líquido de dívida pública brasileira no mês de outubro, algo que não acontecia desde julho. No entanto, o montante foi tímido, na casa dos R$ 10 bilhões, ante uma saída de quase R$ 30 bilhões nos últimos dois meses.

Com essa compra, a fatia do não residente na dívida pública subiu de 11,7% para 12%, ou o equivalente a R$ 433 bilhões. O percentual, no entanto, segue oscilando entre os menores desde 2011.

Segundo o coordenador-geral de Operações da Dívida Pública, Luis Felipe Vital, o mês de outubro foi de aversão a risco para mercados emergentes, mas o Brasil se destacou por uma performance melhor que a apresentada pelos seus pares.

“Aqui houve redução das incertezas eleitorais e isso provocou redução das taxas longas”, disse Vital.

Segundo Vital, é natural que haja fluxo de não residente para o país quando há redução na percepção de risco.

Leia Também

Olhando o comportamento dos demais detentores, todas as principais categorias reduziram participação. Os fundos de investimento de 26,14%, para 25,99%, ou R$ 941 bilhões. As instituições de previdência diminuíram de 25,35%, para 25,29%, ou R$ 916 bilhões. E as instituições financeiras reduziram a fatia de 22,79%, para 22,66%, o que equivale a R$ 820 bilhões.

Na passagem de setembro para outubro a dívida pública mobiliária federal interna caiu 0,17%, para R$ 3,622 trilhões. A dívida pública total, que inclui a parcela externa, cedeu 0,44%, a R$ 3,763 trilhões. Pela meta do Plano Anual de Financiamento (PAF), a dívida deve encerrar 2018 oscilando entre R$ 3,78 trilhões e R$ 3,98 trilhões.

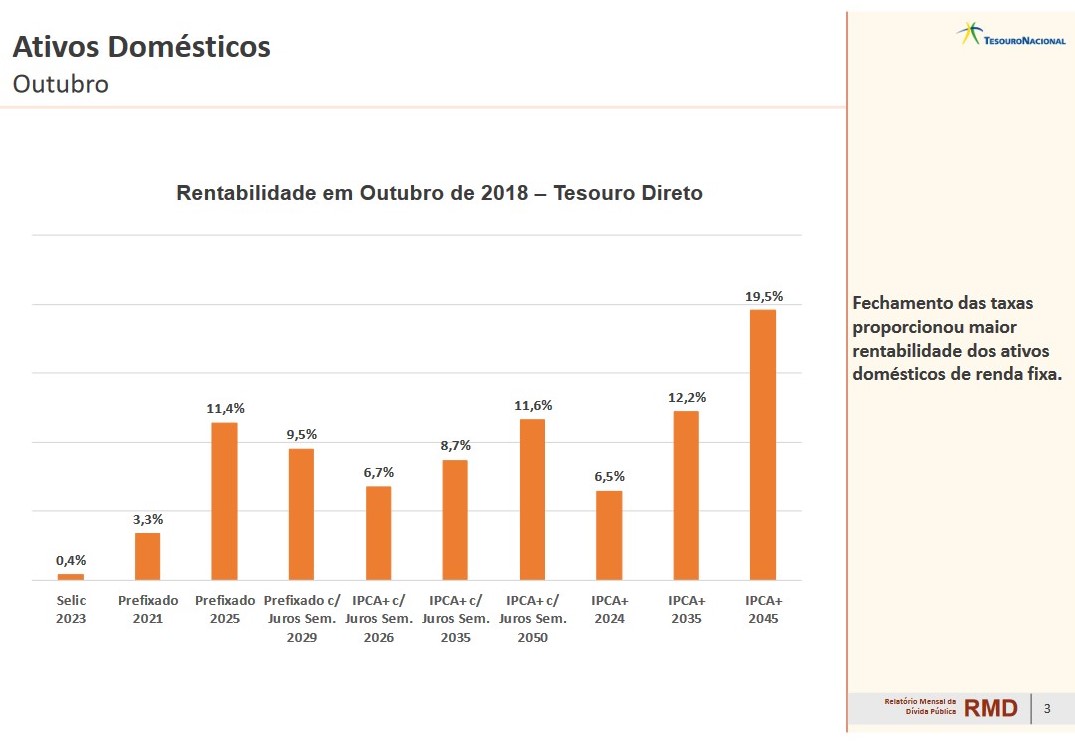

A melhora na percepção de risco dos investidores resultou em uma queda de 150 pontos-base na curva de juros, movimento muito forte segundo Vital. E esse fechamento da curva proporcionou forte rentabilidade nos títulos do Tesouro Direto, com a maioria dos ativos apresentando rentabilidade superior a 10%. Papéis mais longo chegaram a ter retornos próximos de 20%.

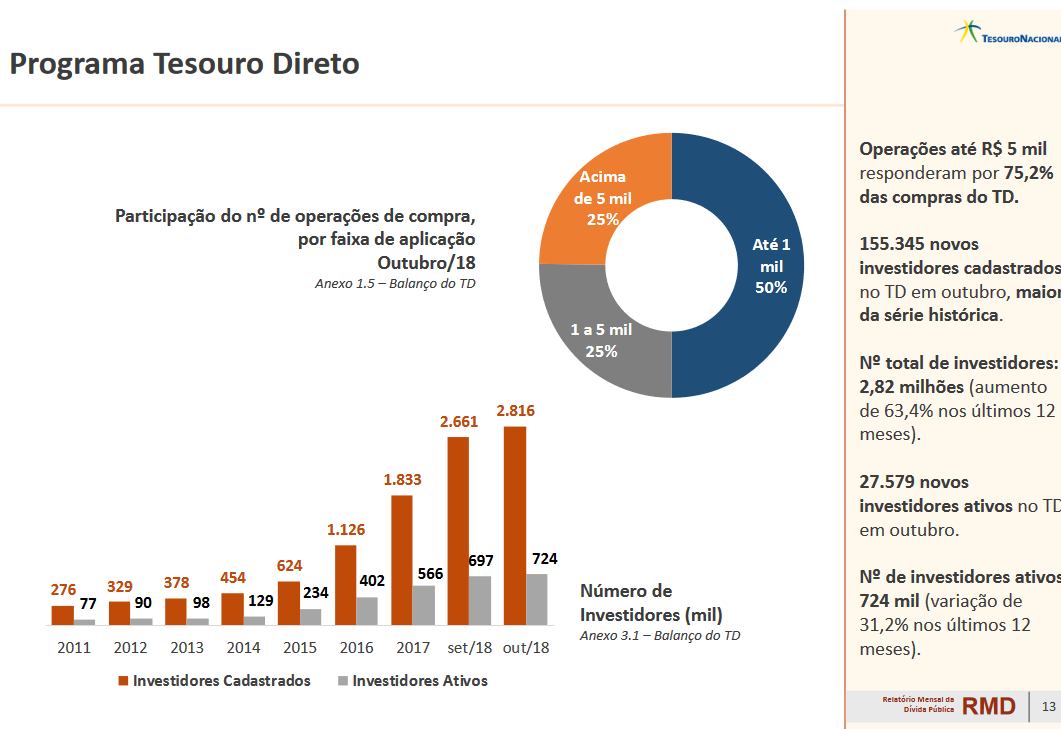

Ainda no Tesouro Direto, Vital destacou as compras de até R$ 5 mil, que responderam por 75,2% do total, mostrando a popularização do programa entre pequenos investidores.

Agora em novembro, diz Vital, o cenário para emergentes ainda mostra que várias incertezas persistem e reduzem a atratividade.

“Mas de forma geral, no mercado doméstico, não estamos sendo afetados por isso, tanto que a curva de juros tem queda marginalmente”, diz Vital.

Com esse quadro, o Tesouro tem conseguido manter a sua estratégia de emitir prefixados e reduzir a emissão de ativos com taxas flutuantes. Segundo Vital, o Tesouro respeita as condições de mercado.

Outro ponto destaco por Vital é a queda nas taxas dos títulos prefixados. A NTN-F como vencimento em 2019, por exemplo, caiu de 11,79% no fim de setembro para 10,54% no fim de outubro. E na semana passada, a taxa já tinha caído a 9,99%.

“Os prefixados estão abaixo de 10%, algo que não víamos desde abril/maio deste ano”, disse Vital.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

Questionado sobre a possibilidade de o Tesouro fazer operação no mercado internacional, Vital explicou que a principal condição é a existência de um mercado bastante favorável para emissão.

O Tesouro faz emissões de caráter qualitativo, ou seja, para ajudar a dar referência de preços ao setor privado nas suas eventuais emissões.

“No cenário emergente, de forma geral, não vemos melhora compatível com uma emissão qualitativa”, disse Vital.

Dentro da dívida interna, os papéis com taxa flutuante, notadamente as LFTs, indexadas à Selic, ganharam participação, saindo de 35,5% para 36,27%. Já os ativos prefixados, como as LTNs, recuaram de 35% para 33,48%. Os papéis indexados aos índices de preços subiram marginalmente, de 29% para 29,42% no mês passado.

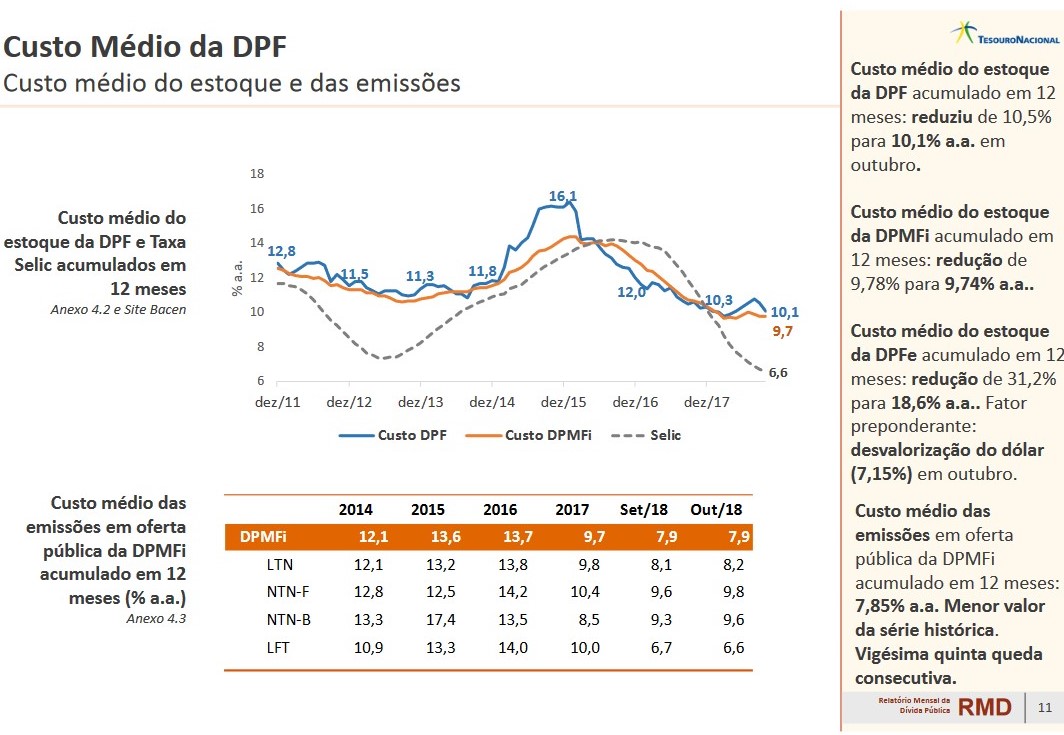

O Tesouro também atualiza mensalmente o custo de carregar esses trilhões de dívida. O custo médio acumulado em 12 meses foi de 9,74% em outubro recuando de 9,78% em setembro.

A inflação é um dos principais indexadores da dívida pública, assim como a taxa Selic. Então, quanto maior a inflação e maior o juro, mais “cara” a dívida brasileira. Para dar uma ideia, o custo da dívida chegou a ultrapassar 16% no fim de 2015 e começo de 2016. Aqui as taxas de juros reais também importam.

O custo médio de emissão em mercado caiu pelo 25º mês consecutivo e marcou 7,85% no mês passado, menor valor da série histórica iniciada em 2010. O custo de emitir uma NTN-B fechou o mês em 9,6%, acima dos 9,3% de setembro. Mas esse custo já chegou a passar dos 17% no fim de 2015. Já o custo de emissão de uma LFT caiu de 6,67% para 6,56%.

Com o fechamento do Estreito de Ormuz, as exportações de carne de frango e bovina brasileiras podem ser afetadas com multas por atraso, aumento no custo de combustível e até uma taxa extra para passar pela região

Mega-Sena saiu apenas duas vezes desde a Mega da Virada. Lotofácil acumula pela primeira vez na semana. +Milionária promete o maior prêmio desta quarta-feira (11).

MacBook Neo no “precinho” poderá ser comprado no site oficial da Apple a partir desta quarta-feira (11)

Para diretor, disputa tributária envolvendo créditos de ICMS pode pressionar tarifas nos próximos anos; entenda

Também fazem parte da lista de bilionários os irmãos Batista e membros da família Salles

Outro ponto que chama atenção no top 10 dos bilionários é o domínio do setor de tecnologia entre os mais ricos do planeta.

Cerca de uma em cada quatro pessoas físicas e jurídicas brasileiras têm direto para resgatar dinheiro esquecido nos bancos

Se as estimativas estiverem corretas, o custo do preenchimento do álbum da Copa de 2026 vai passar de R$ 1.000 — isso sem nenhuma figurinha repetida.

Enquanto parte dos usuários das canetas emagrecedoras buscam perder peso, eles engordam as vendas da Lindt, afirma empresa

Com o Fuleco agora aposentado, mais de 95% da obra da Linha 17-Ouro já está concluída, segundo o Metrô

Lotofácil foi a única loteria a ter ganhadores na segunda-feira (9). Todas as demais modalidades sorteadas ontem acumularam. Em contrapartida, os prêmios em jogos aumentaram.

Bets alegam que a Kalshi e a Polymarket não têm sede nem autorização para atuar no Brasil e pressionam para suas atividades sejam suspensas.

O iPhone 17e já pode ser adquirido e está sendo produzido no interior de São Paulo

Projeto de transporte hidroviário deverá conectar represas da zona sul de São Paulo aos rios Pinheiros e Tietê

A Dupla de Páscoa abre o calendário de sorteios especiais das loterias da Caixa, que conta também com a Quina de São João, a Lotofácil da Independência e a Mega da Virada.

Como a Mega-Sena só corre amanhã, a Quina e a Dupla Sena são as loterias da Caixa com os maiores prêmios em jogo na noite desta segunda-feira (9); confira os valores em disputa.

O atraso da Receita Federal bombou no Seu Dinheiro na última semana, junto com bancos grandes e pequenos

Camaçari, Rio de Janeiro e Osasco tem novos milionários da Lotofácil; Mega-Sena e Quina acumulam prêmios maiores

Jeff Bezos não gosta de apresentações e valoriza a opinião dos funcionários, mesmo os mais juniores

Ranking reúne as ações mais citadas por bancos e corretoras nas carteiras recomendadas do mês