O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Banco Central apresenta decomposição do spread bancário e lucro dos bancos, apesar de ter aumentando, segue como menor parcela no custo do dinheiro

O Banco Central (BC) apresentou a decomposição do custo do crédito e do spread bancário, a famigerada diferença entre a taxa de captação dos bancos e quanto o tomador paga na ponta final. Apesar de ser contra intuitivo, o lucro dos bancos não se apresenta como principal explicação, apesar de ter ampliado sua participação na margem.

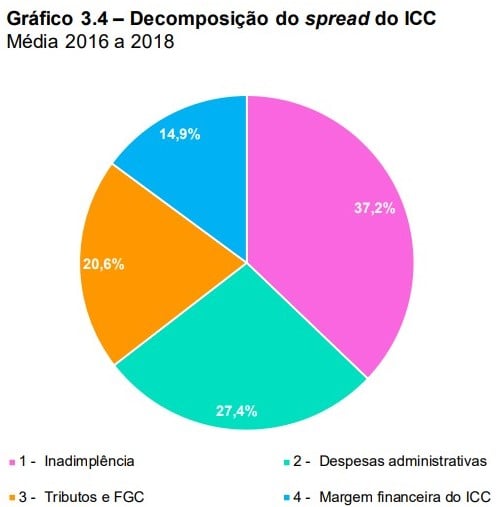

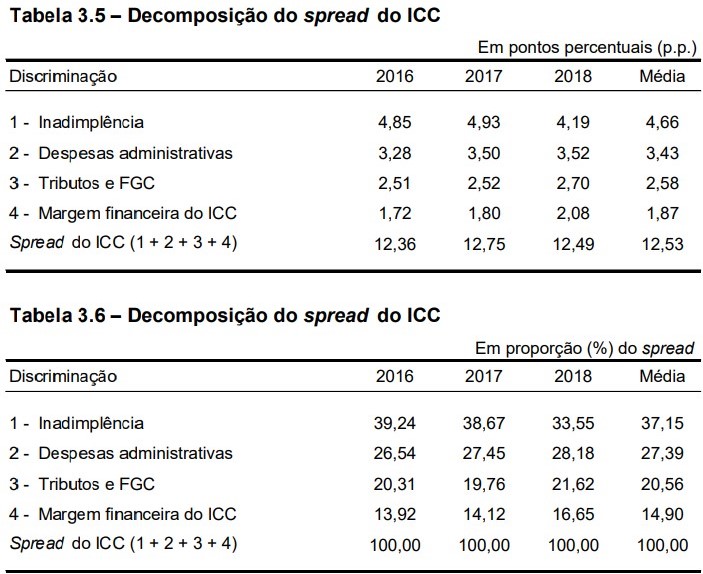

Considerando valores médios entre 2016 e 2018, o componente de inadimplência respondeu por 37,2% do spread, seguido por despesas administrativas, com 27,4%, tributos e FGC (20,6%) e, por último, está a margem financeira, com 14,9%.

A comparação de 2017 com 2018 mostra redução na contribuição da inadimplência, de 38,67% para 33,55%. As despesas administrativas subiram de 27,45% para 28,18%, tributos de FGC também aumentaram de 19,76% para 21,62%, e o lucro teve aumento de 14,12% para 16,65%.

Segundo o BC, o aumento da participação de tributos e FGC dentro do spread é reflexo da queda da inadimplência, que elevou a rentabilidade das operações.

O que os dados nos mostram é que os bancos se apropriaram de parte do ganho com a queda da inadimplência, outra parte virou despesa e impostos e parte semelhante do que virou lucro foi repassada para o spread total do ICC, que teve leve queda de 12,75 pontos para 12,49 pontos percentuais.

Leia Também

O BC considera seu Indicador do Custo do Crédito (ICC) para fazer as estimações. O ICC estima o custo médio, sob a ótica do tomador, de todas as operações de crédito ainda em aberto no sistema, independentemente da data de contratação do crédito, incorporando informações tanto do fluxo quanto do estoque de operações.

De 2017 para 2018, o ICC caiu de 20,25 pontos para 19,26 pontos percentuais. A explicação, aqui é dada pelo custo de captação, que teve queda em linha com o ciclo de corte de juros, seguido pela redução da inadimplência, que foi parcialmente compensada por aumento na tributação e da margem financeira. Dessa estimativa do ICC o BC retira o custo de captação e faz a estimativa do spread do ICC.

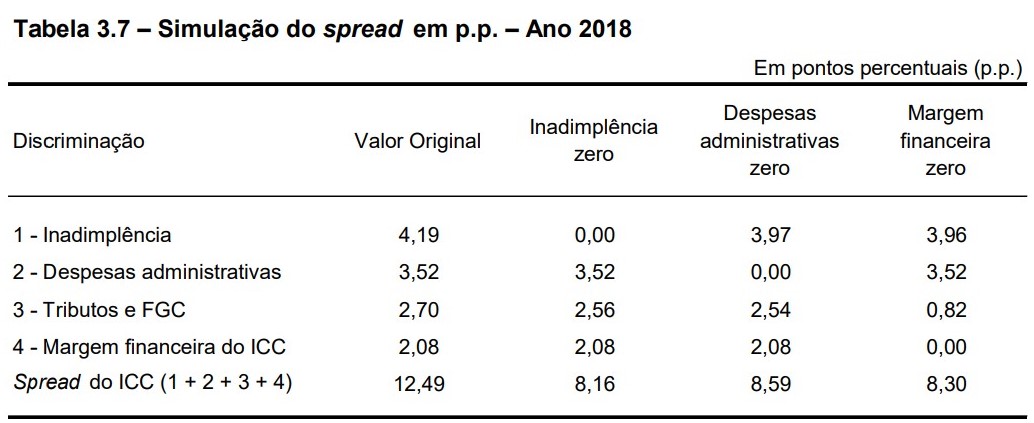

O BC também fez algumas simulações hipotéticas com esses principais componentes. Se a inadimplência em 2018 tivesse sido zero, o spread do ICC seria 8,2%, em vez de 12,5%. No caso de Despesas administrativas, o impacto seria uma redução de 3,9 pontos. Finalmente, caso não houvesse Margem financeira, o spread do ICC seria 4,2 pontos menor.

Outra desagregação feita pelo BC mostra que o spread médio da carteira de crédito para a pessoa física foi substancialmente maior do que o da carteira das empresas, com média de 17,45 pontos contra 7,23 pontos.

A explicação está na margem financeira que é bastante superior nas operações com pessoas físicas, o que faz com que a margem represente cerca de 19,6% do spread médio verificado no período para as famílias, contra 2,8% das empresas.

A inadimplência da carteira de pessoas física também é mais elevada (média de 5,4 ponto contra 3,9 ponto.), bem como as despesas administrativas e custos tributários.

Dentro da carteira de empresas, o BC nota que há um volume de empréstimos para empresas de grande porte, que geralmente têm menor risco de crédito e captam recursos de instituições financeiras em operações de grande valor, o que reduz o custo administrativo por unidade monetária emprestada.

Além disso, nesse segmento há concorrência entre funding interno e externo e entre recursos bancários e provenientes do mercado de capitais.

Para as empresas médias e, principalmente, para micro e pequenas os spreads são mais próximos aos verificados na carteira de pessoa física.

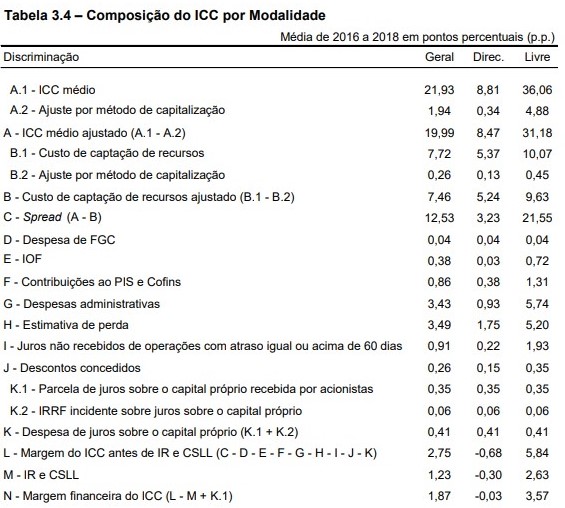

O BC também fez a decomposição do ICC para as carteiras de crédito livre e direcionado, também conhecido como "meia entrada", pois quem tem acesso paga menos e os demais têm de arcar com esses custo. Os principais exemplos de crédito direcionado são a carteira do BNDES, financiamentos imobiliários e rurais.

Na carteira de crédito livre, o ICC médio entre 2016 e 2018 é de 36,06 pontos percentuais, enquanto no direcionado fica em 8,81 pontos. Segundo o BC, isso reflete as limitações de taxas impostas por regulamentação específica no direcionado.

Por outro lado, há uma limitação na oferta de crédito, pois, para que essa modalidade seja economicamente viável, serão concedidas somente operações em que os componentes do ICC do crédito direcionado sejam, em média, menores que os observados no crédito livre.

Mesmo com essa ponderação, temos que o lucro do banco ao emprestar no direcionado é zero, na verdade levemente negativo (0,03), o que tem de ser compensado no crédito livre.

Dessa forma, diz o BC, para que o capital das instituições financeiras alocado para crédito tenha remuneração ajustada ao risco que viabilize a oferta desse produto financeiro, é necessário que a rentabilidade da carteira de crédito livre seja superior ao que poderia ser na hipótese de ausência de carteira de crédito direcionado com rentabilidade próxima de zero.

Os dados estão no Relatório de Economia Bancária (REB) que pode ser acesso aqui.

Mesmo com sinais de arrefecimento da inflação, Gabriel Galípolo afirma que mercado de trabalho forte e salários em alta exigem cuidado extra com cortes na taxa básica

A proposta é antecipar as contribuições ordinárias dos associados do FGC, de 2026 a 2028, além de exigir uma contribuição extraordinária, segundo o jornal O Globo.

Como a Mega-Sena só corre amanhã, a Quina é a loteria da Caixa com o maior prêmio em jogo na noite desta segunda-feira (9); confira os valores.

Nos últimos cinco anos, a queda do consumo de vinho foi de 22,6%. O último ano positivo foi 2020, início da pandemia, quando o isolamento obrigou muitos argentinos a ficar em casa

Pagamentos de dividendos e JCP ocorrem em conjunto com a temporada de divulgação de balanços das principais empresas da B3

Dados preliminares mostram que, dos dias 1o a 29 de janeiro, a entrada de recursos na bolsa vindos do exterior somou R$ 25,3 bilhões

A única loteria que contou com um vencedor na categoria principal foi a Lotofácil 3608

Enquanto o bilionário projeta um mundo sem mercado de trabalho, o debate filosófico e a ficção científica oferecem pistas sobre suas consequências

Concurso 2970 acontece em São Paulo; último sorteio pagou R$ 141,8 milhões para uma única aposta

Na época da deflagração da operação, Sidney chegou a ser preso, porém foi solto dias depois. Agora, o MP pede à Justiça que os acusados usem tornozeleira eletrônica

Mega-Sena vinha acumulando desde o sorteio da Mega-da Virada. Lotofácil teve um total de 48 ganhadores. Todas as demais loterias sorteadas na quinta-feira (5) acumularam.

Investigação apura crimes contra o sistema financeiro e questiona o que havia por trás da negociação

Com instabilidade no radar, Brasil lidera a saída de milionários na América Latina e aparece entre os países que mais perderam fortunas no mundo em 2025

Uma sequência incomum de erupções solares levou a Nasa e a NOAA a adotarem monitoramento contínuo; o fenômeno não oferece risco às pessoas, mas pode afetar satélites, comunicações e sistemas de GPS.

Capaz de resistir a radiação, falta de água, temperaturas extremas e até ao vácuo do espaço, o urso-d’água desafia os limites da biologia e entra na lista dos seres mais resistentes já estudados

A Lotomania roubou a cena da Lotofácil, que acumulou pela primeira vez em fevereiro na noite mais movimentada da semana no Espaço da Sorte.

A dificuldade de entender o mercado financeiro e o receio de golpes são entraves para que brasileiros invistam dinheiro que está parado

Os anos 80 de fato foram culturalmente riquíssimos: Michael Jackson estava no auge, o filme “E.T.” lotava os cinemas e a estética das vestimentas e discotecas da época causa controvérsia até hoje. Para completar os anos de ouro, a GM laçou um carro que permanece na memória dos brasileiros tantas décadas depois: o Chevrolet Monza. O nome de fato marcou gerações […]

O chefe da Casa Branca destacou que o projeto orçamentário continuará financiando o Departamento de Segurança Interna (DHS, em inglês)

Vencedor ou vencedora do prêmio milionário do concurso 3604 da Lotofácil vinha insistindo sempre nos mesmos números por meio do dispositivo conhecido como ‘teimosinha’.