O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Governo propõe aumento no Imposto de Renda sobre JCP e mudanças na CSLL; saiba como essas alterações podem afetar seus investimentos

O Leão está com fome — e quer abocanhar uma fatia ainda maior dos rendimentos dos investidores. O governo propôs nesta segunda-feira (9) o aumento da alíquota do Imposto de Renda (IR) sobre os juros sobre capital próprio (JCP).

A proposta prevê o salto da alíquota atual de 15% para 20% na retenção de IR sobre os valores pagos pelas empresas em JCP a pessoas físicas.

O presidente da Câmara dos Deputados, Hugo Motta, confirmou, em entrevista à CNN Brasil, que o Governo Federal pretende incluir os JCP dentro do pacote de alternativas para compensar o recuo do Imposto sobre Operações Financeiras (IOF).

“Haddad falou ontem que o JCP poderia entrar nesse pacote de ajuste e disse que iria reforçar a questão na medida provisória, mas sem incidência imediata. Virá no texto, mas sem força de lei, para que o Congresso possa fazer esse debate. O que eu penso é que o governo quer que esse debate sobre JCP seja feito nessa janela que nós acabamos criando agora”, disse Motta à CNN.

Para economistas, essa potencial mudança deve afetar tanto a estrutura de capital das empresas como também a forma de remuneração dos acionistas.

Se for adiante, o impacto para o investidor é direto: menos dinheiro no bolso. Já para as empresas — especialmente os grandes bancos —, a mudança afeta o planejamento tributário.

Leia Também

Assim como os dividendos, o JCP é uma das opções que as empresas listadas na bolsa possuem para distribuir parte dos lucros para os acionistas. Quem muito utiliza desse mecanismo são os bancões brasileiros.

Hoje, o JCP traz uma vantagem financeira para as companhias. Isso porque o valor distribuído aos investidores pode ser deduzido como despesa financeira, o que diminui a base tributável de impostos como o IRPJ e a CSLL.

Para agentes de mercado, a medida sobre os proventos pode afetar negativamente os investidores, especialmente no setor bancário, que é um dos maiores pagadores de JCP na bolsa brasileira.

Afinal, aumentar a alíquota de IR sobre JCP reduz o rendimento líquido dos investidores e piora a atratividade para ações. Em especial, para o setor bancário, que é o grande pagador de JCP na bolsa brasileira.

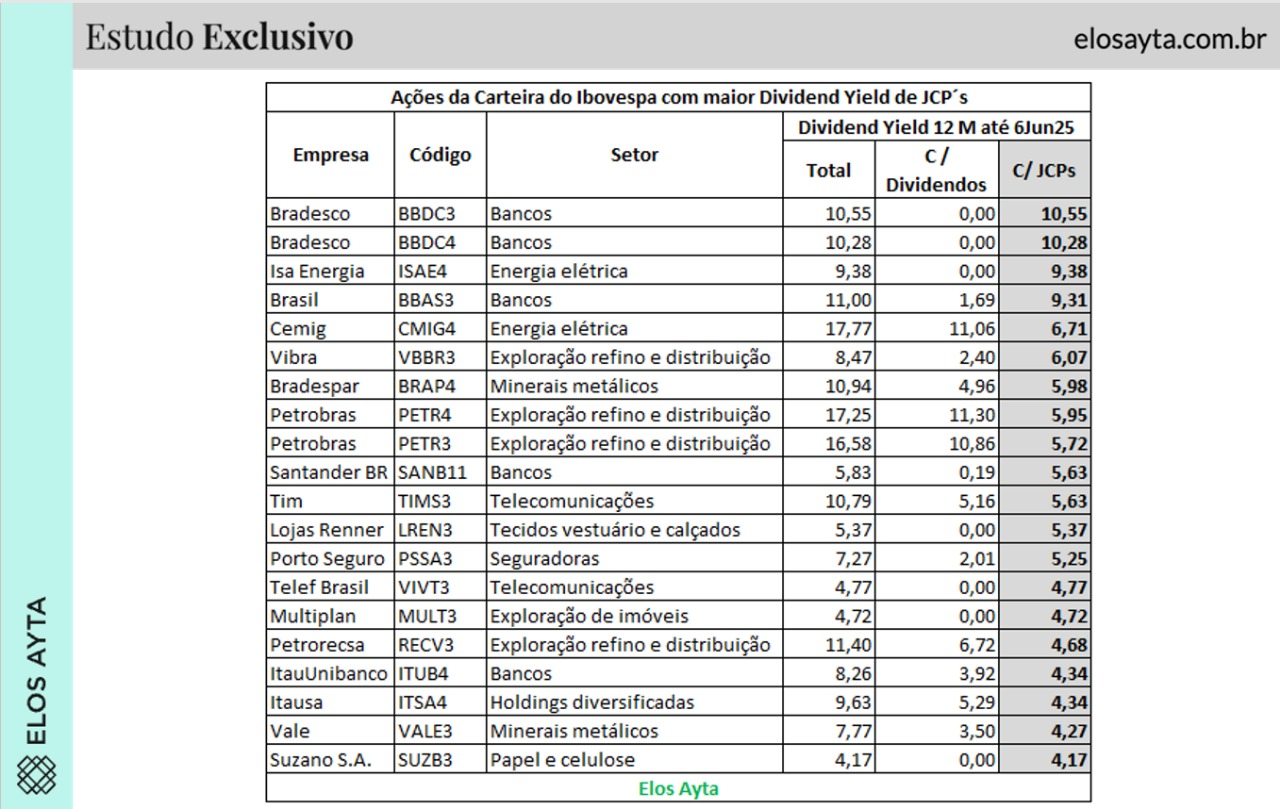

Segundo levantamento exclusivo feito pela Elos Ayta Consultoria, a pedido do Seu Dinheiro, o Bradesco foi quem distribuiu mais juros sobre o capital próprio aos acionistas.

Só nos últimos 12 meses, as ações BBDC3 tiveram um dividend yield (retorno com dividendos) de 10,55% com JCP. No mesmo período, os papéis BBDC4 somaram um yield de 10,28% com essa modalidade de proventos.

A ideia inicial por trás do JCP é permitir que as empresas deduzam esse valor, incentivando-as a manter mais capital próprio, reduzindo o nível de alavancagem e, consequentemente, os riscos operacionais.

Porém, com o aumento da alíquota de IR sobre os JCP, especialistas acreditam que o governo está desidratando o mecanismo em vez de resolver de forma definitiva a questão, o que pode enfraquecer a funcionalidade do JCP ao longo do tempo.

Para Antônio Martins, analista da Kinea, no entanto, a mudança na alíquota não deverá alterar a estratégia dos bancos.

Isso porque, apesar do impacto no rendimento líquido do investidor, o pagamento do JCP ainda se mantém vantajoso para os bancos, uma vez que ele continua reduzindo o lucro tributável das instituições financeiras.

No entanto, Martins alerta para uma pressão sobre as ações, uma vez que o rendimento líquido do investidor vai encolher, dada a maior alíquota de IR.

Embora o JCP continue sendo uma alternativa viável para a remuneração dos acionistas, há riscos maiores do radar do que uma queda da atratividade dos proventos.

O maior risco apontado por agentes do mercado é o aumento da insegurança jurídica no setor financeiro, com possíveis desdobramentos em toda a bolsa.

Isso porque, tradicionalmente, os bancos são vistos pelo governo como um setor que deveria pagar mais impostos, especialmente em momentos de necessidade de arrecadação.

Atualmente, os bancos já enfrentam a maior alíquota de IRPJ e CSLL entre todas as empresas da bolsa, com 45% sobre o lucro real, enquanto outras empresas pagam cerca de 34%, segundo o analista da Kinea.

Para um gestor de mercado, a pressão sobre o JCP não parece ter fim — e a mudança pode ser apenas o estopim de um movimento maior para aumentar a tributação.

“Eu não acho que acabou o problema do governo com o JCP. Ele vai continuar incomodando, e o governo pode querer arrancar mais um ou dois porcentinhos cada vez que precisar de dinheiro. Parece ter aberto uma caixa de Pandora tributária. Essas mudanças contaminam o resto, gera uma percepção de prêmio de risco generalizado. Se eu invisto em uma empresa, preciso me questionar: será que esse setor está dando sopa e o governo vai querer arrancar um pouco do dinheiro?”, ponderou um gestor.

A proposta de elevação do IR sobre JCP não veio sozinha. A equipe econômica de Fernando Haddad também propôs uma reformulação na CSLL (Contribuição Social sobre o Lucro Líquido) para instituições financeiras, incluindo fintechs.

Hoje, existem três alíquotas de CSLL: 9%, 15% e 20%, a depender do tipo de instituição.

Para instituições financeiras, a alíquota padrão é de 15%. Os bancos pagam 20%, enquanto as instituições de pagamento, onde muitas fintechs se enquadram, pagam 9%.

A proposta do governo é acabar com a alíquota de 9%, tornando padrão os 15% ou 20%. Isso aumenta a alíquota efetiva das instituições de pagamento na média.

Além disso, também surgiram rumores de propostas do governo para elevar a CSLL de 20% para 22% para os bancos.

Isso geraria um impacto considerável no setor, especialmente nas fintechs menores, que não têm a mesma estrutura sofisticada dos grandes players do mercado, na leitura de analistas.

Na visão do analista Antônio Martins, fintechs como Nubank e Inter não devem sentir grandes efeitos, pois já pagam alíquotas de CSLL que giram em torno de 15% e 20%, respectivamente.

“Quem mais deveria sofrer são as fintechs consideradas ‘instituições de pagamento’. Dentre elas, vale destacar as adquirentes Stone e PagBank. Porém, uma ressalva é que essas adquirentes também têm estruturas complexas, como parte da operação sendo realizada via FIDCs, o que pode reduzir o impacto dessa maior alíquota de CSLL”, disse o analista.

Para Martins, a redução da assimetria de alíquota entre bancos e fintechs deve ser favorável para os grandes bancos. “Essa é uma batalha longa que os bancos travam contra as fintechs.”

Embora o aumento da CSLL afete o lucro das instituições, há um efeito secundário importante: a reavaliação dos ativos fiscais diferidos dos bancos. “Essa reavaliação deveria gerar um impacto positivo para o resultado dos bancos, mas isso deve ser um valor pequeno e ‘one-off’”, disse Martins.

Na visão de Ricardo Hammoud, economista e professor da FGV, como a CSLL incide sobre o lucro e os grandes bancos tendem a ter lucros maiores, essa incidência vai ser maior — e, consequentemente, a rentabilidade será mais pressionada.

É por isso que o economista vê uma tendência maior de que os bancões sejam mais impactados, enquanto as fintechs, que tendem a ter margens menores, seriam menos afetadas pelo aumento da contribuição.

“Essa majoração da alíquota pode impactar já nos resultados dos bancos e também afetar as projeções e o planejamento dos bancos para 2025”, disse Hammoud.

Essas medidas fazem parte do novo pacote fiscal para substituir a elevação das alíquotas de IOF, que causaram grande polêmica no mercado.

Um gestor inclusive descreve os últimos atos do governo como uma espécie de "brainstorm a céu aberto".

O pacote foi discutido ontem por membros do Executivo e do Legislativo e deve ser apresentado ao presidente Lula na próxima terça-feira (10).

As propostas ainda precisam do aval do presidente. Se aprovadas, devem ser oficializadas por meio de Medida Provisória (MP), que posteriormente será analisada pelo Congresso Nacional.

Assim, não há certeza de que todas as medidas irão de fato entrar em vigor, mas existe uma percepção geral no governo de que há um excesso de isenções tributárias, então alguma coisa deve passar.

Algumas medidas negociadas pelo governo com os líderes do Congresso já foram confirmadas pelo ministro da Fazenda, que falou com a imprensa ao sair da reunião na noite de domingo.

Entre as ideias já confirmadas, está a taxação de 5% sobre os rendimentos das LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio) — aplicações que hoje são isentas de impostos. Nesta reportagem, você pode conferir se ainda vale a pena investir em LCI e LCA com esta nova alíquota.

Outro item confirmado no pacote é o aumento da alíquota sobre as apostas esportivas (bets). A ideia é elevar a cobrança de 12% para 18% sobre o rendimento bruto das apostas.

A avaliação do economista Ricardo Hammoud é que todas essas mudanças tributárias "mostram que o governo está perdido".

“Em vez de cortar gastos, o governo procura aumentar alíquotas onde é mais fácil e vai atirando sem parar. Só que isso gera riscos. Isso faz com que o investimento de longo prazo seja bastante afetado, que é o que o Brasil mais precisaria”, afirmou.

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores

Em painel do evento Onde Investir em 2026, do Seu Dinheiro, grandes nomes do mercado analisam os cenários para o Ibovespa em 2026 e apontam as ações que podem se destacar mesmo em um ano marcado por eleições

Entrada recorde de capital estrangeiro, rotação global de dólares para emergentes e alta de Petrobras e Vale impulsionaram o índice, em meio a ruídos geopolíticos nos Estados Unidos e com eleições brasileiras no radar dos investidores

O banco digital controlado pela holding dos irmãos Batista busca levantar US$ 434,3 milhões em abertura de capital nos EUA