O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O retorno de 1% ao mês é talvez a âncora mental mais forte do investidor brasileiro, mas investir com foco nisso vale a pena?

O retorno de 1% ao mês é talvez a âncora mental mais forte do investidor brasileiro, principalmente do mais conservador e afeito às aplicações de renda fixa.

Por isso, quando a Selic cai abaixo de 12% ao ano – fazendo com que os investimentos de menor risco deixem de oferecer a rentabilidade almejada – quem tem dinheiro guardado e muita aversão a risco costuma ficar chateado.

Mas mesmo os investidores que não se importam de tomar risco fogem da renda variável para a renda fixa quando a taxa básica de juros está mais elevada.

Hoje, o Brasil vive um ciclo de cortes de juros, que trouxe a taxa básica de 13,75% ao ano, em agosto de 2023, para os atuais 10,75%, e com expectativa de uma nova queda nesta quarta-feira (08).

Ou seja, há algum tempo os investimentos mais conservadores, que rendem 100% do CDI ou a variação da Selic, já não pagam mais aquele 1% ao mês.

Mas essa estratégia de mirar em um retorno de 1% ao mês é mesmo a mais acertada? Ou melhor, a escolha deste "número mágico" faz sentido, ou é meio arbitrária?

Leia Também

Quem também se questionou sobre isso e tentou dar uma resposta a essa pergunta em sua carta mensal de maio foi a gestora de ações Ártica, responsável pelo fundo Ártica Long Term FIA.

Liderada por Ivan Barboza e Raphael Castilho, a equipe da Ártica fez, na sua comunicação com os cotistas, um exercício para verificar a eficiência da estratégia de migrar para a renda fixa sempre que a Selic esteja num patamar capaz de fazer as aplicações conservadores pagarem 1% ao mês.

A gestora parte da premissa de que boa parte dos investidores brasileiros – dos iniciantes aos mais abastados – preferem a renda fixa quando o juros estão acima de 12% ao ano e só exploram outras classes de ativos quando as taxas caem abaixo deste patamar, a fim de buscar o almejado 1% ao mês novamente.

A questão colocada é: há racionalidade na escolha de uma taxa de retorno fixa? E nesta de 1% ao mês, especificamente?

Segundo a Ártica, do ponto de vista histórico, a escolha do 1% ao mês até que fez sentido. A gestora lembra que, nos últimos 20 anos, a média da Selic, foi próxima de 11% ao ano, e é daí que vem a referência do 1% ao mês como sendo a taxa de retorno típica da renda fixa no Brasil.

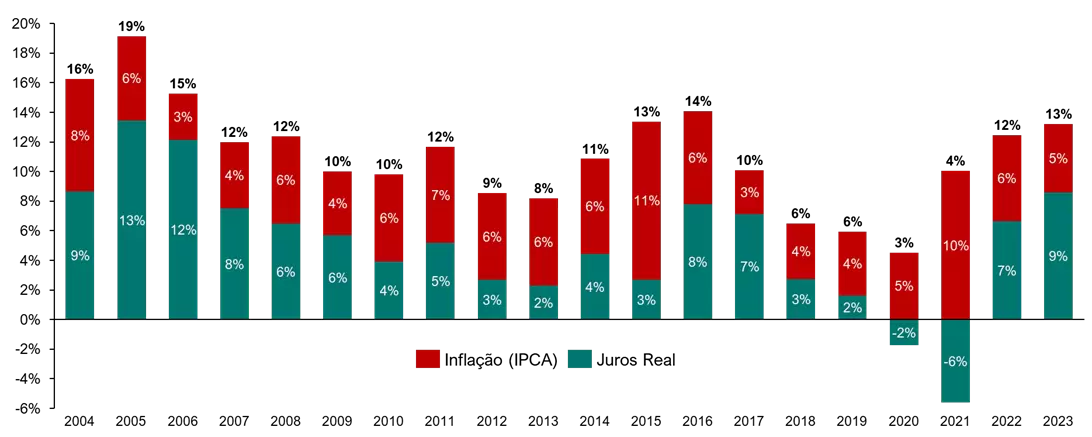

É claro que a Selic oscilou bastante ao longo dos anos, tendo chegado inclusive a cair abaixo de 2% ao ano em 2020; também houve grande variação na taxa de juro real, isto é, a diferença entre a Selic e a inflação.

"O retorno real, o que verdadeiramente importa para investimentos, é ainda mais volátil que a Selic", escreve a Ártica. Afinal, apenas um ganho real de fato deixa o investidor mais rico, para além de apenas preservar seu poder de compra.

Aliás, embora o juro real tenha sido quase sempre positivo, em dois anos das últimas duas décadas ele foi negativo, como mostra o gráfico a seguir, elaborado pela Ártica e considerando a meta da taxa Selic:

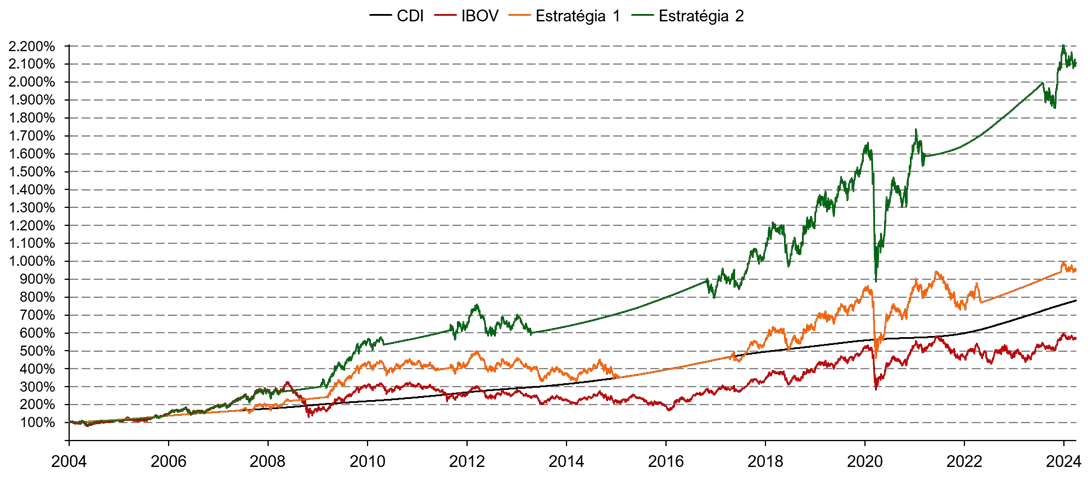

Para testar se a regra intuitiva do investidor brasileiro está correta – isto é, investir em renda fixa quando os juros estão acima de determinado patamar e em bolsa quando os juros estão abaixo desta taxa –, a Ártica simulou o retorno de uma carteira de investimentos que ficasse 100% alocada em renda fixa sempre que a meta para a Selic fosse maior ou igual a 12% ao ano e 100% alocada em renda variável quando a meta da taxa básica caísse abaixo desse patamar.

O retorno adotado para a renda fixa foi a variação do CDI e, para a renda variável, o do Ibovespa, principal índice da bolsa brasileira.

No período entre janeiro de 2004 e março de 2024, pouco mais de 20 anos, a estratégia teve um retorno anual médio de 11,8% ao ano (ou cerca de 1% ao mês), de fato superando tanto o CDI, que rendeu 10,7% ao ano no período, quanto o Ibovespa, que rendeu 9,0% ao ano no período.

Ou seja, de fato essa regra intuitiva do brasileiro deu um resultado positivo a menos nas últimas duas décadas. "Porém, não há um racional claro para usar uma taxa nominal fixa como referência em decisões de alocação ou para que 12% seja o melhor valor para essa taxa", alerta a gestora.

Em outras palavras, por que 12% e não outra taxa? Por sinal, nas simulações da Ártica, a taxa de referência que maximizaria o retorno no período considerado é 11,4% – se tivesse investido tudo em renda fixa quando a meta da Selic estivesse em 11,4% ou acima e tudo em renda variável se os juros estivessem abaixo desta taxa, o investidor teria auferido um retorno médio de 12,50% ao ano no período.

Já se fosse adotada uma taxa de 10% ou 13% como referência para mudar a alocação nessa estratégia, o retorno já teria sido inferior ao CDI.

"A sensibilidade do retorno à taxa exata usada como referência indica a natureza casuística desses resultados e o problema de adotar regras não fundamentadas. Por isso, convém buscar alguma regra mais eficiente, ainda exigindo que seja simples e prática o suficiente para qualquer investidor adotar", diz a carta.

Juros altos tendem a derrubar os preços das ações, primeiro porque dificultam o crescimento econômico ao encarecer o custo do crédito, segundo porque tornam a renda fixa mais atrativa, fazendo com que o investidor passe a exigir uma taxa de retorno maior na renda variável, a fim de compensar o risco em relação à renda fixa.

Assim, se o fluxo de caixa de uma empresa permanecer o mesmo, com a Selic mais alta, os preços das suas ações precisam cair para que estes retornos fiquem atrativos. As ações, então, ficam baratas.

"Dessa maneira, a estratégia mais eficaz seria investir em renda variável quando os juros estiverem em seu patamar máximo e voltar para renda fixa no patamar mínimo dos juros. O problema é que máximas e mínimas de juros não são fáceis de se prever, tornando essa estratégia pouco implementável na prática", diz a carta da Ártica.

Assim, a gestora propõe uma alternativa mais factível a essa estratégia: priorizar o investimento em renda variável quando os juros estiverem começando a cair e priorizar a renda fixa quando as taxas estiverem começando a subir. Afinal, uma vez iniciado um ciclo, o Banco Central começa a dar mais previsibilidade sobre a trajetória dos juros.

A partir dessa ideia, a gestora simulou o que aconteceria se o investidor alocasse 100% da carteira em ações no início de um ciclo de cortes na meta da Selic (ou seja, com a taxa próxima da máxima) e migrasse a totalidade do seu portfólio para renda fixa quando a meta da Selic estivesse no início de um ciclo de altas (isto é, próxima da mínima) – algo contraintuitivo e diferente do que os investidores costumam fazer.

Com essa estratégia, o retorno anual médio do investidor teria sido de 16,3% ao ano nos últimos 20 anos, bem mais do que os 11,8% da estratégia do 1% ao mês. Confira o gráfico com os resultados das simulações das duas estratégias e os desempenhos do CDI e do Ibovespa no período:

"Também ressaltamos como investir em renda variável pode levar a retornos substancialmente maiores do que apenas manter todo o patrimônio alocado em renda fixa, mesmo nessa análise em que usamos o Ibovespa como referência para retorno da renda variável", observa a gestora, na carta.

A Ártica lembra que simplesmente investir em um veículo atrelado ao Ibovespa é uma estratégia totalmente passiva, em que se seleciona apenas as ações mais negociadas do mercado, sem preocupação de escolher necessariamente as melhores empresas para se investir.

Em seguida, dão o exemplo do retorno do próprio fundo da casa, o Ártica Long Term FIA, que tem uma gestão ativa e apresentou um retorno médio anual de 30,5% ao ano (21,6% ao ano acima da inflação), nos seus 11 anos de existência.

O exercício da Ártica leva em consideração uma alocação um tanto radical, uma vez que o investidor está sempre concentrado em uma única classe de ativos, sem qualquer diversificação entre classes, o que não é o ideal do ponto de vista do risco, embora tenha funcionado no período estudado em termos de retorno.

Ele é feliz, no entanto, em mostrar que considerar a trajetória da Selic para priorizar uma classe de ativos em relação às outras a depender da trajetória de juros pode fazer sentido.

A Ártica termina sua carta propondo uma estratégia de investimentos simples a partir dessa visão, mas que também leve em conta o fator risco.

Para a gestora, a melhor estratégia não é determinar uma taxa de retorno alvo fixa (por exemplo, 1% ao mês ou 12% ao ano), como o investidor pessoa física tende a fazer, intuitivamente.

Isso porque essa estratégia levaria o investidor a se acomodar na renda fixa nos momentos de juros altos, que são geralmente aqueles em que há mais oportunidades no mercado, uma vez que é quando os ativos de risco justamente ficam mais baratos.

Por outro lado, o investidor seria levado a correr riscos apenas quando os juros estão baixos, a fim de sair "em busca do 1% perdido", que é justamente quando os prêmios dos ativos de risco ficam menores.

Assim, a melhor estratégia, para os gestores da Ártica, é priorizar os ativos de risco quando o mercado estiver pessimista e os juros estiverem altos e voltar para as classes mais conservadoras, como renda fixa pós-fixada, quando o mercado estiver otimista e os juros estiverem baixos.

"Pode parecer contraintuitivo por ser o inverso do que a maioria dos investidores faz, mas lembre-se que é dos erros da maioria dos investidores que vêm os retornos extras da minoria de investidores muito bem-sucedidos", conclui a Ártica, citando frases célebres de grandes investidores que apontam neste sentido:

“Seja receoso quando os outros estão gananciosos e ganancioso quando os outros estão receosos.” – Warren Buffett

“Quando o mundo só quer comprar títulos do Tesouro, você quase pode fechar os olhos e comprar ações.” – Michael Steinhardt

“A melhor hora para comprar uma casa é quando mais ninguém quer uma.” – John Maynard Keynes

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado