Itaú prevê dólar fortalecido até o fim de 2025

Moeda americana se manterá em alta devido à política monetária dos EUA, risco geopolítico e tensão entre EUA e China

A divergência da política monetária dos Estados Unidos em relação ao restante do mundo e o aumento do risco geopolítico no Oriente Médio e na Europa associado à tensão entre China e EUA levaram o Banco Itaú a prever a manutenção do dólar em patamares elevados.

Em relatório do Departamento de Pesquisa Macroeconômica, assinado pelo economista-chefe, Mário Mesquita, o banco estima o dólar encerre este ano em R$ 5,15 e em R$ 5,25 em 2025. Para a Selic, a expectativa é fechar 2024 em 10,25%, acima dos 9,75% previstos anteriormente.

Segundo o Itaú, há duas razões principais para a manutenção de um nível historicamente elevado do dólar em termos reais e multilaterais.

A primeira é a divergência de política monetária dos EUA frente aos outros países, diante do chamado “excepcionalismo” do país em termos de crescimento resiliente e inflação mais persistente.

- Empiricus Educação libera curso gratuito de investimentos em ouro e dólar; acesse as aulas aqui

Aumento no diferencial de juros

Esse excepcionalismo está levando a uma postergação dos cortes de juros pelo Fed (Federal Reserve) e a um aumento do diferencial de juros dos EUA frente às outras economias.

A segunda razão apontada é o aumento do risco geopolítico em meio à guerra no Oriente Médio, o conflito na Europa e a tensão comercial entre China e EUA, que voltou a crescer nos últimos meses.

Leia Também

“Considerando nosso cenário para os bancos centrais desenvolvidos (quatro cortes do Fed e sete cortes do ECB até o fim do ano que vem), estimamos um potencial de apreciação adicional do dólar multilateral em torno de 1,5% até o fim do ano”, afirma o banco, no relatório.

Essa valorização pode se acentuar, segundo o Itaú, a depender das tensões geopolíticas globais. “Especificamente, estimamos que a cada 10% de aumento da razão entre os preços do ouro e do cobre (métrica que avaliamos como a mais representativa do risco geopolítico no momento), há uma apreciação de 2% do dólar, tudo o mais constante”, diz o texto.

Previsão de ciclos de cortes mais suaves pelos emergentes

De acordo com a publicação, para os países emergentes, o dólar mais forte deve contribuir para ciclos de cortes de juros mais contidos a frente.

As moedas dos países com diferenciais de juros relativamente baixos frente ao padrão histórico são as que mais depreciam neste ano, informa o banco. Uma dessas é o real, cujos movimentos têm correlação histórica alta com o dólar multilateral.

A expectativa da instituição de um dólar forte para a frente somada ao ambiente doméstico desafiador é que levou o Itaú a revisar suas projeções para o dólar e a Selic.

- Como proteger os seus investimentos: dólar e ouro são ativos “clássicos” para quem quer blindar o patrimônio da volatilidade do mercado. Mas, afinal, qual é a melhor forma de investir em cada um deles? Descubra aqui.

Por que o dólar está tão forte?

O relatório do Banco Itaú avalia que o dólar multilateral em termos reais está próximo das suas máximas históricas. No passado, os momentos de maior força do dólar foram no fim dos anos 1990 e início dos anos 2000, diante do forte desempenho da economia norte-americana e em meio a crises financeiras internacionais, e nos anos 1980, com o choque monetário para controlar a inflação.

Vale destacar que o dólar multilateral real é uma medida de força do dólar, calculada pelo Fed, o Banco Central dos EUA. É uma média ponderada das moedas dos parceiros comerciais mais importantes dos EUA por volume de comércio bilateral.

Atualmente, o momento é de maior dinamismo da economia americana em relação aos seus pares (em uma tendência comumente caracterizada como “excepcionalismo americano”) e de um desafio de desinflação, em meio a tensões geopolíticas com guerras no Oriente Médio, entre Rússia e Ucrânia, além de maiores barreiras entre o Ocidente e a China.

Nos últimos 12 meses, o dólar apreciou 2,2% em termos reais, com movimentos de curto prazo expressivos, em grande parte impulsionados pela política monetária. No terceiro trimestre do ano passado, a postura mais dura do Fed e a percepção de uma situação fiscal americana pior levaram a um aumento do diferencial de juros e a um dólar mais forte.

Efeito do conflito geopolítico

No quarto trimestre, a inflação americana e global mais fraca impulsionou o dólar para baixo, mas o prêmio geopolítico mais elevado pelo conflito no Oriente Médio compensou para cima.

Em 2024, no primeiro trimestre, a inflação nos EUA se mostrou mais forte, mas a interpretação do mercado foi que isso poderia se tratar de um repique transitório.

Ao mesmo tempo, o Banco do Japão saiu do juro negativo, na contramão do ciclo de política monetária do restante do mundo, o que também contribuiu para um enfraquecimento do dólar.

Finalmente, no segundo trimestre desse ano, abril foi marcado por uma forte reprecificação dos juros americanos, apontando para o adiamento do início da flexibilização, com a persistência dos dados fortes de atividade e inflação, embora com alguma suavização em maio.

- Se a sua fonte de renda está 100% em reais, você está errado – mas ainda dá tempo de começar a buscar ganhos em dólares de forma prática. Clique AQUI e saiba como.

Há mais espaço para apreciação do dólar?

O comportamento do dólar à frente dependerá sobretudo da divergência de política monetária entre o Fed e os outros bancos centrais, e da evolução das tensões geopolíticas.

“Esperamos ciclos de quatro cortes de 25 pontos-base pelo Fed e sete pelo ECB (Banco Central Europeu), enquanto o mercado precifica em torno de cinco cortes pelo Fed e quatro pelo ECB”, afirma o Itaú.

Nos EUA, atividade forte, mercado de trabalho resiliente e ritmo mensal de inflação acima do consistente com atingimento da meta no curto prazo justificam que o Fed inicie o ciclo de cortes apenas em dezembro deste ano e faça apenas mais três cortes no ano que vem.

Já na Europa, inflação e atividade estão mais fracas, em linha com um início de cortes pelo ECB na reunião de junho e um orçamento total de sete cortes.

“A concretização do nosso cenário pode levar a uma apreciação de cerca de 1,5% do dólar. Os diferenciais de juros dos EUA para a Alemanha e para o Japão devem aumentar, gerando isoladamente uma apreciação de 1,3%”, informa o relatório.

Somando uma pequena queda de 2% das commodities metálicas e agrícolas até o final do ano, estimamos uma apreciação de 1,5%. Do lado geopolítico, cada 10% de alta da razão entre os preços do ouro e cobre leva a uma apreciação adicional de 2% do dólar em todos os cenários.

Quais as implicações para o Brasil e outros emergentes?

A correlação histórica entre a taxa de câmbio real/dólar e o dólar multilateral é alta (coeficiente de correlação em torno de 0,8), diz o texto. “A nossa expectativa de um dólar forte à frente, somada ao ambiente externo desfavorável nos fez revisar recentemente a projeção do câmbio para R$ 5,15 por dólar (de R$ 5,00) em 2024 e R$ 5,25 por dólar (de R$ 5,20) em 2025.”

Além disso, continua o relatório, também em parte por um cenário externo pior, foi revisada a projeção para a taxa Selic terminal para 10,25% ao ano (de 9,75%). Segundo o Itaú, para outros emergentes, as consequências de um Fed mais hawkish e um dólar mais forte devem ser parecidas, com diversos Bancos Centrais ou adiando o início do ciclo de flexibilização monetária ou reduzindo o ritmo dos cortes em vigor, além de limitar a extensão dos ciclos de cortes.

A culpa é de Trump? Powell usa o maior evento dos BCs no mundo para dizer por que não cortou os juros ainda

O evento organizado pelo BCE reuniu os chefes dos principais bancos centrais do mundo — e todos eles têm um inimigo em comum

Agência vai na contramão de Trump e afirma que Irã pode voltar a enriquecer urânio nos próximos meses; confira a resposta de Teerã

Em meio a pronunciamentos dos governos iraniano e norte-americano neste fim de semana, o presidente francês, Emmanuel Macron, cobrou retorno do Irã à mesa de negociações

G7 blinda empresas dos EUA de impostos mínimos globais após pressão de Trump

O acordo para a tributação das companhias norte-americanas foi firmado em meio a uma decisão do governo Trump no megaprojeto de gastos

Trump tem vitória no Senado com avanço de megaprojeto de gastos, e Elon Musk solta o verbo: “Completamente insano”

Apesar da vitória, a votação não foi fácil. O projeto vem sendo criticado pela oposição e também por aliados, incluindo o CEO da Tesla

Recebendo currículos, Trump diz o que o candidato precisa ter para ser escolhido presidente do Fed

O mandato do atual chefe do banco central norte-americana acaba em maio do ano que vem e o republicano já está em busca de nomes para a sucessão

Será que deu ruim? Titãs de Wall Street passam por teste de estresse; confira se algum dos grandes bancos EUA foi reprovado

A avaliação considerou uma recessão global severa, com desemprego em 10% e queda acumulada do Produto Interno Bruto (PIB) real de 7,8%

A guerra dos EUA com a China acabou? O sinal de Trump que pode colocar fim à disputa entre as duas maiores economias do mundo

Um ponto crucial para as tarifas serem suspensas teria sido acordado nesta semana, segundo fontes da Casa Branca

A guerra acabou, decreta Trump sobre Israel e Irã — mas nem ele mesmo tem certeza disso

Presidente norte-americano deu declarações conflituosas sobre o status do conflito entre os dois inimigos no Oriente Médio, que mantêm um cessar-fogo frágil

Trump dá aval para Powell subir juros, mas impõe uma condição para isso acontecer nos EUA

O presidente do banco central norte-americano participou do segundo dia de depoimentos semestrais no Congresso; já o republicano usou os holofotes da Otan para falar da política monetária norte-americana

A Europa corre perigo? Otan sobe meta de gastos para 5% em mudança histórica e Trump manda recado duro para um membro

A medida mais decisiva da aliança em mais de uma década ocorre em meio à escalada de tensões no Oriente Médio e ao conflito entre Ucrânia e Rússia — mas um país europeu ainda resiste

Trump falhou: peças centrais do programa nuclear do Irã seguem intactas, diz inteligência dos EUA

Enquanto a Casa Branca nega as informações, o primeiro-ministro de Israel, Benjamin Netanyahu, promete atacar novamente se Teerã retomar seu programa nuclear

Após cessar-fogo entre Irã e Israel, Donald Trump é indicado ao Nobel da Paz (de novo)

Mais que prestígio, a indicação ao prêmio entra no jogo político da Casa Branca — e no xadrez internacional

Israel e Irã podem mexer com a política de juros nos EUA? Powell responde

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala dos reflexos da instabilidade no Oriente Médio nas decisões do banco central norte-americano

Powell diz o que pensa na guerra pelo corte de juros após ser chamado de burro por Trump

O presidente do Federal Reserve presta depoimento ao Comitê de Serviços Financeiros da Câmara e fala o que vai acontecer com os juros, o que pensa sobre as tarifas e sobre a guerra entre Israel e Irã

A guerra não acabou: Trump anuncia cessar-fogo entre Israel e Irã — mas tem o maior dos desafios pela frente

Mais cedo, Teerã respondeu à ofensiva norte-americana contra instalações nucleares com um ataque com mísseis à Base Aérea de Al Udeid, no Catar

Brasil na guerra: governo se posiciona sobre ataque dos EUA ao Irã; veja o que diz o Itamaraty

Ministério das Relações Exteriores emite nota oficial sobre a escalada do conflito no Oriente Médio; mais cedo o ex-chanceler e agora assessor especial Celso Amorim havia se manifestado sobre os confrontos

Empresas começam a suspender atividades com escalada da guerra entre Israel e Irã

Do setor marítimo ao setor aéreo, as primeiras companhias começam a anunciar uma paralisação temporária das operações na esteira dos ataques dos EUA às instalações nucleares iranianas

Apagando fogo com gasolina: a oferta da Rússia ao Irã que pode desencadear uma guerra nuclear

Um dos homens fortes do governo de Putin questiona sucesso do ofensiva norte-americana, que atacou três instalações nucleares iranianas, afirmando que uma futura produção de armas atômicas segue sobre a mesa

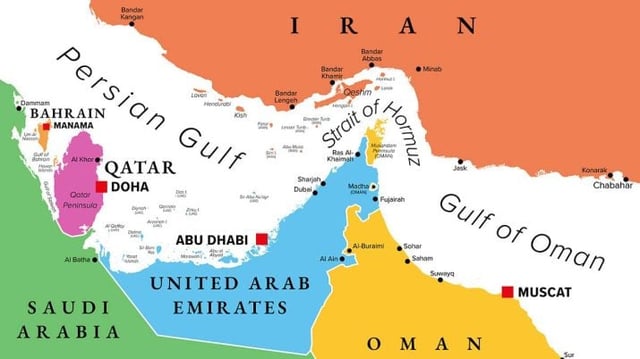

O Estreito de Ormuz na berlinda: Irã se prepara para fechar a passagem marítima mais importante do mundo

Embora tenha ameaçado diversas vezes, o governo iraniano nunca fechou, de fato, a via, mas, agora, o parlamento começa a dar passos nessa direção

Da China a Europa: a reação internacional ao ataque dos EUA às instalações nucleares do Irã

Na noite de sábado (21), o presidente norte-americano, Donald Trump, anunciou uma operação classificada por ele como bem-sucedida contra três usinas nucleares iranianas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP