Warren Buffett mostra por que é um dos maiores investidores de todos os tempos — e diz o que pode acontecer com a quebradeira dos bancos

A Berkshire Hathaway, holding do megainvestidor, apresentou neste sábado (06) os resultados obtidos entre janeiro e março deste ano e o megainvestidor conta o que pode acontecer em meio ao colapso dos bancos regionais dos EUA

Se, no quatro trimestre de 2022, Warren Buffett se juntou aos pobres mortais e sentiu os efeitos de uma inflação sem controle e dos juros altos em seus negócios, no primeiro trimestre de 2023 ele mostrou porque é considerado um dos maiores investidores de todos os tempos.

Como faz todos os trimestres, o Oráculo de Omaha apresentou neste sábado (06) os resultados da sua holding, a Berkshire Hathaway, e, junto com os números, participou da conferência anual — que, desta vez, estava sendo bastante aguardada diante da elevada volatilidade do mercado e da crise bancária no horizonte norte-americano.

Em números, a Berkshire alcançou um lucro operacional de US$ 8,065 bilhões no primeiro trimestre deste ano, o que representa um aumento de 12,6% em relação ao mesmo período do ano anterior.

O desempenho recebeu um impulso da divisão de seguros, cujo lucro chegou a US$ 911 milhões, bem acima dos US$ 167 milhões do mesmo período do ano anterior. A receita de investimentos em seguros também de um salto: para US$ 1,969 bilhão, de US$ 1,170 bilhão — um aumento de 68% em base anual.

O lucro operacional refere-se ao lucro total dos negócios do conglomerado. Buffett há muito sustenta que o lucro operacional é um reflexo melhor de como a Berkshire está se saindo, uma vez que as regras contábeis exigem que a empresa inclua ganhos e perdas não realizados de sua enorme carteira de investimentos em seu lucro líquido.

Os mercados voláteis podem fazer com que o lucro líquido do conglomerado mude substancialmente de trimestre para trimestre, independentemente de como estão seus negócios.

Leia Também

Gasto de US$ 2,5 bilhões tira Trump do sério e coloca Powell na berlinda (de novo)

O lucro líquido da Berkshire, que inclui ganhos com investimentos de curto prazo, aumentou seis vezes, para US$ 35,5 bilhões entre janeiro e março deste ano e janeiro e março do ano passado — um reflexo da recuperação dos investimentos em ações e receitas de Buffett.

Mas a Berkshire alerta sobre o lucro líquido: “A quantidade de ganhos (ou perdas) de investimento em qualquer trimestre geralmente não tem sentido e fornece números de lucro líquido que podem ser extremamente enganosos para investidores que têm pouco ou nenhum conhecimento das regras contábeis”, diz o conglomerado em nota.

- Leia também: O preço da fake news com Warren Buffett: IRB (IRBR3) vai pagar US$ 5 milhões por informação falsa

Mas nem tudo são flores…

Nem tudo foi sucesso no primeiro trimestre: o negócio ferroviário de Buffett, a BNSF, juntamente com sua empresa de energia, registraram quedas de ganhos ano a ano.

A BNSF, por exemplo, lucrou US$ 1,25 bilhão, abaixo dos US$ 1,37 bilhão, já que o número de remessas que movimentou caiu 10% depois que perdeu um grande cliente e as importações desaceleraram nos portos da Costa Oeste.

A divisão de serviços públicos teve um ganho de US$ 416 milhões entre janeiro e março deste ano, abaixo dos US$ 775 milhões do mesmo período do ano passado.

O que realmente interessa: o caixa

O que interessa mesmo nos resultados da Berkshire Hathaway é o tamanho do caixa da empresa, que mostra a capacidade de Buffett continuar investindo.

Entre janeiro e março deste ano, o conglomerado usou US$ 4,4 bilhões para recomprar ações — US$ 1,6 bilhão a mais do que no quarto trimestre de 2022.

Diante disso, o caixa da Berkshire cresceu para US$ 130,616 bilhões no primeiro trimestre de 2023, de US$ 128 bilhões no quarto trimestre de 2022.

- VEJA TAMBÉM: Adeus, Serasa: “se eu deixar de pagar minhas dívidas por 5 anos, elas simplesmente somem e meu nome volta a ficar limpo?” Descubra a resposta para este e outros problemas envolvendo dinheiro no novo episódio de A Dinheirista, que resolve suas aflições financeiras com bom humor:

Buffett mais vendeu do que comprou

A Berkshire Hathaway vendeu bilhões de dólares em ações e investiu pouco dinheiro no mercado de ações dos EUA nos primeiros três meses do ano, já que Buffett viu pouco apelo em um mercado volátil.

O conglomerado vendeu US$ 13,3 bilhões em ações no primeiro trimestre e comprou uma fração desse valor. Em vez disso, investiu US$ 4,4 bilhões na recompra de seus próprios papéis, bem como US$ 2,9 bilhões em ações de outras empresas de capital aberto.

O comportamento tem uma razão. No mês passado, Charlie Munger — o braço direito dede Buffett — disse ao Financial Times que os investidores devem reduzir as expectativas de retornos do mercado de ações à medida que o Federal Reserve (Fed, o banco central dos EUA) aumenta o juro e a economia desacelera.

Em relação às empresas, a Apple continuou sendo o grande destaque da carteira da Berkshire, correspondendo a cerca de 45% — a fabricante de iPhones foi uma das responsáveis pela disparada do lucro líquido do conglomerado após uma valorização de 30%.

Na outra ponta, a holding de Buffet reduziu em 20% os investimentos na Chevron, para 132 milhões de ações entre janeiro e março deste ano.

- Ainda tem dúvidas sobre como fazer a declaração do Imposto de Renda 2023? O Seu Dinheiro preparou um guia completo e exclusivo com o passo a passo para que você “se livre” logo dessa obrigação – e sem passar estresse. [BAIXE GRATUITAMENTE AQUI]

Com a palavra, Warren Buffett

O bilionário de 92 anos e seus vice-presidentes Charlie Munger, Gregory Abel e Ajit Jain subiram ao palco depois da divulgação dos números da Berkshire e a primeira pergunta não podia ser outra: o que acontecerá se os bancos regionais norte-americanos não conseguirem cobrir seus depósitos?

Buffett foi direto: “Seria catastrófico”, disse ele, acrescentando: “mas não é como as coisas vão caminhar.”

O Oráculo de Omaha lembrou que a Federal Deposit Insurance Corporation (FDIC), o FGC dos EUA, cobre depósitos até US$ 250 mil, o que poderia ser um problema em caso de um efeito cascata de quebradeira de bancos regionais.

“Não consigo imaginar que alguém no governo, no Congresso ou na FDIC queira vir a público para explicar que a cobertura é de US$ 250 mil e que, por isso, o sistema financeiro inteiro dos EUA entrou em colapso”, disse Buffett.

A primeira pergunta direcionada a Buffett sobre os bancos regionais norte-americanos não é sem razão: dessa vez, o conglomerado não fez um investimento substancial no setor bancário dos EUA, como ocorreu na crise financeira de 2008.

Na época, o capital da Berkshire ajudou a sustentar o Goldman Sachs e o Bank of America — este último é agora uma participação central na carteira de ações da empresa.

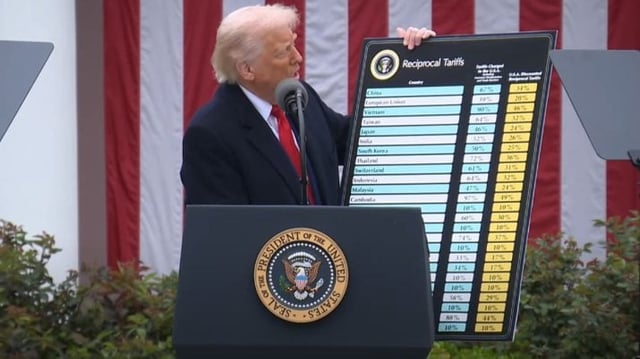

Trump ataca novamente: EUA impõem mais tarifa — desta vez, de 35% sobre importações do Canadá

Em carta publicada na rede Truth Social, o presidente republicano acusa o país vizinho pela crise do fentanil nos Estados Unidos

A visão do gringo: Trump quer ajudar Bolsonaro com tarifas de 50% e tenta interferir nas decisões do STF

Jornais globais sinalizam cunho político do tarifaço do presidente norte-americano contra o Brasil, e destacam diferença no tratamento em relação a taxas para outros países

Fed caminha na direção de juros menores, mas ata mostra racha sobre o número de cortes em 2025

Mercado segue apostando majoritariamente no afrouxamento monetário a partir de setembro, embora a reunião do fim deste mês não esteja completamente descartada

Trump cumpre promessa e anuncia tarifas de 20% a 30% para mais seis países

As taxas passarão a vale a partir do dia 1º de agosto deste ano, conforme mostram as cartas publicadas por Trump no Truth Social

Trump cedeu: os bastidores do adiamento das tarifas dos EUA para 1 de agosto

Fontes contam o que foi preciso acontecer para que o presidente norte-americano voltasse a postergar a entrada dos impostos adicionais, que aconteceria nesta quarta-feira (9)

O Brasil vai encarar? Lula dá resposta direta à ameaça de tarifa de Trump; veja o que ele disse dessa vez

Durante a cúpula do Brics, o presidente brasileiro questionou a centralização do comércio em torno do dólar e da figura dos EUA

As novas tarifas de Trump: entenda os anúncios de hoje com 14 países na mira e sobretaxas de até 40%

Documentos detalham alíquotas específicas, justificativas econômicas e até margem para negociações bilaterais

Trump dispara, mercados balançam: presidente anuncia tarifas de 25% ao Japão e à Coreia do Sul

Anúncio por rede social, ameaças a parceiros estratégicos e críticas do Brics esquentam os ânimos às vésperas de uma virada no comércio global

Venda do TikTok nos EUA volta ao radar, com direito a versão exclusiva para norte-americanos, diz agência

Trump já prorrogou três vezes o prazo para que a chinesa ByteDance venda as operações da plataforma de vídeos curtos no país

EUA têm medo dos Brics? A ameaça de Trump a quem se aliar ao bloco

Neste fim de semana, o Rio de Janeiro foi sede da cúpula dos Brics, que mandou um recado para o presidente norte-americano

Trump vai enviar carta para 12 países com proposta de ‘pegar ou largar’ as tarifas impostas, mas presidente não revela se o Brasil está na lista

Tarifas foram suspensas até o dia 9 de julho para dar mais tempo às negociações e acordos

Nem republicano, nem democrata: Elon Musk anuncia a criação de um partido próprio nos Estados Unidos

O anúncio foi feito via X (ex-Twitter); na ocasião, o bilionário também aproveitou para fazer uma crítica para os dois partidos que dominam o cenário político dos EUA

Opep+ contraria o mercado e anuncia aumento significativo da produção de petróleo para agosto

Analistas esperavam que o volume de produção da commodity continuasse na casa dos 411 mil bdp (barris por dia)

Onde investir no 2º semestre: Com Trump no poder e dólar na berlinda, especialistas apontam onde investir no exterior, com opções nos EUA e na Europa

O painel sobre onde investir no exterior contou com as participações de Andressa Durão, economista do ASA, Matheus Spiess, estrategista da Empiricus Research, e Bruno Yamashita, analista da Avenue

Trump assina controversa lei de impostos e cortes de gastos: “estamos entrando na era de ouro”

O Escritório de Orçamento do Congresso estima que o projeto de lei pode adicionar US$ 3,3 trilhões aos déficits federais nos próximos 10 anos

Como a volta do Oasis aos palcos pode levar a Ticketmaster a uma disputa judicial

Poucos dias antes do retorno dos irmãos Noel e Liam Gallagher, separados desde 2009, o órgão britânico de defesa da concorrência ameaça processar a empresa que vendeu 900 mil ingressos para os shows no Reino Unido

Cidadania portuguesa: quem tem direito e como solicitar em meio a novas propostas?

Em meio a discussões que ameaçam endurecer o acesso à nacionalidade portuguesa, especialistas detalham o cenário e adiantam o que é preciso para garantir a sua

A culpa é de Trump? Powell usa o maior evento dos BCs no mundo para dizer por que não cortou os juros ainda

O evento organizado pelo BCE reuniu os chefes dos principais bancos centrais do mundo — e todos eles têm um inimigo em comum

Agência vai na contramão de Trump e afirma que Irã pode voltar a enriquecer urânio nos próximos meses; confira a resposta de Teerã

Em meio a pronunciamentos dos governos iraniano e norte-americano neste fim de semana, o presidente francês, Emmanuel Macron, cobrou retorno do Irã à mesa de negociações

G7 blinda empresas dos EUA de impostos mínimos globais após pressão de Trump

O acordo para a tributação das companhias norte-americanas foi firmado em meio a uma decisão do governo Trump no megaprojeto de gastos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP