Chegou a hora do Nubank? Empiricus eleva preço-alvo após a “virada de chave” do roxinho. Saiba se vale comprar agora

O banco digital vem seguindo o plano de negócios previsto no IPO e conseguiu antecipar a lucratividade, mas será que isso é o suficiente para ter os papéis em carteira? A analista Larissa Quaresma responde

O Nubank (NUBR33) está fazendo a lição de casa e segue à risca o plano de negócios divulgado na oferta pública de ações (IPO): a base de clientes cresce, mais produtos estão sendo lançados para monetizar essa base e a ativação dos usuários aumenta.

Mais que isso: algumas decisões tomadas no ano passado parecem ter acelerado o caminho do banco digital rumo à rentabilidade, a exemplo das "caixinhas", do reapreçamento das linhas de crédito e da racionalização dos custos e despesas.

Depois de passar por um período nebuloso, será que chegou a hora do Nubank voltar a brilhar? Quem responde essa pergunta é a analista da Empiricus Research, Larissa Quaresma.

Segundo ela, a decisão do banco de priorizar a rentabilidade parece ser a trajetória correta para que a empresa tenha sucesso daqui para frente. Mas o Nubank ainda tem algumas pedras para retirar desse caminho rumo ao sucesso.

E, mesmo se for bem sucedido nesse plano, isso não necessariamente vai representar uma oportunidade para quem comprar as ações hoje. Entenda a seguir o porquê.

Um horizonte positivo vem aí

As projeções da Empiricus para o Nubank foram atualizadas — e melhoradas. Se olharmos para a carteira de crédito, por exemplo, a projeção de crescimento médio passou de 39% ao ano para 47% ao ano até 2027.

Leia Também

“Entre 2018 e 2022, a carteira cresceu a uma média de 68% ao ano. Estamos estimando que o lançamento de novas linhas e geografias sustentará boa parte do crescimento passado”, disse Quaresma.

Para ela, esse cenário implica que, em 2030, o Nubank atingirá cerca de 10% de participação no mercado de crédito ao varejo, um tamanho similar ao Itaú, que tem 12%. “É uma projeção bem ambiciosa, mas factível”, afirma a analista da Empiricus.

Outro ponto positivo que ela destaca é a inadimplência, que deve ser um pouco mais controlada, já que a companhia lançará linhas de crédito em que a falta de pagamento é menor, como consignado e imobiliário.

“Projetamos também mais ganho de rentabilidade proveniente da diluição de despesas operacionais, que passam a crescer em um ritmo menor, já que a companhia tem uma agenda de controle mais forte hoje. Isso nos levou a estimativas de lucros melhores para os próximos anos”, afirma Quaresma.

- [RENDA EXTRA] Treinamento exclusivo do Seu Dinheiro ensina como você pode gerar renda mensal recorrente. Clique aqui para acessar gratuitamente.

Nubank: é para comprar ou para vender?

Embora a lucratividade do Nubank tenha vindo antes do esperado, Quaresma acredita que não justifica as cotações atuais das ações na bolsa.

A Empiricus revisou as projeções para o banco a fim de refletir melhor o estágio atual e os planos da companhia, com crescimento maior da carteira de crédito, inadimplência mais controlada e mais economia de despesas.

Por outro lado, a casa aumentou o custo de capital do acionista, para refletir a Selic mais alta, e diminuiu o crescimento na perpetuidade, já que o Nubank chegará ao final da projeção com uma participação de mercado relevante.

Esse cenário levou a Empiricus a um preço justo de R$ 2,70 para os BDRs do Nubank — um valor 35% acima do preço justo anterior de R$ 2,00, mas, mesmo assim, 35% abaixo do fechamento de ontem de R$ 4,15.

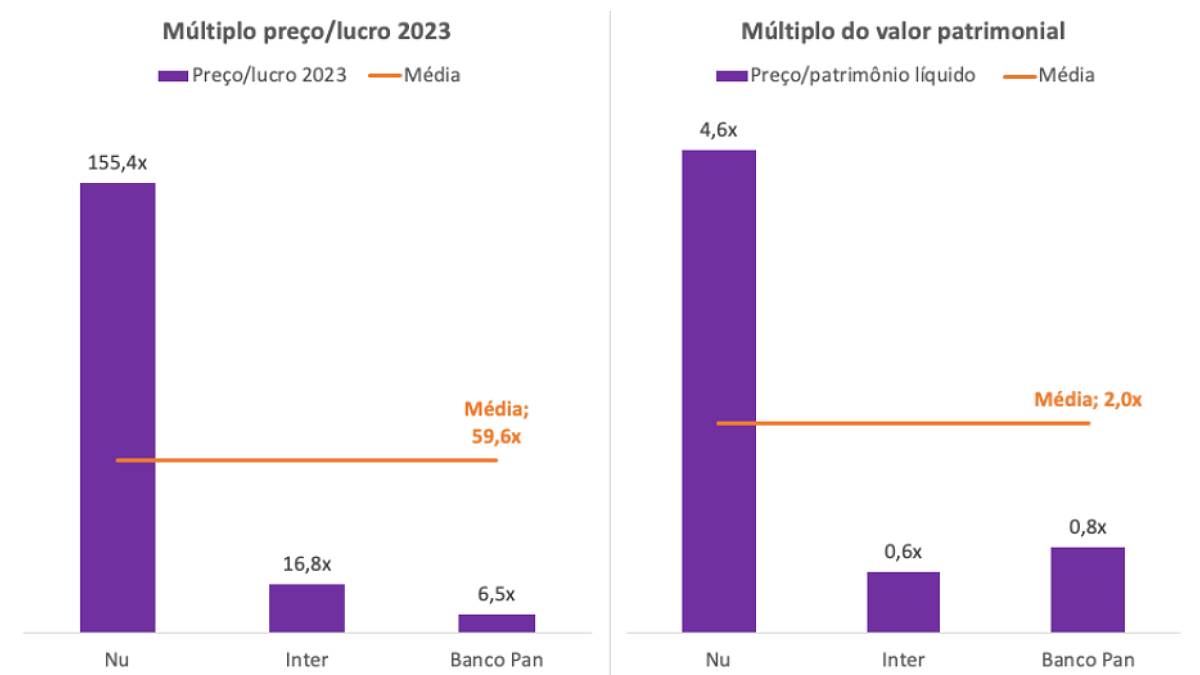

Sob a ótica dos múltiplos, Quaresma diz que o Nubank ainda negocia a um prêmio bem relevante sobre seus pares: 155x o lucro projetado para 2023, ou 5x seu valor patrimonial.

Sendo assim, a Empiricus mantém a recomendação de venda de NUBR33, que segue como posição vendida de diversas carteiras da Empiricus Research.

E a migração do programa de BDRs do Nubank?

O Nubank reafirmou que mantém os planos de migrar os BDRs do Nível III para o Nível I. Essa mudança, segundo a Empiricus, deve acontecer mais para frente porque a companhia ainda está desenhando o formato de migração junto à Comissão de Valores Mobiliários (CVM).

“A intenção é evitar uma venda forçada de papéis, o que poderia exercer uma pressão vendedora significativa”, disse Quaresma.

Para aqueles vendidos nos BDRs, a analista da Empiricus diz que, provavelmente, terão que acompanhar o formato de migração escolhido pelo doador do papel.

“A recomendação de venda independe disso. Do nosso lado, continuaremos a monitorar a migração e manteremos o assinante informado”, acrescenta.

Itaú BBA eleva projeção para o Ibovespa até o fim de 2025; saiba até onde o índice pode chegar

Banco destaca cenário favorável para ações brasileiras com ciclo de afrouxamento monetário e menor custo de capital

Falta de OPA na Braskem não é o que preocupa o BTG: o principal catalisador da petroquímica está em outro lugar — e não tem nada a ver com Tanure

Embora as questões de governança e mudança de controle não possam ser ignoradas, o verdadeiro motor (ou detrator) é outro; veja o que dizem os analistas

Enquanto Banco do Brasil (BBAS3) sofre o peso do agronegócio, Bradesco (BBDC4) quer aumentar carteira agrícola em até 15% na safra 2025/26

O Bradesco traçou uma meta ousada: aumentar sua carteira agrícola entre 10% e 15% para a safra 2025/2026; veja os detalhes da estratégia

XP cobra na Justiça a Grizzly Research por danos milionários após acusações de esquema de pirâmide

A corretora acusa a Grizzly Research de difamação e afirma que o relatório causou danos de mais de US$ 100 milhões, tanto em perdas financeiras quanto em danos à sua reputação

Fundador da Hypera (HYPE3) estabelece acordo para formar bloco controlador — e blindar a empresa contra a EMS; entenda

Mesmo com a rejeição da oferta pela Hypera em outubro do ano passado, a EMS segue demonstrando interesse pela aquisição da rival

IPO da pressão: Shein faz pedido de abertura de capital em Hong Kong para “colocar na parede” os reguladores do Reino Unido

A gigante do fast fashion busca acelerar sua estreia internacional e contornar impasse com reguladores britânicos sobre riscos ligados à cadeia de suprimentos na China.

Oi (OIBR3) abre brecha para recuperação judicial nos EUA, depois de pedir para encerrar Chapter 15

A empresa avaliou que, dado o avanço do processo de Recuperação Judicial no Brasil, o Chapter 15 não seria mais necessário. Mas isso não significa que os problemas acabaram

IPO de ouro: Aura Minerals (AURA33) quer brilhar em Wall Street com oferta de ações milionária. O que isso significa para os acionistas?

A partir dessa listagem, as ações ordinárias da Aura Minerals passarão a ser negociadas na Nasdaq, sob o ticker AUGO. Entenda a estratégia da mineradora

Tesla (TSLA34) paga o preço pela língua de Elon Musk e perde mais de US$ 60 bilhões em valor de mercado

O tombo acontece após bilionário afirmar no último sábado (5) que criaria um novo partido sob sua tutela: o America Party

Carrefour (CAFR31): saiba quem é o argentino que assumirá o comando da rede no Brasil

Stéphane Maquaire, atual CEO, deixa o cargo após seis anos à frente das operações e do processo de incorporação da empresa pela matriz francesa

Assaí (ASAI3): segundo trimestre deve ser mais fraco, mas estes são os 5 motivos para ainda acreditar na ação

Em relatório, o Itaú BBA revisou para baixo as estimativas para o Assaí. O banco projeta um segundo trimestre mais fraco, mas ainda acredita nas ações — e um dos motivos é a potencial aprovação da venda de medicamentos nos supermercados

Embraer (EMBR3): CEO confirma negociações sigilosas com até dez países interessados no cargueiro militar KC-390; veja o que se sabe até o momento

A Lituânia foi o comprador mais recente, juntando-se a Portugal, Hungria, Áustria e Coreia do Sul na lista de clientes do modelo

Ações do Banco do Brasil (BBAS3) somam R$ 5 bi em posições vendidas e XP projeta menos lucros e dividendos a partir de agora

Analistas da XP sinalizam problemas persistentes na qualidade de crédito do setor agrícola do banco estatal e mantém cautela para os próximos trimestres

Ataque hacker: como a Polícia conseguiu prender o suspeito de facilitar o ‘roubo do século’ na C&M?

Para descobrir os responsáveis, as autoridades recorreram a imagens registradas pelas câmeras internas da C&M; entenda o que aconteceu

Gafisa (GFSA3) lança follow-on de até R$ 107 milhões para engordar caixa — com direito a “presente” aos acionistas que participarem da oferta

Considerando apenas a distribuição do lote inicial, a companhia pode captar pelo menos R$ 26,9 milhões com a oferta. Veja os detalhes da operação

Eletrobras (ELET3): UBS aumenta preço-alvo e vê dividendos altos no longo prazo

Privatização resolveu disputas políticas e otimizou o balanço da Eletrobras, segundo o banco, tornando os papéis um investimento de risco-retorno mais atrativo

Musk bate o pé e Tesla paga a conta: ação cai forte com intenção do bilionário de criar novo partido político nos EUA

No sábado, o bilionário anunciou que pretende criar o Partido América com foco nas eleições de meio de mandato nos EUA

Nelson Tanure pede aval do Cade para abocanhar o controle da Braskem (BRKM5) — e não quer saber de tag along ou OPA

Tanure formalizou pedido ao Cade para obter a autorização necessária e seguir com a transação junto à NSP Investimentos, holding que detém a participação da Novonor na petroquímica

Após fala de CEO, Magazine Luiza (MGLU3) faz esclarecimento sobre as projeções de faturamento para 2025

Em evento do BNDES, Fred Trajano afirmou que o Magalu tinha projeções de faturar R$ 70 bilhões em 2025

Consignado privado: Banco do Brasil (BBAS3) supera a marca de R$ 4,5 bi em contratações na modalidade de crédito para o trabalhador

O programa tem como público-alvo os trabalhadores com carteira assinada da iniciativa privada, com juros mais baixos

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP