Índices de ações perderam do CDI nos últimos 10 anos e o superaram só na metade do tempo; veja quais papéis conseguiram bater a renda fixa nesse prazo

Papéis que superaram a renda fixa no longo prazo pertencem principalmente aos setores elétrico, financeiro e de commodities

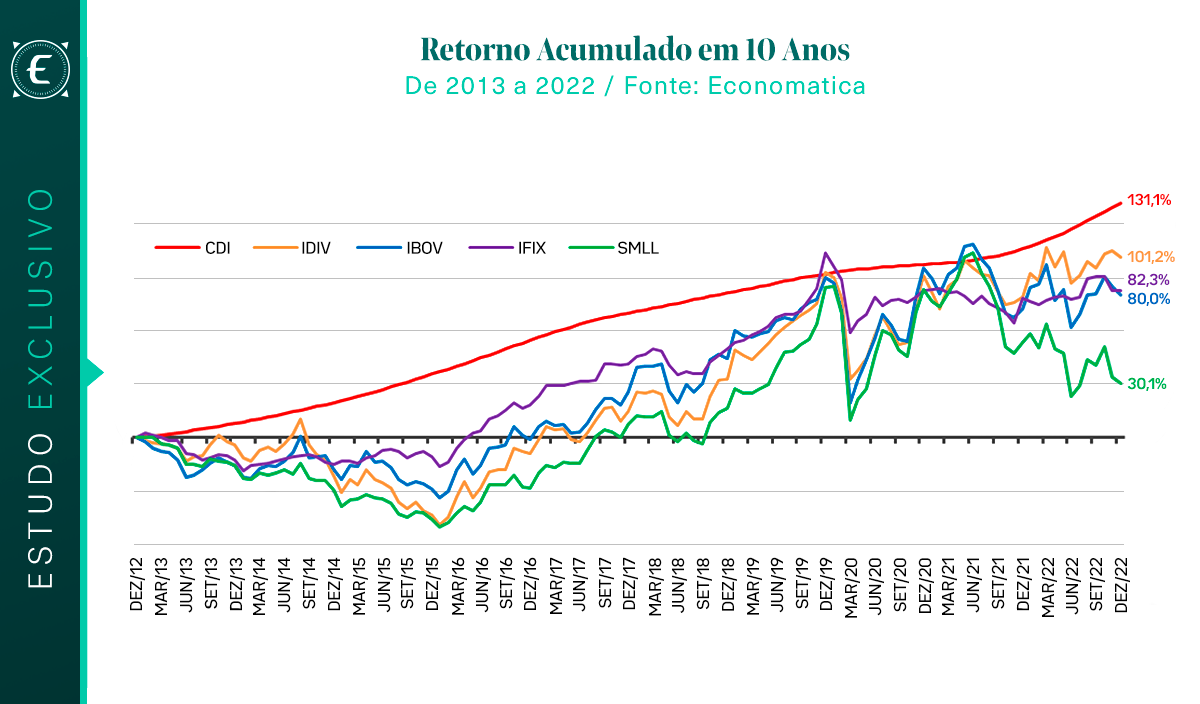

Os principais índices de ações e fundos imobiliários não foram páreo para a força dos juros brasileiros nos últimos dez anos e perderam do CDI, taxa que baliza as aplicações de renda fixa, mostra levantamento realizado pela Economatica.

Além disso, entre dezembro de 2012 e dezembro de 2022, esses indicadores só conseguiram vencer o índice das aplicações mais conservadoras em cerca de metade dos anos ou meses da amostra.

De acordo com o estudo, o CDI rendeu 131,1% de 2013 a 2022. Entre os índices de ações analisados, o melhor desempenho ficou com o de dividendos (IDIV), com alta de 101,2%, seguido do Ibovespa, com valorização de 80%.

O Índice Small Cap (SMLL), que reúne as ações de baixo valor de mercado, rendeu apenas 30,1% no período, pior desempenho entre os índices de ações. Já o IFIX, índice de fundos imobiliários, teve ganho de 82,2%, similar ao Ibovespa.

Durante o prazo de dez anos analisado, o Ibovespa só conseguiu superar o CDI no acumulado até maio de 2021, mantendo-se acima do indicador no mês seguinte. Mas depois, o índice de ações voltou a perder da taxa de juros.

Estendendo-se a análise para um prazo de 12 anos, porém, o IFIX consegue superar o CDI com um retorno de 186,7% ante 178,6% da taxa de juros. O IDIV também supera o CDI por pouco, com alta de 179,5% no período. Os demais índices permanecem abaixo: apenas 58,3% para o Ibovespa e 39,6% para o SMLL.

Leia Também

O SEGREDO DOS MILIONÁRIOS: as pessoas mais ricas do Brasil não hesitam em comprar ações boas pagadoras de dividendos. Veja como fazer o mesmo neste treinamento exclusivo que o Seu Dinheiro está liberado para todos os leitores.

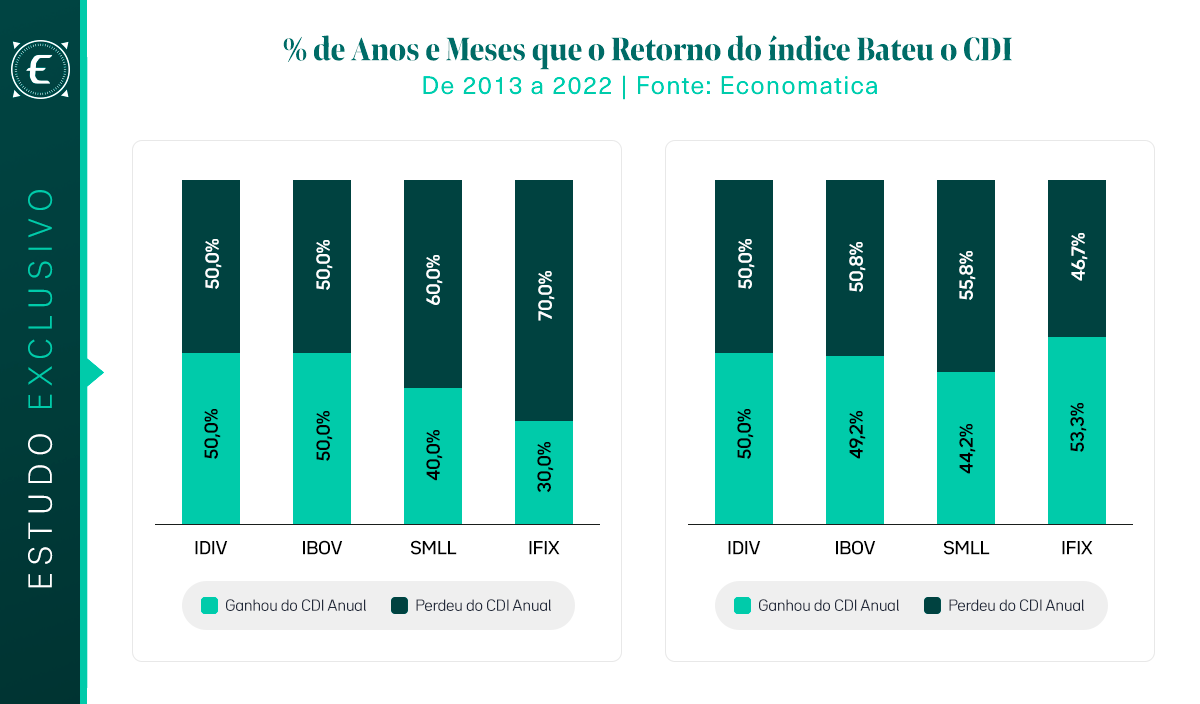

Acima do CDI apenas na metade do tempo

Embora o estudo não considere janelas móveis de dez anos, o que seria mais interessante para se fazer uma análise de períodos de "longo prazo", foram considerados também os desempenhos mensais e anuais de cada índice e do CDI entre dezembro de 2012 e dezembro de 2022.

O resultado foi que, basicamente, os índices de ações e fundos imobiliários só conseguiram bater o CDI em aproximadamente metade dos meses e anos - ou menos.

Por exemplo, o IDIV, índice de ações com melhor desempenho, superou o CDI em cinco anos, ou seja, exatamente 50% dos períodos anuais, perdendo nos outros cinco anos. O índice também venceu o CDI em metade dos períodos mensais.

Já o Ibovespa venceu o CDI em metade dos anos, mas na análise das janelas mensais, venceu a renda fixa em apenas 49,2% dos meses. O SMLL foi o índice de ações com pior desempenho, superando o CDI em apenas 40% dos anos e 44,2% dos meses.

O IFIX, por sua vez, bateu o CDI em apenas 30% dos anos, mas venceu o indicador em 53,3% dos meses.

As ações que venceram o CDI no longo prazo

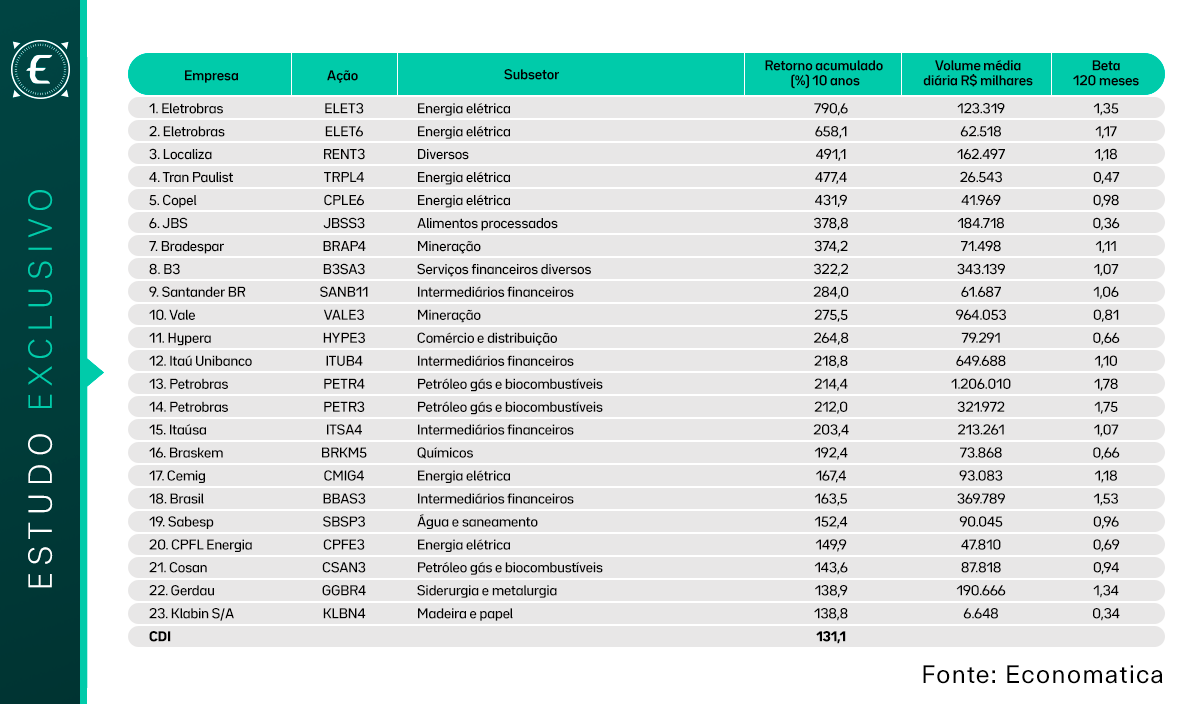

Mas se investir nos índices - por exemplo, por meio da compra de ETFs neles referenciados - não rendeu grande resultado ao investidor no período de dez anos analisado, a escolha das ações específicas certas - o chamado stock picking - pode ter rendido bons frutos.

A Economatica realizou uma análise semelhante com as ações que integravam o Ibovespa no início de 2013 a fim de identificar aquelas que conseguiram bater o CDI.

Do total de 51 ações que integravam o Ibovespa em janeiro de 2013, apenas 23 conseguiram obter um retorno acumulado superior ao CDI, mostra o levantamento. Nesse retorno, já são considerados os ajustes de dividendos e eventos corporativos, como bonificação e agrupamento.

Os grandes destaques da década foram as ações ordinárias da Eletrobras (ELET3), com retorno de 790,6%, contra os 131,1% do CDI informados no início do texto. Em seguida, vieram os papéis preferenciais da ex-estatal (ELET6), com alta de 658,1%. Veja a lista completa:

O Brasil pode escapar dos impactos das tarifas de Trump: economista-chefe da ARX revela estratégias — e diz por que a retaliação não é uma delas

Segundo Gabriel Barros, Lula teria uma série de opções estratégicas para mitigar os efeitos negativos dessa medida sobre a economia; confira a visão do especialista

Tarifa de Trump sobre produtos do Brasil acirra guerra política: PT mira Eduardo Bolsonaro, e oposição culpa Lula e STF

Sobretaxa de 50% vira munição em Brasília; governo estuda retaliação e Eduardo, nos EUA, celebra medida como resposta ao ‘autoritarismo do STF’

Trump cortou as asinhas do Brasil? Os efeitos escondidos da tarifa de 50% chegam até as eleições de 2026

A taxação dos EUA não mexe apenas com o volume de exportações brasileiras, mas com o cenário macroeconômico e político do país

Dólar disparou, alerta de inflação acendeu: tarifa de Trump é cavalo de troia que Copom terá que enfrentar

Depois de meses de desvalorização frente ao real, o dólar voltou a subir diante dos novos riscos comerciais para o Brasil e tende a pressionar os preços novamente, revertendo o alívio anterior

Meta de inflação de 3% é plausível para o Brasil? Veja o que dizem economistas sobre os preços que não cedem no país

Com juros nas alturas e IPCA a 5,35%, o Banco Central se prepara para mais uma explicação oficial, sem a meta de 3% no horizonte próximo

Lotofácil, Quina e Dupla Sena dividem os holofotes com 8 novos milionários (e um quase)

Enquanto isso, começa a valer hoje o reajuste dos preços para as apostas na Lotofácil, na Quina, na Mega-Sena e em outras loterias da Caixa

De Lula aos representantes das indústrias: as reações à tarifa de 50% de Trump sobre o Brasil

O presidente brasileiro promete acionar a lei de reciprocidade brasileira para responder à taxa extra dos EUA, que deve entrar em vigor em 1 de agosto

Tarifa de 50% de Trump contra o Brasil vem aí, derruba a bolsa, faz juros dispararem e provoca reação do governo Lula

O Ibovespa futuro passou a cair mais de 2,5%, enquanto o dólar para agosto renovou máxima a R$ 5,603, subindo mais de 2%

Não adianta criticar os juros e pedir para BC ignorar a meta, diz Galípolo: “inflação ainda incomoda bastante”

O presidente do Banco Central participou de uma audiência pública na Câmara dos Deputados e ressaltou que a inflação na meta é objetivo indiscutível

Lotofácil deixa duas pessoas mais próximas do primeiro milhão; Mega-Sena e Quina acumulam

Como hoje só é feriado no Estado de São Paulo, a Lotofácil, a Quina e outras loterias da Caixa terão novos sorteios hoje

Horário de verão pode voltar para evitar apagão; ONS explica o que deve acontecer agora

Déficit estrutural se aprofunda e governo pode decidir em agosto sobre retorno da medida extinta em 2019

Galípolo diz que dorme tranquilo com Selic em 15% e que o importante é perseguir a meta da inflação

Com os maiores juros desde 2026, Galípolo dispensa faixa e flores: “dificilmente vamos ganhar o torneio de Miss Simpatia no ano de 2025”

Investidores sacam R$ 38 bilhões de fundos no ano, e perdem a oportunidade de uma rentabilidade de até 35,8% em uma classe

Dados da Anbima mostram que a sangria dos multimercados continua, mas pelo menos a rentabilidade foi recuperada, superando o CDI com folga

Cury (CURY3): ações sobem na bolsa depois da prévia operacional do segundo trimestre; bancos dizem o que fazer com os papéis

Na visão do Itaú BBA, os resultados vieram neutros com algumas linhas do balanço vindo abaixo das expectativas. O BTG Pactual também não viu nada de muito extraordinário

Bolsa, dólar ou juros? A estratégia para vencer o CDI com os juros a 15% ao ano

No Touros e Ursos desta semana, Paula Moreno, sócia e co-CIO da Armor Capital, fala sobre a estratégia da casa para ter um retorno maior do que o do benchmark

Lotofácil inicia a semana com um novo milionário; Quina acumula e Mega-Sena corre hoje valendo uma fortuna

O ganhador ou a ganhadora do concurso 3436 da Lotofácil efetuou sua aposta em uma casa lotérica nos arredores de São Luís do Maranhão

Cruzar do Atlântico ao Pacífico de trem? Brasil e China dão primeiro passo para criar a ferrovia bioceânica; entenda o projeto

O projeto pretende unir as ferrovias de Integração Oeste-Leste (Fiol) e Centro-Oeste (Fico) e a Ferrovia Norte-Sul (FNS) ao recém-inaugurado porto de Chancay, no Peru.

Primeira classe só para Haddad: Fazenda suspende gastos em 2025; confira a lista de cortes da pasta

A medida acontece em meio à dificuldade do governo de fechar as contas públicas dentro da meta fiscal estabelecida para o ano

Bolsa, bancos, Correios e INSS: o que abre e fecha no feriado de 9 de julho em São Paulo

A pausa pela Revolução Constitucionalista de 1932 não é geral; saiba como funciona a Faria Lima, os bancos e mais

Agenda econômica: IPCA, ata do Fed e as tarifas de Trump; confira o que deve mexer com os mercados nos próximos dias

Semana marcada pelo fim do prazo para as tarifas dos EUA em 9 de julho, divulgação das atas do Fed e do BoE, feriado em São Paulo e uma série de indicadores-chave para orientar os mercados no Brasil e no mundo

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP