O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Microcaps sofrem num ambiente econômico adverso, mas também oferecem potenciais de valorização elevados quando o cenário melhora

Não é novidade para ninguém que, nos momentos difíceis, as companhias menores tendem a sofrer mais, por uma série de fatores diferentes. Microcaps acabam exigindo atenção extra por parte do investidor.

O acesso ao capital é bem mais difícil do que no caso das blue chips, e normalmente essas empresas menores acabam contraindo empréstimos com custos mais elevados — e que se tornam um problemão quando a Selic sobe.

Outra questão está relacionada à diversificação regional. Essas companhias normalmente não têm escala suficiente para exportar e acabam concentrando suas vendas no mercado nacional, sofrendo mais com uma desaceleração interna.

Além desses fatores, podemos citar vários outros — como poder de barganha ou capacidade de fazer lobby, por exemplo —, mas nem precisamos entrar em tantos detalhes.

Fato é que, quando a economia desacelera e os juros sobem, são essas as empresas que mais costumam se desvalorizar, o que fica bem claro na comparação dos desempenhos do Ibovespa (das maiores empresas) com o índice Small Caps Brasil (com empresas de menor valor de mercado) desde outubro de 2021.

Mas quem disse que isso é ruim?

Leia Também

Apesar de ações de empresas como Petrobras, Banco do Brasil e Weg mal terem sido impactadas pela piora das condições econômicas, muitas das chamadas microcaps foram dizimadas nos últimos anos.

A parte boa é que essa maior dificuldade também faz com que as microcaps sejam as maiores beneficiadas quando há uma melhora do cenário, exatamente como aconteceu de 2016 a 2020, quando o índice Small Caps deu uma surra no Ibovespa, com diversas empresas de menor capitalização entregando valorizações absurdas.

Para tentar entender um pouco melhor o potencial de alta dessa classe de ativos, resolvi fazer um exercício simples com as ações presentes na série Microcap Alert, cujo foco é investir justamente em empresas com baixo valor de mercado.

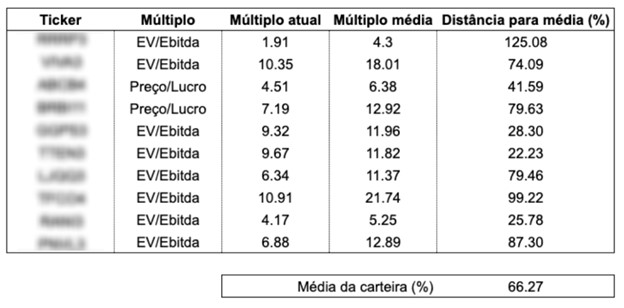

Pegamos todas as ações do portfólio e buscamos qual foi o múltiplo médio de EV/Ebitda ou Preço/Lucro de cada um desses papéis nos últimos cinco anos.

Em seguida, calculamos quais seriam os potenciais de valorização considerando apenas o retorno dos múltiplos atuais de cada um para suas respectivas médias do período considerado. Os resultados são mostrados na tabela abaixo.

Reforçando que essas não são estimativas de valorização das ações. Esses são apenas cálculos simples e objetivos de quanto cada papel teria para subir se apenas voltassem a negociar de acordo com seus múltiplos médios.

Com poucas exceções, vemos que a maioria das empresas negocia hoje com múltiplos muito abaixo do que costumavam negociar poucos anos atrás, não porque viraram companhias piores, mas porque as condições de mercado hoje são mais difíceis e acabaram afugentando os investidores.

Obviamente, o cenário ainda pode continuar ruim por algum tempo — pode até piorar, nunca se esqueça disso. Mas o exercício nos ajuda a entender que as magnitudes de valorização envolvidas em um simples retorno para a média não são nada modestas.

Mas a verdade é que nos bull markets as valorizações das microcaps costumam ser ainda maiores. Primeiro, porque os múltiplos não costumam simplesmente voltar para a média — eles vão além.

Por exemplo: se a média de múltiplo de uma empresa foi de 7,5x EV/Ebitda nos últimos anos e, agora, ela negocia por 5x EV/Ebitda, é provável que em um bull market esse múltiplo ultrapasse a média e chegue a, digamos, 10x EV/Ebitda.

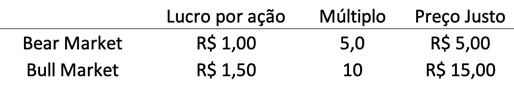

Mas não para por aí. Bull markets também trazem crescimento nos lucros corporativos, o que potencializa a capacidade de valorização das ações. Uma expansão de 5x EV/Ebitda para 10x EV/Ebitda nos múltiplos de uma ação causaria uma valorização de +100% em seu valor justo.

Mas se esse "re-rating" viesse combinado com um aumento de 50% no lucro da companhia no período — o que não é nada difícil para as microcaps, que são bastante sensíveis ao ambiente macro — esse upside sobe para +200%.

Esses são apenas exercícios simples, mas que já ajudam a mostrar como muitas microcaps seguem extremamente descontadas e com muito potencial para capturar uma melhora, quando ela vier.

Obviamente, existe o risco de as coisas piorarem ainda mais, o que torna a escolha de suas microcaps extremamente importante neste momento. É preciso saber separar aquelas que vão conseguir atravessar a tempestade daquelas que têm riscos sérios de naufragar.

Em nossa série Microcap Alert, buscamos empresas descontadas e com grande potencial de valorização, mas com capacidade de superar as adversidades. Prova disso é que, mesmo nesse início difícil de 2023, o portfólio entrega um retorno 6 pontos percentuais acima do índice Small Caps.

Se quiser conferir a nossa seleta lista de pequenas notáveis da bolsa, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia