O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A semana guarda uma relevância ímpar para os mercados. Tanto no Brasil como nos EUA, os investidores estarão atentos ao comunicado que acompanha a decisão

Teremos mais uma vez aquele tipo especial de quarta-feira, em que coincidem as reuniões de política monetária no Brasil e nos EUA. A semana é especial e guarda uma relevância ímpar aos mercados. Para os brasileiros, a discussão reside sobre o início da flexibilização do tom por parte da autoridade monetária. Já no caso americano, o ponto central está no possível último aumento da taxa de juros.

Muitas críticas foram feitas sobre a atual gestão de nosso BC. O problema é que elas ganharam contornos políticos, carecendo muitas vezes de profundidade técnica, como as queixas do atual presidente Lula.

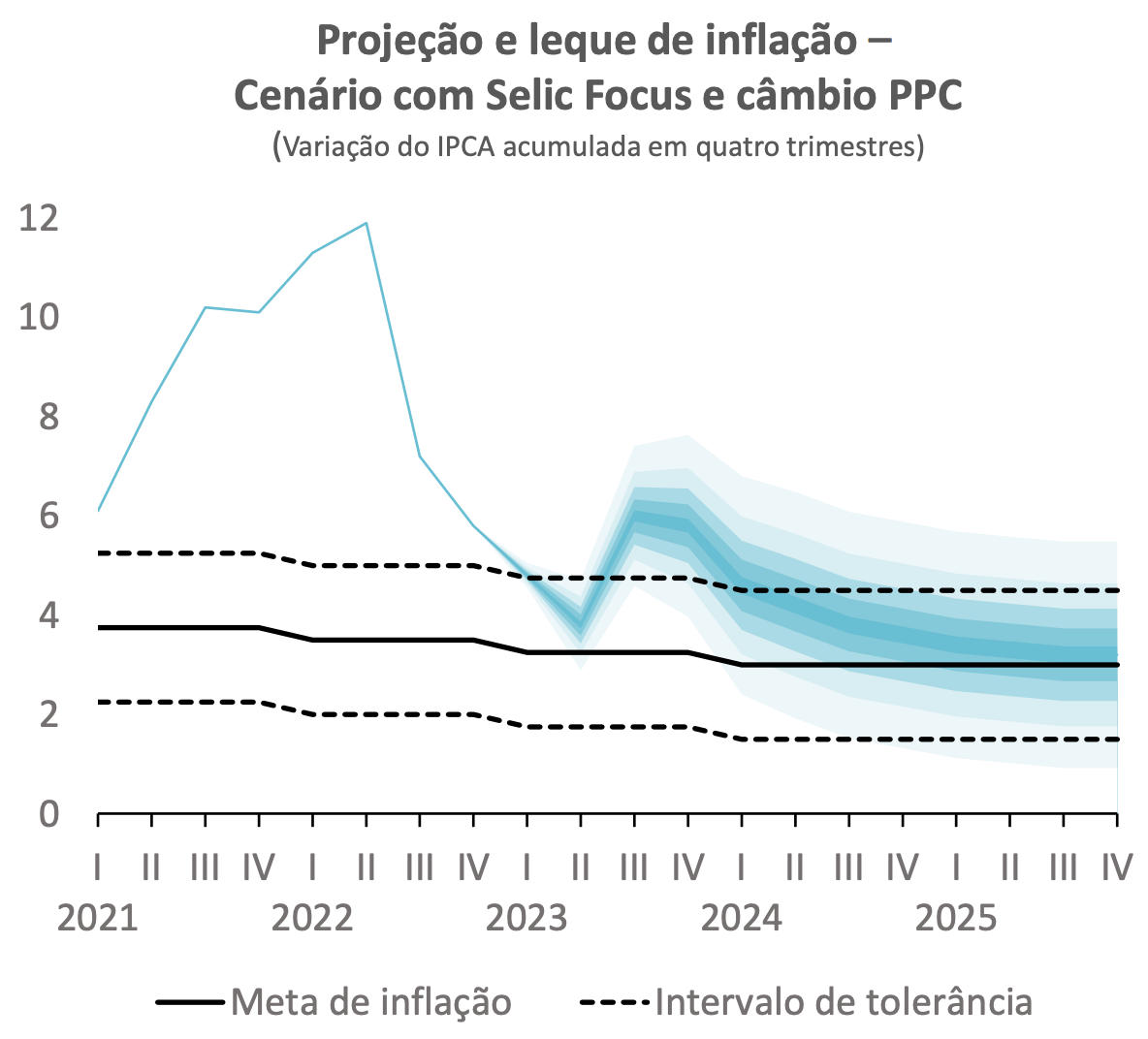

Vivemos hoje um processo conturbado de conversão da inflação para dentro das bandas da meta, o que deveria provocar uma acentuada desaceleração econômica, como um dos canais de transmissão sugere.

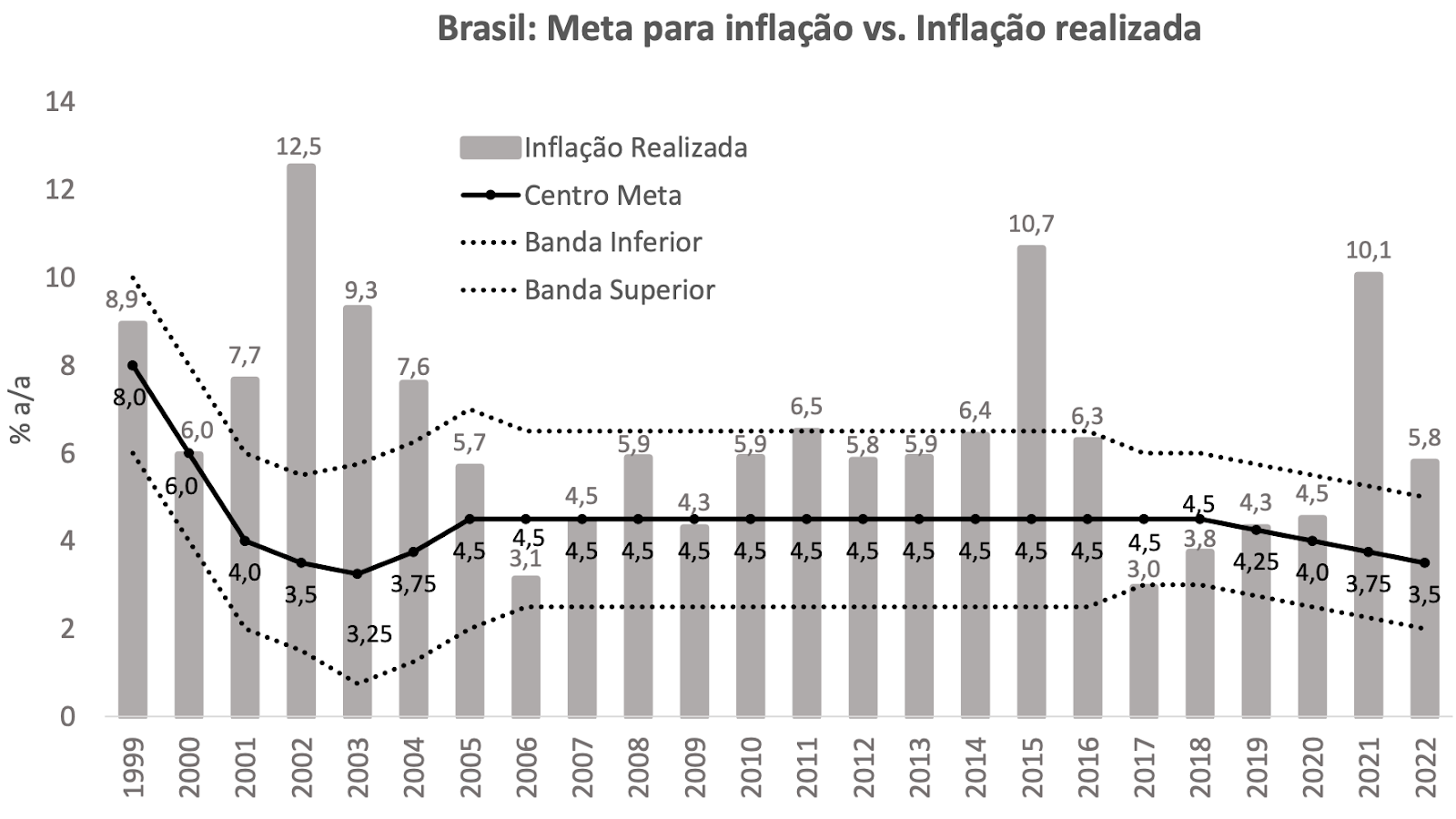

Historicamente, como podemos ver acima, desde que o regime de metas foi estabelecido, no final da década de 1990, o Brasil deixou de entregar a inflação dentro das bandas por sete anos, em linha com outros pares da América Latina, como Chile (oito vezes), Colômbia (oito) e Peru (oito). Provavelmente, chegaremos à nossa oitava vez ao final de 2023; assim, não estamos muito distantes dos exemplos regionais.

Não há muita discussão sobre o caminho a ser adotado pelo Comitê de Política Monetária nesta quarta-feira (no Brasil e nos EUA, a reunião começa na terça-feira e só é concluída na quarta-feira).

As projeções apontam para uma manutenção da Selic Meta em 13,75% ao ano. Concordo com a indicação. A inflação ainda está elevada, principalmente os núcleos, e deverá acelerar na segunda metade de 2023.

Leia Também

Só teremos uma conversão saudável para dentro da banda em 2024. Em outras palavras, o BC tem margem para manter sua política monetária contracionista por mais tempo, até mesmo porque o arcabouço acabou de ser apresentado ao Congresso e ainda precisa tramitar devidamente antes de chegar à mesa do presidente — mudanças podem acontecer no meio do caminho, como é de costume.

Com isso, o segredo fica por conta do comunicado, que pode dar os primeiros sinais de flexibilização. A redução dos juros deverá ficar apenas para a reunião de agosto, depois do encontro de junho, quando o arcabouço já tiver sido aprovado, tivermos mais clareza sobre o percurso da inflação no segundo semestre e o Ministério da Fazenda tiver desenhado melhor as formas de arrecadação que pretende se valer.

Lembre-se que não precisamos apenas controlar a inflação vigente, mas também ancorar as expectativas para os próximos anos, bem como reduzir a pressão fiscal sobre o mercado.

Chegaremos lá, mas o correto é que seja com responsabilidade e moderação. Não pode ser na canetada e, por isso, faz sentido que a taxa de juros só comece a cair no segundo semestre, gradual e marginalmente.

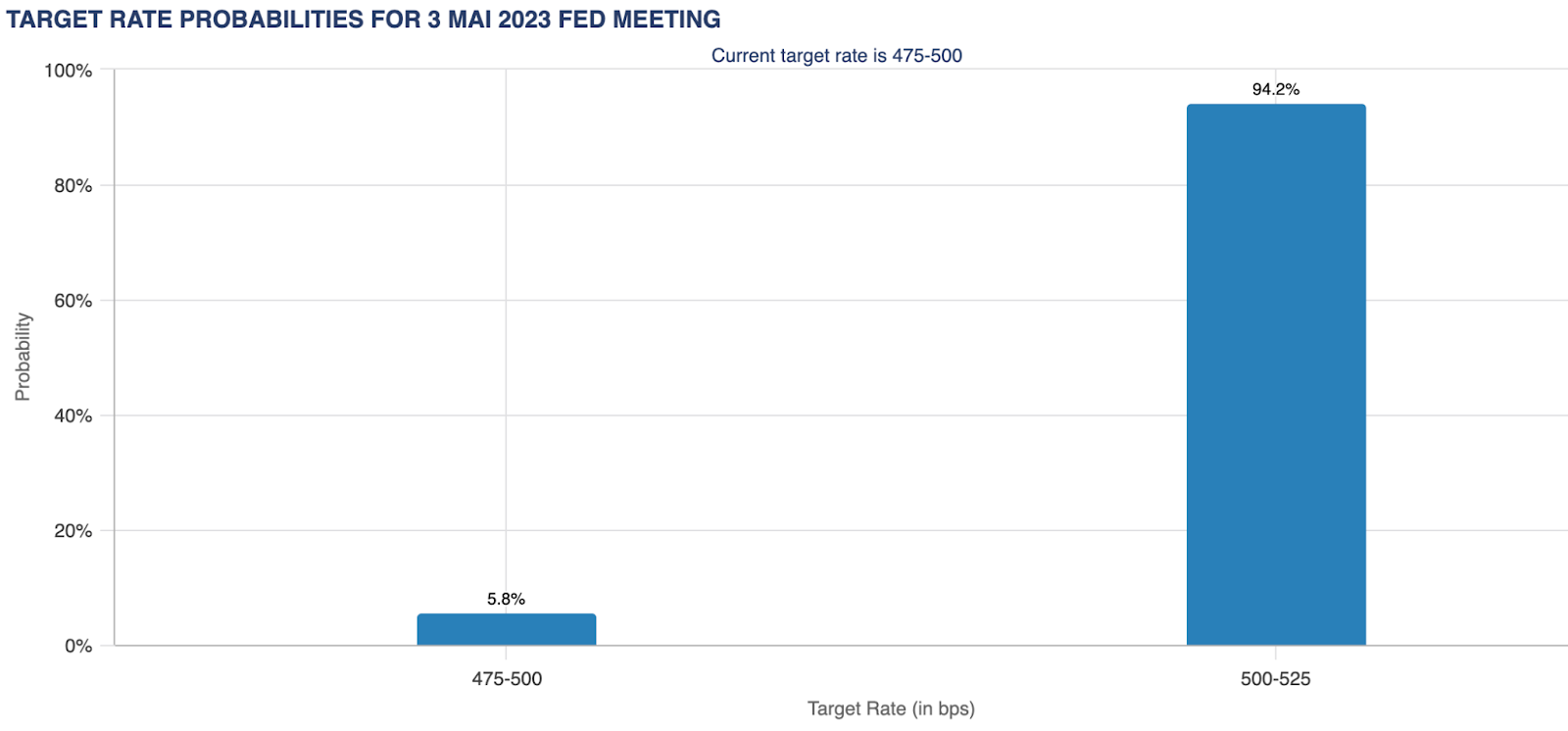

Por lá, o mercado aguarda mais um ajuste positivo de 25 pontos-base, colocando a taxa de referência entre 5,00% e 5,25% ao ano. Pode ser o último ajuste deste ciclo de aperto monetário, principalmente depois de mais uma quebra bancária nos EUA — na segunda-feira (1º), o First Republic Bank se tornou a segunda maior falência bancária americana.

Isso trouxe a crise bancária de março de volta ao foco após uma relativa calmaria nas semanas desde que o Silicon Valley Bank (SVB) e o Signature Bank faliram.

Os reguladores atuaram sobre o First Republic depois de algumas semanas tumultuadas em que os depositantes retiraram cerca de metade de seu dinheiro do banco.

Agora, o JPMorgan Chase está comprando o First Republic Bank. O movimento é um alívio para o Federal Reserve em uma semana importante.

Provavelmente, porém, a situação deve ser um dos pilares que pode sustentar um comunicado mais comedido por parte de Jerome Powell, presidente do Fed. Em sendo o caso, teremos sobrevivido ao ciclo de aperto monetário mais duro em 40 anos.

Sem dúvida, o início da década de 2020 ficará na história da política monetária para sempre.

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos

Olhamos para 2026 e não vemos um cenário assim tão favorável para companhias capengas. Os juros vão começar a cair, é verdade, mas ainda devem permanecer em níveis bastante restritivos para as empresas em dificuldades.

As principais corretoras do país estão divididas entre um fundo de papel e um de tijolo; confira os campeões do FII do Mês

Investir não é sobre prever o futuro político, mas sobre manter a humildade quando o fluxo atropela os fundamentos. O que o ‘Kit Brasil’ e um pote de whey protein têm em comum?

Saiba por que a Direcional é a ação mais recomendada para sua carteira em fevereiro e o que mais move as bolsas hoje

Mercado também reage a indicação para o Fed, ata do Copom e dados dos EUA; veja o que você precisa saber antes de investir hoje

Após um rali bastante intenso, especialmente nos metais preciosos, a dinâmica passou a ser dominada por excesso de fluxo e alavancagem, resultando em uma correção rápida e contundente

As PMEs serão as mais impactadas com uma eventual mudança no limite de horas de trabalho; veja como se preparar

Mesmo tendo mais apelo entre os investidores pessoas físicas, os fundos imobiliários (FIIs) também se beneficiaram do fluxo estrangeiro para a bolsa em janeiro; saiba o que esperar agora

Numa segunda-feira qualquer em dezembro, taças ao alto brindam em Paris. Estamos no 9º arrondissement das Galerias Lafayette, a poucas quadras do Palais Garnier. A terra do luxo, o templo do vinho. Mas, por lá, o assunto na boca de todos é o Brasil. Literalmente. O encontro marcou o start do recém-criado projeto Vin du Brésil, iniciativa que […]

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana