O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Uma nova Super-Quarta dos BCs mundiais se aproxima, com a decisão do Federal Reserve sobre a taxa de juros no radar dos investidores

*Por José Faria Júnior

A inflação nos Estados Unidos segue caindo e finalmente observamos queda mais expressiva nos custo de moradia (shelter).

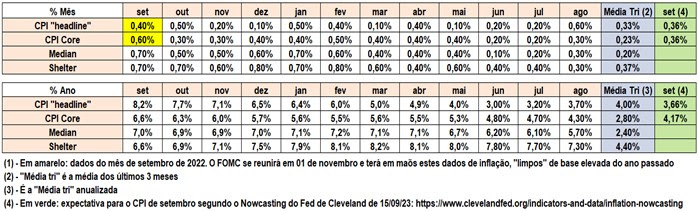

Em 13 de setembro foi divulgado o CPI de agosto e a tabela abaixo mostra a variação mensal e anual do CPI “headline” (inflação “cheia”), do CPI Core (que exclui alimentos e combustível), do CPI Median (mediana) e da inflação da moradia (shelter):

Observe que o núcleo da inflação quando se considera a média dos últimos três meses se aproxima do objetivo do Fed de 2% ao ano.

Além disso, note que a perspectiva para a inflação do mês de setembro (em verde) está abaixo da inflação observada no mês de setembro do ano passado (em amarelo), fato que sugere redução dos índices acumulados dos últimos 12 meses e praticamente manutenção da média trimestral.

O petróleo entrou em tendência de alta de longo prazo segundo o modelo da Wagner Investimentos na semana passada, conforme o gráfico abaixo.

Leia Também

Não acredito em muita pressão na inflação, mesmo com expectativa de WTI perto de $100 e explico: (1) este é o preço médio aproximado observado há um ano e (2) os preços de bens e serviços relacionados a energia na inflação equivalem a 7% e sem eletricidade apenas 4,5%.

Além disso, observando o passado como guia, o preço do petróleo subiu quase 10 vezes entre 1998 e 2008 e a inflação americana ficou muito próxima da meta do Fed no período. Em todo caso, petróleo mais caro ajudará manter a inflação mais resistente (tecnicamente -> sticky).

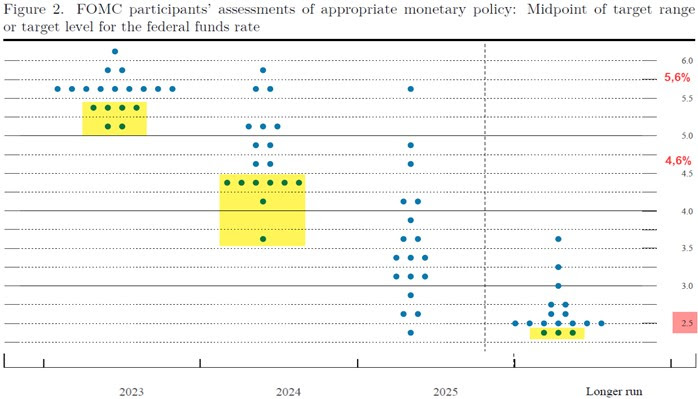

Nesta quarta-feira teremos reunião do FOMC e não há chance dos juros subirem agora e, por isso, acreditamos que o mais importante será a divulgação das novas projeções dos membros do Fed, com destaque para o gráfico de pontos (Dot Plot), que indica a intenção dos mesmos com relação à taxa de juros.

Atenção: as projeções têm a participação dos 18 membros do Fed, o FOMC conta com apenas 11 membros devido a rotação das regionais.

Abaixo o gráfico de pontos mais recente, divulgado na reunião de junho. Lembro que este é atualizado a cada duas reuniões e os atuais discursos são mais favoráveis a nova alta de juros.

Será mantida com juros a 5,6%, ou seja, mais uma alta. Segundo a curva de juros futura publicada pela CME, há 33% de chance dos juros terminarem o ano sem sofrerem nova alta.

A questão é: 6 membros do Fed votaram em junho para os juros não subirem do patamar atual e se a totalidade ou grande parte destes 6 membros mudarem de ideia, qual o impacto no mercado?

Indica 4 quedas de 25 bps nos juros. Pela curva de juros futura da CME, os juros irão terminar o ano que vem no nível previsto pelo Dot Plot.

A questão é: 8 membros do Fed projetam juros abaixo de 4,6% e se a mediana subir para 4,85%, indicando uma queda a menos do que o projetado pelo mercado? Qual será a reação?

Há anos que não há alteração nesta taxa de 2,5% e cresce o temor de que a mesma pode subir nesta reunião.

Este é o resumo do que mais observaria nesta reunião:

Aumento na projeção dos juros deve fortalecer o dólar e os juros das Treasuries, trazendo impactos negativos, ao menos no primeiro momento, para os ativos de risco.

No caso do Dollar Index, o mesmo fechou no dia 15 de setembro marcando a 9ª alta semanal seguida, evento apenas observado mais 5 vezes desde maio de 1972, quando este contrato passou a existir e ser negociado na bolsa CME em resposta ao “Nixon Shock”, evento que culminou com o fim da conversibilidade do dólar em ouro.

Ou seja, em mais de 2.600 semanas, o DXY fechou apenas 6 vezes com 9 ou mais semanas seguidas em alta.

A impressão dos dados recentes do emprego (Payroll) e da inflação (CPI) é que o Fed terá sucesso em reduzir a inflação sem provocar uma recessão, cenário conhecido por “soft landing” (ou “pouso suave” da economia).

A princípio, mais uma alta de juros não deveria alterar muito esta expectativa, isto porque seria a última alta, ou como o mercado está dizendo, a última milha do ciclo de alta dos juros (em analogia ao termo da entrega porta a porta em logística).

A discussão do soft landing está “quente”, ainda mais quando modelos preditivos de recessão indicam que não escaparemos da mesma. Entre estes modelos se destaca o diferencial de juros entre as Treasuries de 10 anos e 3 meses e segundo o Fed de Nova York, há 61% de chances de termos em recessão nos próximos 12 meses.

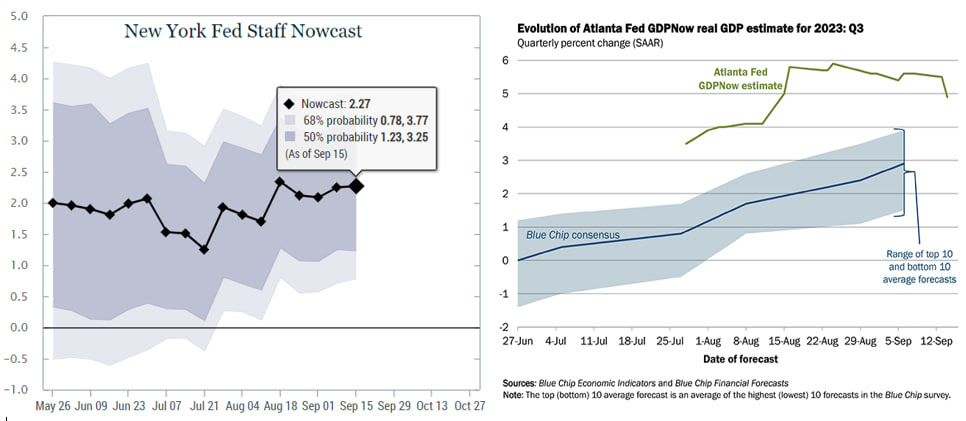

No momento, acompanhamos a projeção do PIB do 3º trimestre, que será divulgado no dia 26 de outubro, uma semana antes da reunião do FOMC de novembro.

A atual projeção do Fed é de PIB crescendo 1% este ano e a mesma deverá ser revista nesta semana, ou seja, teremos que analisar atentamente as novas projeções que o Fed divulgará dia 20 de setembro.

Porém, acompanhamos projeções dinâmicas e destacamos, pela ordem: 1) Fed de Atlanta; 2) média do mercado; e 3) Fed de Nova York (que voltou a fazer projeções após 2 anos). Abaixo o resumo:

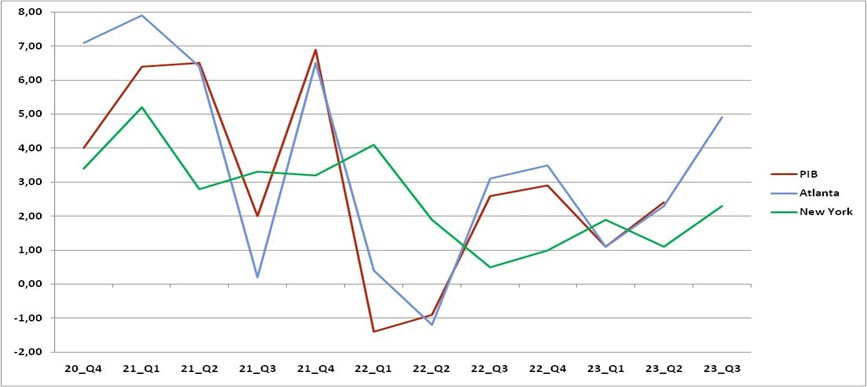

A pergunta que fica é qual a melhor projeção para acompanhar dos dois modelos do Fed: Atlanta ou NY? Pelos estudos que fizemos, Atlanta é muito mais assertivo, conforme o gráfico abaixo:

Se o PIB deste trimestre estiver mesmo rodando próximo de 5%, conforme Atlanta, acreditamos que o FOMC subirá os juros em novembro. Caso o PIB esteja rodando mais próximo de 2%, conforme NY, acreditamos que o FOMC poderá não subir os juros.

Além do PIB, teremos Payroll de setembro (dia 06 de outubro) e CPI de setembro (dia 12 de outubro) como dados fundamentais a serem analisados.

Importante comentar que Atlanta (4,9% atualmente) e NY (2,27% atualmente) rodam seus modelos com muita frequência, ao menos semanalmente, e, assim, daqui a 40 dias, as informações podem estar muito diferentes.

A inflação americana deve continuar caindo, mas ainda irá demorar um tempo até atingir o objetivo do Fed de núcleo (core) em 2%, e a criação de novas vagas de trabalho começa a convergir para um número mais próximo do normal, que seria a criação de 120.000 vagas de trabalho ao mês.

Caso o PIB siga crescendo, e para os próximos meses não acreditamos em PIB negativo, a economia poderá ter aterrissagem suave, algo muito raro em ser observado em um processo de alta de juros.

Neste caso, seria natural acreditarmos em mais uma alta de juros e manutenção da taxa até que o núcleo da inflação convirja para a meta de 2% ao ano, algo factível apenas em meados de 2024. Enfim, nos resta acompanhar atentamente os dados e projeções para tomarmos decisões.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora