O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

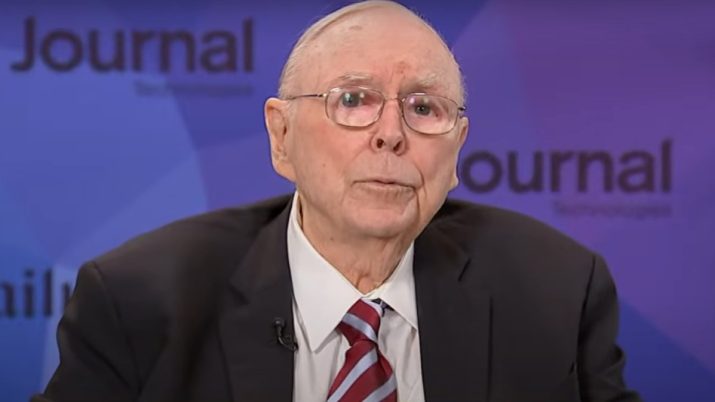

Grandes nomes como Charlie Munger criam grandes feitos que vão muito além do seu tempo em vida

Pessoas morrem.

É inevitável.

Se Ana Cláudia Quintana Arantes está certa, “A morte é um dia que vale a pena viver”. Você deve concordar comigo que a vida diante da perspectiva de seu encerramento traz reflexões importantes.

A finitude do nosso tempo na Terra é, para muitos, angustiante e tratada como um tabu. Ninguém quer falar sobre, mas a sua chegada é inevitável.

Ana Arantes utiliza em seu livro da metáfora de William Breitbart sobre a morte ser um muro. “Quaisquer que sejam nossos caminhos e escolhas, o muro nos aguarda.”

A autora fala dos arrependimentos levados ao caixão e tudo se remete ao tempo vivido até o encontro com o muro.

Leia Também

“Chegou o instante de aceitar em cheio a misteriosa vida dos que um dia vão morrer” – como já dizia Clarice Lispector.

Já fiz reflexões sobre a morte por aqui e ressaltei a eternidade de um legado quando Harry Markowitz faleceu. Markowitz fez história com a Teoria Moderna de Portfólios e será sempre lembrado pelos estudos sobre o aprimoramento de carteiras de investimentos.

Dessa vez, o fim chegou para Charlie Munger.

Com praticamente 100 anos de vida, Munger fez seu nome no mercado financeiro pelo sucesso da Berkshire Hathaway – empresa que comandava ao lado do seu fiel companheiro de vida, Warren Buffett –, por sua mentalidade multidisciplinar e pela longevidade muito bem-sucedida de seus investimentos.

Estou longe de querer transformar essa coluna em um obituário de grandes nomes do mercado financeiro, mas a menção honrosa é inevitável.

Grandes nomes criam grandes feitos que vão muito além do seu tempo em vida.

Um outro grande exemplo é Jack Bogle, fundador da Vanguard, gestora de recursos desde 1974, conhecido como o criador dos investimentos passivos – aqueles que buscam replicar o retorno de um índice.

Bogle faleceu em 2019 sem nos deixar em maus lençóis.

Os seus esforços com o avanço dos investimentos passivos tornaram o acesso de investidores individuais ao mercado financeiro possível, simples e barato, o que antes era lugar especial das grandes instituições.

A Vanguard, parte do legado de Jack, segue sendo referência no mercado mesmo após a morte do fundador.

O que começou baseado na ideia de uma empresa “do investidor para o investidor” tem hoje cobertura mundial e já bateu a marca dos US$ 5 trilhões sob gestão.

Sem nos atermos à morte carnal, existem ainda os casos de figuras importantíssimas do mercado que seguem vivas, mas que souberam criar grandes negócios e passar aos seus sucessores ainda em vida.

Um dos meus destaques preferidos é Ray Dalio.

Dalio criou a Bridgewater em 1975 e foi visionário na forma de gerir dinheiro.

Construiu uma estrutura de portfólios capaz de prosperar em praticamente qualquer cenário macroeconômico – o All Weather – e outra série de estratégias que se mostraram vencedoras ao longo dos anos, evidenciando ainda mais o seu bom trabalho.

Ray ainda é ativo na comunicação sobre o mercado financeiro e continua propagando conhecimento como ninguém, mas soube fazer o que poucos conseguem: encerrar seu capítulo como gestor e controlador da Bridgewater, empresa que fundou há tantos anos.

Ray Dalio passou seu legado adiante ainda em vida e com maestria.

Em setembro do ano passado, a saída do controle pelo fundador foi finalizada após um processo gradual realizado ao longo de 10 anos.

O board é atualmente formado por Greg Jense, Bob Prince e Karen Karniol-Tambour, que já faziam parte da gestora e estavam ao lado de Ray durante a última década decisória.

Por último cito James Harris Simons (Jim Simons, como é mais conhecido), fundador da Renaissance Technologies.

Matemático de formação, Jim foi professor de Harvard e desenvolvedor de softwares do IDA (Instituto de Defesa e Análise) para quebrar códigos de espionagem soviéticos antes de entrar no mercado financeiro, quando criou a Renaissance em 1988.

Sua ideia era tornar possível usufruir do seu conhecimento matemático para investir no mercado de forma diferente do que era feito até ali, utilizando a modelagem matemática e análise quantitativa em suas operações.

O uso de computadores ainda estava sendo implementado e havia muita desconfiança da sua utilização em análises, mas James seguiu em frente e demonstrou com resultados impressionantes o sucesso do seu modelo.

O fundo principal da casa, o Medallion Fund, teve ao longo dos anos uma performance média de 40% ao ano. Mesmo na crise de 2008, a estratégia trouxe retornos positivos aos seus investidores.

Simons, como um bom professor, soube perpetuar seu conhecimento e crescer cada vez mais o negócio, tornando a gestora uma referência no mercado quantitativo. Em 2010 ele renunciou ao cargo de presidente-executivo e, em 2021, deixou a presidência do conselho da gestora.

Hoje a Renaissance possui 300 funcionários, sendo 90 deles PhDs em matemática e áreas correlatas. A base de dados cresce mais de 40 terabytes por dia, sendo utilizados mais de 50 mil computadores para o funcionamento das operações.

Ana Arantes explica que cada morte, seja ela existencial ou simbólica, busca por três padrões de sentido: perdão, lembrança e diferença.

O terceiro, pelas palavras dela, “é a certeza de que fizemos a diferença naquele tempo que termina para a nossa história, deixando um legado, uma marca que transformou aquela realidade que agora ficará fora da sua vida”.

Para os nomes aqui citados, o que fica é um legado cultivado, nutrido e garantidor de bons frutos pelos próximos anos.

Foram pessoas que construíram em vida algo muito maior do que eles mesmos e que souberam como tornar seus feitos em algo contínuo e, ouso dizer, possivelmente eterno.

Pessoas se vão.

Nos resta reconhecer o que deve ficar.

Grande abraço e até a próxima,

Rafaela Ribas

Expansão de famosa rede de pizzarias e anúncio de Trump também são destaque entre os investidores brasileiros

O estrangeiro está cada vez mais sedento pelos ativos brasileiros, e o fluxo que tanto atrapalhou o Ibovespa no passado pode finalmente se tornar uma fonte propulsora

Veja por que o BTG Pactual está transformando FIIs em fiagros, e qual a vantagem para o seu bolso; a bolsa brasileira também irá reagir após o recorde de ontem na Super Quarta e a dados dos EUA

Por isso, deveríamos estar preparados para um corte da Selic nesta SuperQuarta — o que, obviamente, é muito diferente de contar com isso

Tony Volpon, ex-diretor do Banco Central, explica por que a Selic não deve começar a cair hoje; confira a entrevista ao Seu Dinheiro

A primeira Super Quarta do ano promete testar o fôlego da bolsa brasileira, que vem quebrando recordes de alta. Alianças comerciais e tarifas dos EUA também mexem com os mercados hoje

A expectativa é de que o Copom mantenha a Selic inalterada, mas seja mais flexível na comunicação. Nos EUA, a coletiva de Jerome Powell deve dar o tom dos próximos passos do Fed.

Metais preciosos e industriais ganham força com IA, carros elétricos e tensões geopolíticas — mas exigem cautela dos investidores

Sua primeira maratona e a academia com mensalidades a R$ 3.500 foram os destaques do Seu Dinheiro Lifestyle essa semana

Especialistas detalham quais os melhores mercados para diversificar os aportes por todo o mundo

Foque sua carteira de ações em ativos de qualidade, sabendo que eles não vão subir como as grandes tranqueiras da Bolsa se tivermos o melhor cenário, mas não vão te deixar pobre se as coisas não saírem como o planejado

A disputa entre títulos prefixados e os atrelados à inflação será mais ferrenha neste ano, com o ciclo de cortes de juros; acompanhe também os principais movimentos das bolsas no Brasil e no mundo

No ritmo atual de nascimentos por ano, a população chinesa pode cair para 600 milhões em 2100 — menos da metade do número atual

Evento do Seu Dinheiro tem evento com o caminho das pedras sobre como investir neste ano; confira ao vivo a partir das 10h

Mercado Livre e Shopee já brigam há tempos por território no comércio eletrônico brasileiro, mas o cenário reserva uma surpresa; veja o que você precisa saber hoje para investir melhor

A presença de Trump em Davos tende a influenciar fortemente o tom das discussões ao levar sua agenda centrada em comércio e tarifas

Companhias alavancadas terão apenas um alívio momentâneo com a queda dos juros; veja o que mais afeta o custo de dívida

O colunista Ruy Hungria demonstra, com uma conta simples, que a ação da Eucatex (EUCA4) está com bastante desconto na bolsa; veja o que mais movimenta os mercados hoje

A Eucatex é uma empresa que tem entregado resultados sólidos e negocia por preços claramente descontados, mas a baixa liquidez impede que ela entre no filtro dos grandes investidores

Entenda a história recente do mercado de dívida corporativa e o que fez empresas sofrerem com sua alta alavancagem; acompanhe também tudo o que acontece nos mercados